Ieri sera (mercoledì) Wall Street ha dato un colpo di reni nel finale, con l’S&P 500 in grado di prendere lo 0.57% issandosi in positivo da inizio anno, e a meno di mezzo punto dal massimo storico del 3 gennaio 2021. Ancora meglio il Nasdaq 100 (+0.67%) mentre il Russell 2.000 Small Caps ha sottoperformato, prendendo lo 0.11%.

Sarebbe andata anche meglio, non fosse stato per il Presidente della Fed di NY Williams che ha fatto un po’ di dichiarazioni “hawkish leaning” a un ora dalla chiusura, creando un po’ di volatilità. Tra l’altro Williams ha anche voluto raffreddare le attese di tapering accese dalla Barr 2 giorni fa.

*FED’S WILLIAMS: RATES RESTRICTIVE ENOUGH TO REACH 2% PRICE GOAL

*WILLIAMS:MUST BE CONFIDENT INFLATION HEADED TO 2% BEFORE EASING

*WILLIAMS: NEED TO MAINTAIN RESTRICTIVE STANCE ‘FOR SOME TIME’

*WILLIAMS: DON’T SEEM CLOSE TO POINT OF SLOWING ASSET RUNOFF

Anche i treasuries hanno cancellato i modesti cali dei rendimenti con il 10 anni che ha chiuso +2 bps.

La seduta asiatica ha visto un tono positivo. Delle principali piazze, solo Seul e Jakarta hanno ceduto marginalmente. Eroe della giornata il Nikkei, in grado di bissare la forte seduta di ieri, aggiornando il massimo da quasi 34 anni (Febbraio 1990). Mi pare che l’accelerazione degli ultimi 2 giorni, senz’altro favorita dalle news sui prezzi e relativo calo dello Yen, abbia però parecchio a che vedere con il quadro tecnico di breakout sotto gli occhi di tutti.

Bene anche Hong Kong e le “H” shares cinesi, per una volta con progressi superiori all’1% senza un catalyst preciso se non l’ipervenduto e le attese di easing monetario, con il taglio della riserva obbligatoria presumibilmente in arrivo. Bloomberg riporta che la PBOC avrebbe pubblicamente chiesto ai prominenti economisti del paese come rendere più efficace la politica monetaria (PBOC Consults With Economists About Effective Monetary Policy link ). Variazioni marginalmente positive per Vietnam e Mumbai, mentre Sydney ha messo su mezzo punto.

Sul fronte macro, la Bank of Korea ha lasciato i tassi invariati ma ha cercato di allontanare l’idea che si stia avvicinando una svolta dovish. Il Governatore ha dichiarato che i tassi dovranno restare a questi livelli per un po’. Ha aggiunto che a suo parere sarà difficile tagliare per i prossimi 6 mesi. In recupero la divisa, e appunto Seul al palo.

L’apertura europea ha visto l’azionario tentare una sortita analoga a quella di ieri di Wall Street, tentando di fattorizzarne i progressi, ma il movimento è in larga parte abortito verso metà mattinata, lasciando gli indici a oscillare poco sopra la parità nel classico clima di attesa. E’ stato un po’ più duraturo il tentativo dei bond Eurozone di fare lo stesso, anche perchè il Bund navigava sui minimi relativi da inizio dell’anno e questo forse ha prodotto un po’ di ricoperture. Sempre in outperformance la periferia e il BTP in particolare, in linea con il rally del credito che stiamo vedendo in questi giorni, alimentato dal grande successo di domanda del primario.

Non che le news macro concordino con questo buon momento della carta italiana, almeno oggi. La produzione industriale di novembre anche nel Belpaese ha sorpreso clamorosamente in negativo a novembre.

Meglio quella spagnola, ma con revisioni al ribasso a ottobre. Questo dato italiano aumenta il rischio di una modesta contrazione del GDP nel quarto trimestre 2023 per l’Italia.

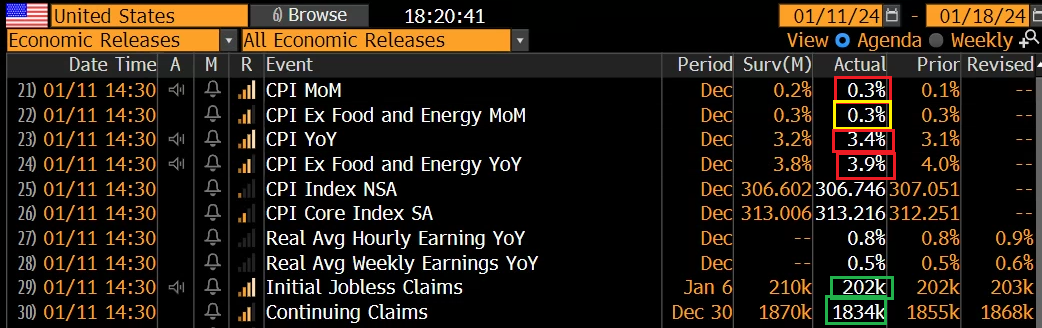

E veniamo agli attesi numeri USA.

Il CPI headline di dicembre è uscito moderatamente sopra attese a +0.3%, in rimbalzo da novembre, cosa che ha fatto salire più delle attese il dato anno su anno. Il dato core è uscito in linea ma gli arrotondamenti fanno calare un po’ meno il dato anno su anno. Il contributo dell’energy è tornato a salire. La media a 3 mesi e a sei mesi annualizzata del dato core sono ancora sopra il 3%. A livello core, il dato escluso lo shelter è salito di 0.4% per il secondo mese di seguito, mostrando una resilienza che sembra indicare che nei servizi l’inflazione continua ad essere maggiormente radicata. Il contributo dello shelter (+0.5%) è sempre importante, e questo implica che il trend dovrebbe restare al ribasso. In ogni caso, come ribadito più volte, l’Owner Equivalent Rent è un costo che la maggior parte degli americani non sopporta, e computa aumenti già avvenuti mesi prima a causa del metodo di calcolo.

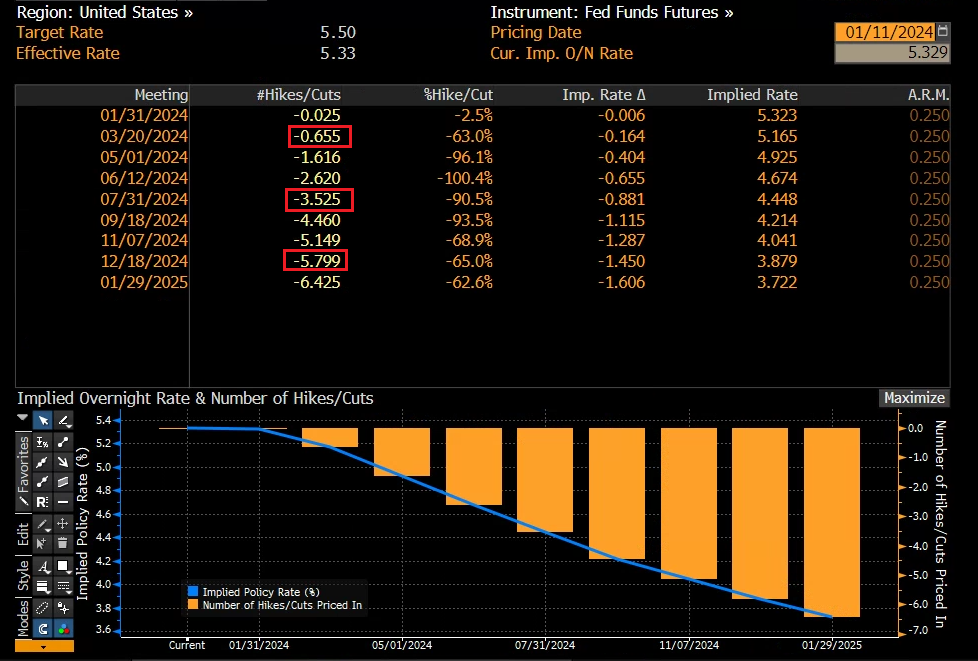

In generale un report che non nega lo scenario di rientro dell’inflazione tendenziale verso il target, ma mostra che potrebbe esserci della volatilità e della resilienza, in particolare se l’economia tiene nel breve. Nulla di grave, ma non in linea con un mercato che attribuisce più del 50% di probabilità ad un taglio al FOMC di marzo, e ne sconta oltre 3 entro luglio.

E gli altri numeri di oggi, ovvero i sussidi di disoccupazione, sono usciti migliori delle attese a mostrare che il mercato del lavoro, almeno sul fronte disoccupazione, resta abbastanza robusto. Ci sono altri segnali che mostrano trend di deterioramento del mercato del lavoro, ma i dati di oggi non ne portano traccia.

La reazione del mercato è stata nervosa.

Se i bonds hanno cancellato i progressi accumulati nella mattinata europea (anche i futures Tresury ne avevano registrati) Wall Street ha intrapreso inizialmente la via del rialzo, con l’S&P che ha superato nel durante di un inezia il record del 3 gennaio 2022 (4796.56 punti). La cosa è durata per meno di mezz’ora e prima delle 16 italiane gli indici USA erano già negativi, sulla strada per accumulare un discreto ribasso. Le piazze europee, che avevano timidamente seguito al rialzo l’equity americano, sono state respinte, e nel corso del pomeriggio hanno accumulato perdite non marginali (il Dax sfiora il -0.9%). Anche i bonds Eurozone hanno visto i progressi scemare, con gli emittenti core che mostrano cali modesti. Il BTP ha mantenuto l’outperformance, con lo spread che cede 3 bps tornando sui minimi di dicembre a 156 bps.

Il movimento è forse stato favorito dalle dichiarazioni del membro Fed Mester:

*MESTER: CPI DOESN’T CHANGE MY VIEW THAT POLICY IN GOOD PLACE

*MESTER SAYS CPI REPORT SHOWS JOB ISN’T DONE YET

*MESTER: CAN GET INFLATION DOWN AND KEEP LABOR MARKET HEALTHY

*FED’S MESTER SAYS MARCH IS PROBABLY TOO EARLY FOR A RATE CUT

Dopo la chiusura europea, però anche questa seconda serie di movimenti ha cominciato a rientrare. Wall Street si è ripresa, e al momento perde solo un paio di decimali, favorita dal ritorno a calare dei tassi. Forse il mercato ha tratto spunto da un’asta 30 anni Treasury andata abbastanza bene, cosa che ha ridato gradualmente supporto ai Treasuries. Forse semplicemente sente l’attrazione del record in chiusura, da cui dista meno di un punto percentuale. Le dichiarazioni più moderate del membro Fed Barkin, che non si espone su un taglio al FOMC di marzo, hanno avuto un impatto sul sentiment. Ad esempio, la probabilità di taglio scontata dalla Fed Funds strip è passata da 65% (vedi sopra) a 70%.

*FED’S BARKIN: NEED TO BE CONVINCED INFLATION IS STABILIZING

*BARKIN: OPEN TO LOWERING RATES ONCE INFLATION ON TRACK TO 2%

*BARKIN: DON’T SEE INFLATION EXPECTATIONS AS ELEVATED

*BARKIN REPEATS WON’T PREJUDGE DECISION ON MARCH RATE CUT

*BARKIN: PAYING CLOSE ATTENTION TO 1-TO-3-MONTH PCE INFLATION

Sta di fatto che al momento i rendimenti USA calano di 5/6 bps sulla parte breve, e di 3 o 4 sulla parte medio/lunga, nonostante i numeri non particolarmente frendly, e l’azionario ha trovato sollievo. La storia di questa seduta non è ancora interamente scritta.

Domani i catalyst non mancano: abbiamo le retail sales di dicembre, e i prezzi alla produzione per lo stesso mese, oltre all’apertura dell’earning season, con le grandi banche (JP Morgan, Bank of America, Wells Fargo) e Blackrock.

Italiano

Italiano English

English