Venerdi, il labour market report ha imposto quanto meno uno stop al rally dei bonds.

I nuovi posti hanno superato le stime, sfiorando i 200.000 anche se circa 30.000 sono dovuti ai rientri dagli scioperi. Molto bene anche la disoccupazione, calata di 0.2% nonostante un aumento di 0.1% della forza lavoro. Segnali anche da ore lavorate.

Certo, ci sono state le revisioni al ribasso per i mesi scorsi (-35.000) e la diffusione è debole, con quasi tutto l’aumento nei settori Healthcare, government, e leisure & hospitality, mentre i settori retail trade, professional & business services, nondurable goods e transportation hanno registrato distruzione di posti di lavoro. Quindi non del tutto un buon report, visto anche come sono volatili i dati della Household Survey che informano il dato sulla disoccupazione. Però, per un mercato dei tassi che era andato a scontare 5 tagli dei Fed Funds entro il FOMC del 18 Dicembre 2024 questi numeri erano più che sufficienti a creare prese di beneficio.

E’ stata pubblicata anche la U. of Michigan Consumer Confidence preliminare di Dicembre, assai sopra attese, e in grado di ritracciare i cali dei 4 mesi precedenti. Tra i motivi indicati per il miglioramento, il crollo delle attese di inflazione (anche i consumatori se ne sono accorti, insieme alle Banche Centrali a Dicembre, quando calava da parecchio tempo, mentre a novembre tremavano ancora di paura) e la circostanza che il 2024 sia un anno elettorale (un’altra notizia inattesa!). Apparentemente, in molti si attendono un risultato delle presidenziali buono per l’economia.

Dalla volatilità delle attese di inflazione di questa survey ci si rende conto della qualità della survey stessa, a mio parere.

Tornando ai bonds, i payrolls hanno prodotto prese di beneficio, su un mercato chiaramente overstretched, con rialzi dei rendimenti di 8/9 bps sui 10 anni USA e Eurozone. I rialzi scontati dalla Fed Funds Strip entro il 2024 sono diventati poco più di 4 da 25 bps, contro i 5 abbondanti di giovedì.

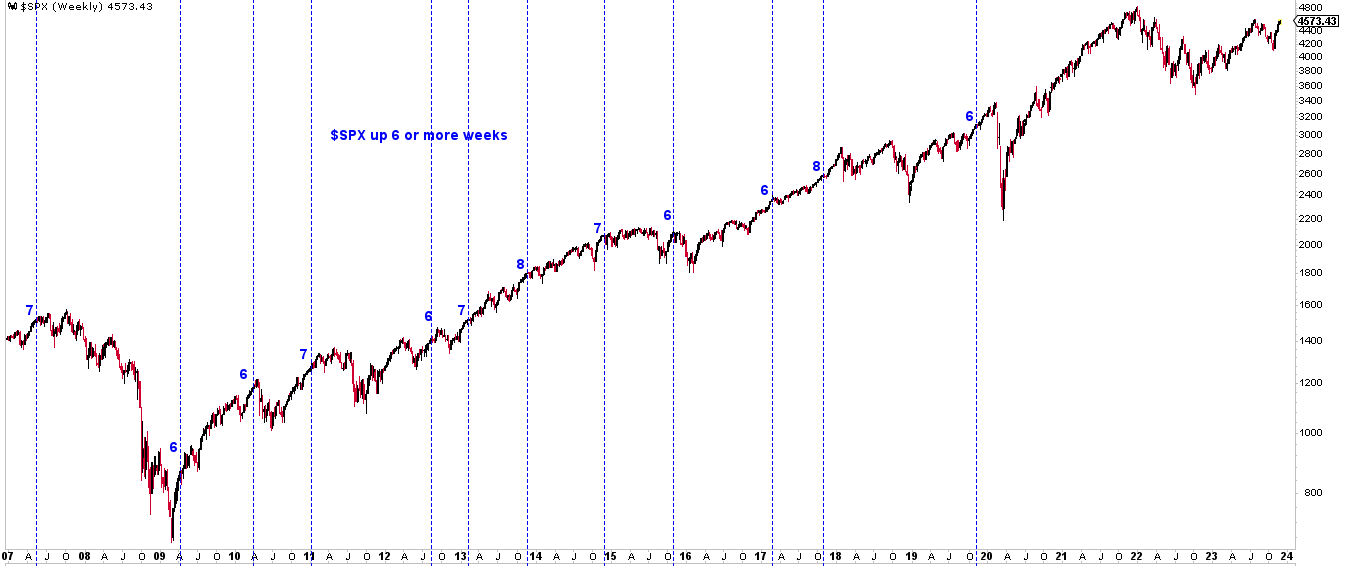

Non che l’azionario si sia scomposto più di tanto. L’S&P 500 ha terminato con un + 0.41%, atto a portare in positivo la settimana, la sesta di seguito. Non è mai successo negli ultimi 4 anni. Sotto, nel grafico di Urban Carmel, le serie positive dei 15 anni precedenti. Come si vede, il record è 8 settimane, toccate 2 volte. Una serie di 7 è stata raggiunta altre 4 volte.

In nessuno dei 12 casi queste serie si sono verificate nei pressi di un “big top” del mercato. Ma nel prosieguo i consolidamenti sono più frequenti delle prosecuzioni al rialzo dirette.

Ancora più esuberante l’Eurozona, che ha chiuso la settimana outperformando, e marcando un nuovo massimo per il 2023 (Eurostoxx 50 + 1.11%, e sulla settimana, anche qui la sesta positiva di seguito, +2.37%).

Abbiamo avuto quindi il primo decoupling tra bonds e azionario, un fenomeno che ha decisamente senso a medio termine, come osservato nel pezzo di mercoledì scorso ( link ). Nel breve, con il crollo dei tassi e l’incremento delle attese di tightening che sono risultati tra i principali (se non i principali) driver del movimento su azionario, mi aspetto che se la correzione dei bonds si fa un po’ più corposa, l’azionario ne risentirà.

Questo scenario di rimbalzo tassi è tutt’altro che certo, ovviamente. Ma in una settimana che annovera il CPI USA di Novembre (domani), il FOMC (mercoledì), l’ECB e le retail sales USA (giovedì) insieme alla Bank of England, direi che non è da escludere, anche alla luce della strada fatta da azionario e bonds nell’ultimo periodo.

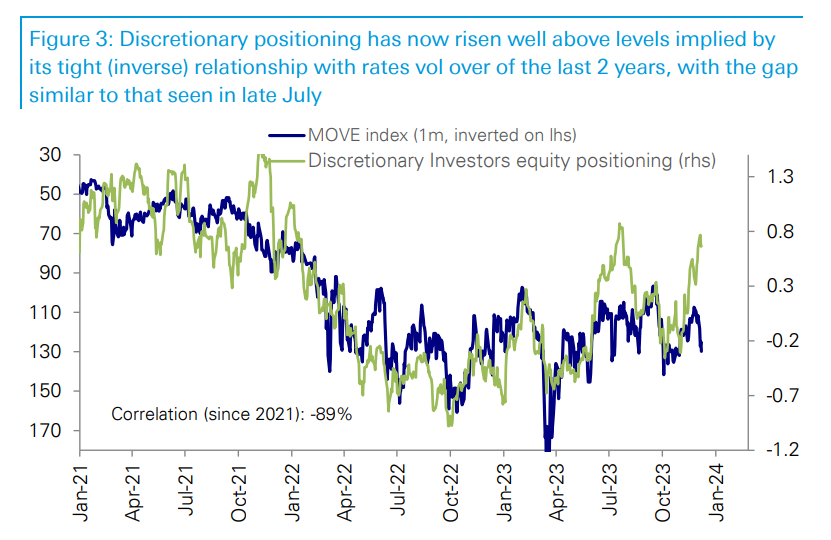

Tra l’altro Deutsche Bank ha notato come recentemente vi sia stata una chiara divergenza tra la volatilità dei treasuries (indice MOVE) e il positioning degli investitori con strategie direzionali (ma ci si può mettere pure il Vix) a dimostrazione che da un lato, con il calo di inflazione e tassi, l’azionario guarda meno a rendimenti e politica monetaria Dall’altro, gli investitori sui bonds sono meno tranquilli di quelli dell’azionario sul fatto che inflazione e politica monetaria restrittiva siano un capitolo chiuso.

Venendo alla giornata odierna, la seduta asiatica ha avuto un decorso positivo, con solo Hong Kong, le “H” shares cinesi e Jakarta in passivo. In realtà il China Complex stava performando malissimo nella prima parte della seduta, in questo eventualmente aiutato dal CPI e PPI cinese di novembre, usciti nel week end sotto attese e in piena deflazione. Dopodichè, nella seconda parte della seduta, è emersa una robusta domanda, di provenienza decisamente sospetta (veicoli statali incaricati di supportare il mercato?) che ha riportato in positivo le “A” shares e dimezzato le perdite di Hong Kong e HSCEI.

Tornando al CPI, pubblicato nel week end, se il grosso della sorpresa negativa è dovuto a energy e food, anche i prezzi “core” sono risultati deboli, a indicare una domanda ancora fragile, e un trend deflazionistico che si fa più generalizzato.

Su una nota un po’ più positiva, pare che le banche abbiano fornito nuovi finanziamenti ai property developers per 30 bln yuan, di cui 14 nelle ultime 2 settimane, secondo media ufficiali. Vedremo cosa risulterà dagli aggregati sul credito in pubblicazione in settimana. Inoltre, sembra che le vendite di auto stiano crescendo, anche se grazie agli sconti (+25% a novembre vs 12 mesi fa secondo Reuters link ).

Degli altri principali indici dell’area, Tokyo (+1.5%) Shenzen (è+0.6% e Shanghai (+0.75%) mostrano rialzi significativi mentre il resto è compreso ta il +0.06% di Sydney e il +0.3% di Seul.

La seduta europea ha iniziato la settimana con un tono consolidativo in linea coi futures USA, un occhio ai bonds per paura che mettessero giù una seduta analoga a quella di venerdì. Ma i Governativi Eurozone, dopo un po’ di fibrillazione, si sono messi in posizione di attesa degli eventi e così l’azionario ha potuto rilassarsi, e dedicarsi a ritoccare i recenti massimi storici, con gli industriali a guidare e le utilities a chiudere la fila, una distribuzione settoriale pro ciclica.

Sul fronte cambi, alcune indiscrezioni relative alla stance della Bank of Japan, di marca dovish, hanno favorito un ondata di prese di beneficio sullo Yen, che recentemente si era discretamente staccato dai minimi a 151 vs $. Il resto dei cross è rimasto abbastanza indifferente, così come i bonds.

** BOJ IS SAID TO SEE LITTLE NEED TO END NEGATIVE RATE IN DECEMBER – BBG

** BOJ LACKS PROOF OF SUSTAINABLE INFLATION, PEOPLE FAMILIAR SAY

** BOJ PLANS TO REACH DECISION BASED ON DATA UP TO LAST MINUTE

In giornata non erano previsti dati di rilievo e quindi il clima di attesa costruttiva si è comunicato al pomeriggio, con Wall Street relativamente più nervosa. Infatti qui i rendimenti hanno continuato il percorso di rialzo inaugurato venerdì, sia pure con meno veemenza. D’altronde, oltre ai dati ed eventi citati sopra, che riguardano in maggioranza direttamente gli USA, oggi avevamo anche l’asta del 3 e del 10 anni (87 bln $ totali).

In assenza di dati, il pomeriggio è andato via così, con l’azionario europeo ad accumulare progressi modesti, forte del fatto che i rendimenti sono rimasti abbastanza stabili. Se le variazioni di oggi sono marginali, quello che ha messo in scena l’azionario europeo da fine ottobre si può tranquillamente definire un “melt up”. Basta dare uno sguardo al grafico dell’Eurostoxx 50 che mostra un rialzo del 13% in meno di un mese e mezzo con un RSI 14 di 80 (per il Dax i numeri sono rispettivamente 14% e 84).

Il movimento è del tutto paragonabile a quello osservato nell’autunno 2022, quando però il mercato continentale veniva da una correzione molto più profonda (-26% in 9 mesi) e il sentiment era assai più depresso. Il Depo ECB sarebbe approdato al 2% a Dicembre, a fornire il catalyst per una breve ma brusca presa di beneficio.

Vedremo come andrà questa volta, ma un bel consolidamento ci sta comunque. Giovedì abbiamo l’ECB e per quanto la Lagarde possa essere dovish, mi pare improbabile che confermermi l’attuale pricing di quasi 5 tagli dei tassi nel 2024. E c’è sempre il rischio che i falchi diano un colpo di coda. La sera prima abbiamo il FOMC, e anche l’ottimismo sul cambio di stance di Powell e C. si scontra con i 4 tagli abbondanti scontati dalla curva.

Detto dei bonds, resta da citare un € ondivago ma alla fine rimasto sui livelli di venerdì, mentre l’indice delle commodities è depresso dal collasso del natural gas, e dalle prese di beneficio sui preziosi, che hanno reagito più dell’azionario al cambio di direzione dei tassi USA. Deboli anche i metalli industriali.

Dopo la chiusura, le aste treasury hanno visto una domanda tiepida (in particolare il 3 anni), comprensibile, visto i dati che incombono, ma il mercato dei tassi evidentemente lo scontava, e infatti i rendimenti hanno dimezzato il rialzo e l’S&P 500 ha approfittato per mettere su un modesto progresso che però permette di tornare sopra i massimi di fine luglio. Vedremo dove sarà la chiusura.

I principali eventi della settimana li ho già citati, ma faccio il consueto schema

Domani abbiamo il CPI di novembre in US, insieme al NFIB Small Business optimism dello stesso mese. In Eurozone c’è lo Zew di dicembre. Alle 19 c’è l’asta treasury del 30 anni.

Mercoledì, prima del FOMC, abbiamo il PPI USA di Novembre, e un po’ di dati macro di novembre in UK.

Giovedì abbiamo nientemeno che l’ECB, la Bank of England e la Swiss National Bank. in US ci sono le retail sales di novembre.

Venerdì chiudiamo con i PMI flash di dicembre in Asia, Europa e US. Abbiamo poi la produzione industriale USA di novembre, l’Empire manufacturing di dicembree i dati macro cinesi di novembre.

Italiano

Italiano English

English