La scorsa settimana ha visto attività scarsa sull’azionario da mercoledì in poi, in virtù della festività in US che ha ridotto ai minimi la direzionalità anche delle borse aperte. In ogni caso i progressi sulla settimana ci sono stati sia per US (S&P 500 + 1.13% Nasdaq 100 +0.94%, Russell 2.000 +1.9%) che per Eurozone (Eurostoxx 50 +0.7%). Male l’Asia (MSCI Asia Pacific -0.27% sulla settimana ) zavorrata dal China Complex (su per giù -1% la media degli indici).

Mostruosa la chiusura del Vix, che ha inanellato la sesta seduta di calo consecutiva, per un 10% circa di discesa da 13.80 a 12.46 vols, minimo da post Covid. Difficile immaginare un clima più tranquillo.

Il week end non ha portato grosse news. L’inizio della stagione natalizia sembrava, a giudicare dai primi numeri dell’e.commerce, ottimo, con un +10% stimato sul 2022, ma poi i dati di Mastercard Spending Pulse hanno per ora cambiato un po’ il quadro, in quanto mettendo insieme l’e.commerce (+8.5%) con lo shopping di persona (+1.1%) si ottiene un +2.5% che non è granchè, anche perchè si tratta di crescita calcolata al valore nominale. Vedremo i consuntivi.

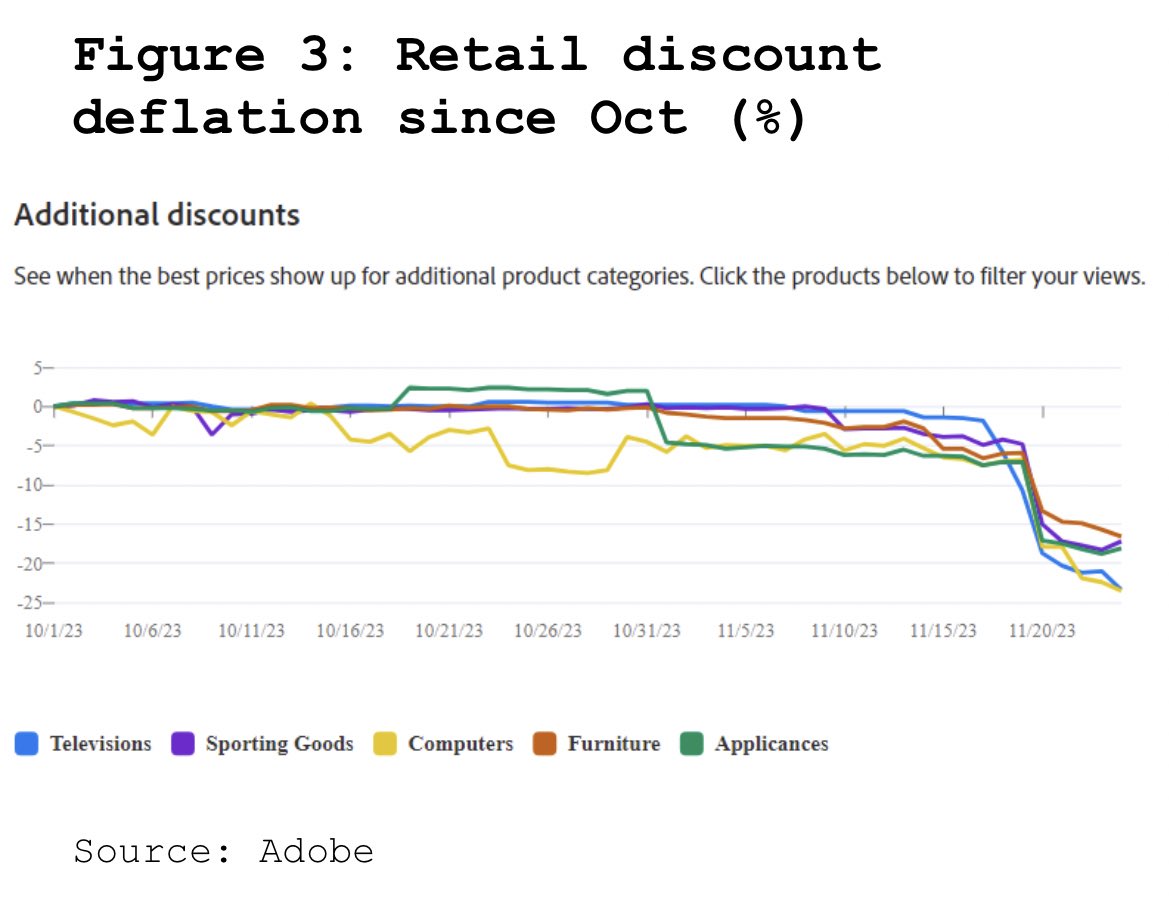

Tra l’altro in diversi stanno notando l’entità degli sconti su alcune categorie di beni, in alcuni casi con medie del 15/20%

Sappiamo che la categoria dei beni ha già inflazione negativa, e che sono i servizi (e lo shelter) a tenere in positivo il CPI . Questi sconti da una parte vanno ad aumentare il valore reale della merce acquistata. Da un altro sono un sintomo di competizione delle aziende, a detrimento dei margini, e segnale di poca fiducia nella tenuta della domanda. E comunque si tratta di accelerazione della disinflazione.

La seduta asiatica non ha ereditato il clima tranquillo con cui hanno chiuso Venerdì i mercati occidentali. Delle principali piazze, solo Jakarta ha chiuso in positivo (+0.05%). Non che si siano visti disastri: la peggiore è Taiwan con un -0.87% seguita da Sydney e Shenzen con -0.75%. Vietnam e Giappone cedono poco più di mezzo punto, e il resto 2/3 decimi, con Seul praticamente invariata (-0.04%). Mumbai era chiusa per festività.

La perdurante ignavia del China Complex (a 1 mese in aggregato è quasi invariato a fronte di un +10% dell’S&P 500, un +9% dell’Eurostoxx 50 e un +8% del Nikkei) è oggi alimentata da debolezza dell’immobiliare, sul quale gli effetti delle varie misure varate diventano via via sempre più effimeri. Onestamente, quanto disposto di recente mi pare più efficace delle misure degli scorsi mesi (vedi lampi di venerdì link ), ma il mercato è sfiduciato. Oggi si è appreso che il Wealth manager in odore di bancarotta e sotto inchiesta, Zhongzhi, avrebbe un buco da 37 bln $, mica poco.

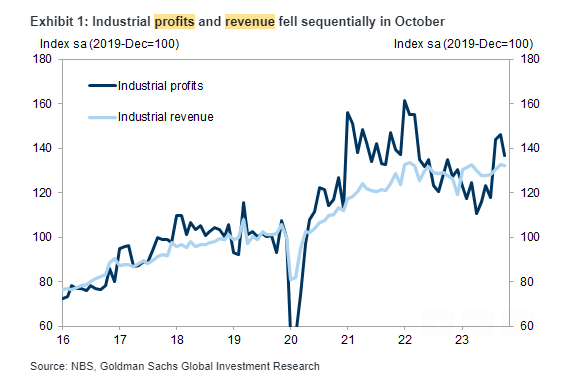

E poi oggi sono stati pubblicati gli Industrial profits di ottobre in Cina è il rallentamento è vistoso.

I numeri di Goldman rivelano che sul mese i profitti sono calati del 6.7% (non annualizzati, destagionalizzato) e i ricavi sono calati dello 0.2% sul mese.

Il grafico mostra la correzione occorsa a ottobre, dopo il rallentamento di Settembre dalle 2 variabili.

Infine ci sarà un po’ di nervosismo per la pubblicazione dei PMI, ufficiali del National Bureau of Statstics (il 30 novembre) , e dell’internazionale S&P Global (l1 e il 5 dicembre). Il consenso vede marginali miglioramenti ma le ultime news hanno alimentato qualche timore di un ritorno al deterioramento.

Il media ufficiale China Securities Journal ha commentato che la Cina può proseguire la ripresa nel 2024, perchè l’economia sta diventando più resiliente e vi è ancora spazio per aumentare lo stimolo fiscale. Se non altro, le Autorità stanno mettendoci decisamente la faccia, e di solito quando lo fanno ottengono risultati. Di che qualità e durata sarà questa ripresa, è un altro paio di maniche. Certo è che la depressione sull’azionario cinese è elevata, contrariamente al resto del mondo dove si si sta ripresentando una certa euforia (vedi sotto).

L’apertura europea è avvenuta con un modesto tono consolidativo sull’azionario, ereditato in parte dall’Asia. Sul fronte macro non erano previste news di nessun tipo. Detto ciò, i pasticci sul fronte fiscale in Germania, con la sentenza della scorsa settimana da parte della Corte Costituzionale che ha bloccato il dirottamento dei fondi Covid nel budget 2023 – 27 con conseguente buco di oltre 105 bln, hanno attirato parecchia attenzione. Deutsche Bank ha abbassato la sua previsione di crescita per l’economia tedesca di uno 0.5% da +0.3% a -0.2%. E in generale vi sono stati un bel po’ di commenti sull’impatto di queste scelte radicali sulla politica fiscale tedesca dei prossimi anni. Non saprei misurare l’impatto di questi downgrade e ragionamenti, ma è un fatto che i rendimenti Eurozone hanno preso a calare in mattinata, ed in una giornata tranquilla hanno messo a segno cali di 9/10 bps sulle curve tedesca e italiana dal 2 al 10 anni, e leggermente inferiori, in particolare sulle parti brevi, per gli altri emittenti.

Certo, ha parlato anche la Lagarde, al Parlamento europeo. Le dichiarazioni sono state bilanciate, con un certo pessimismo sulla crescita, accompagnato da una prosecuzione dei warning sull’inflazione. Ma la Presidente ha annunciato che a breve si parlerà della questione reinvestimento delle revenues del PEPP, in ottica di riduzione delle stesse ovviamente, e questo non è certo bond frendly, almeno finche il mercato non inizia a vederlo come un solido negative per la crescita.

*LAGARDE: ECONOMY LIKELY TO REMAIN WEAK FOR REST OF YEAR

*LAGARDE: SOME SIGNS OF JOB GROWTH MAYBE LOSING MOMENTUM

*LAGARDE: WAGE PRESSURES REMAIN STRONG

*LAGARDE: WEAKENING OF INFLATIONARY PRESSURES TO CONTINUE

*LAGARDE: HEADLINE INFLATION MAY TICK UP AGAIN IN COMING MONTHS

*LAGARDE: CONSIDERABLE UNCERTAINTY ON MID-TERM INFLATION OUTLOOK

*LAGARDE: IT’S NOT THE TIME TO DECLARE VICTORY ON INFLATION

*LAGARDE: INFLATION REMAINS TOO HIGH, HAS BEEN HIGH FOR TOO LONG

*LAGARDE: CAN’T BE COMPLACENT ON INFLATION

*LAGARDE: ECB TO POTENTIALLY REASSESS PEPP REINVESTMENT POLICY

*LAGARDE: ECB TO PROBABLY DISCUSS PEPP IN NOT TOO DISTANT FUTURE

Siamo approdati così al primo pomeriggio, con l’azionario appena negativo, i rendimenti in forte calo, l’€ in moderato recupero, e le commodities pesanti, con l’eccezione notevole dei preziosi, che si sono presentati in denaro prima che i rendimenti iniziassero a calare, e hanno sostanzialmente tenuto al recupero del Dollaro.

Nel pomeriggio erano previsti dei numeri in US:

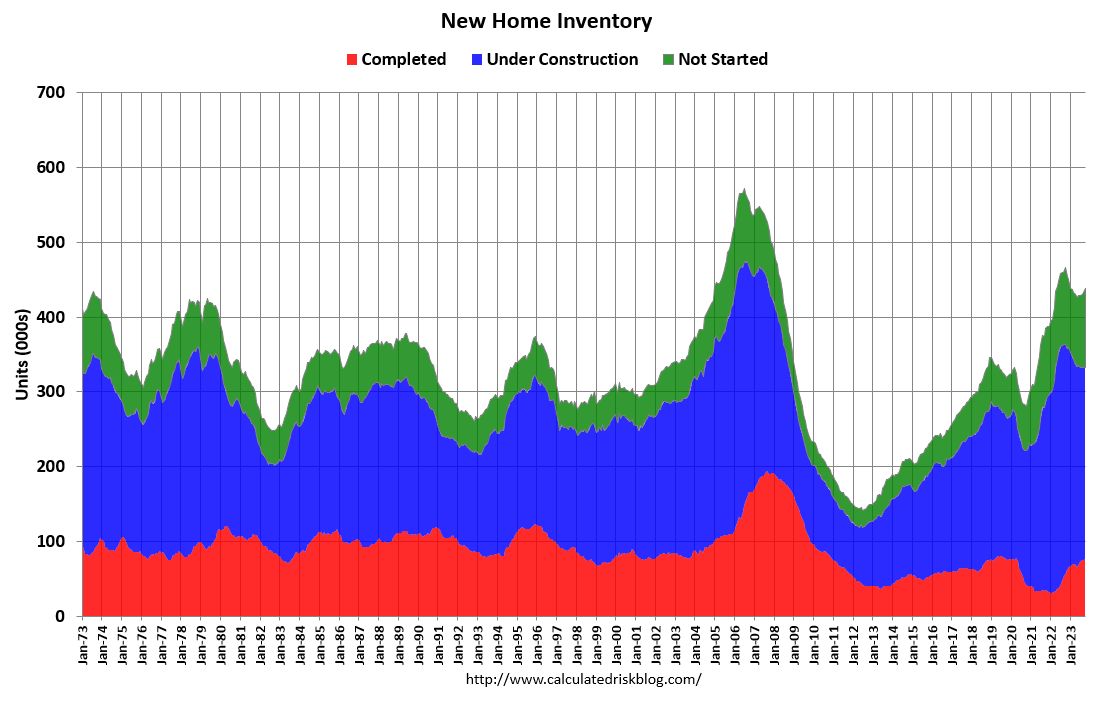

Le new home sales di ottobre sono tornate a calare, più o meno in linea con le attese, ma le revisioni ai mesi precedenti, e in particolare a settembre, spostano la base, mostrando un trend più basso delle attese. di 40.000 unità annualizzate. Può trattarsi di normali oscillazioni, ma personalmente non riesco a pensare che, con un ammontare di case in costruzione come quello mostrato nel grafico sotto, di Calculated Risk, i costruttori possano essere fiduciosi, con i tassi e prezzi che – nonostante i recenti ridimensionamenti – restano alti ( e infatti il loro sentiment è vistosamente calato) e il contributo del residenziale alla crescita possa essere forte nei prossimi trimestri

Peggio delle attese anche la survey regionale Dallas Fed. In questa survey sono interessanti gli esempi di commenti raccolti nel settore ( link ). Molto negativi i trasporti ( “There is nothing encouraging on the horizon.”) insieme a Plastics & Rubber, Primary metals, Machinery e Chemicals). Meglio Textiles, Food, Fornitures e Printing. Una lettura interessante.

In generale i numeri non sono stati certo positivi, e questo ha esercitato pressioni ribassiste anche sui rendimenti USA, andando ad amplificare i cali di quelli europei. Wall Street è rimasta in consolidamento in maniera simile all’Eurozona im mattinata, col Nasdaq 100 più forte e il Russell più pesante.

L’azionario continentale è andato a chiudere con perdite tra il moderato e il marginale. Come accennato sopra, vistosi i cali dei rendimenti. Mentre l’€ chiude più o meno dove era partito e le commodities confermano i movimenti della mattinata.

A 3 ore dalla chiusura Wll Street non ha ancora deciso che fare.

La settimana è abbastanza affollata di appuntamenti:

Domani abbiamo in US la Consumer Confidence di novembre, e i prezzi delle case di settembre. Abbiamo inoltre il Richmond Fed Manufacturing di novembre. In Eurozone abbiamo la Consumer Confidence tedesca di Dicembre (sic).

Mercoledì abbiamo il CPI flash tedesco di ottobre, e quello spagnolo, e in US il Beige Book Fed.

Giovedì abbiamo in US le pending home sales di ottobre, il Chicago PMi di novembre, i sussidi di disoccupazione settimanali, il PCE deflator di ottobre. In Cina abbiamo i PMI ufficiali di novembre. In Eu abbiamo i CPI flash di novembre in Italia, Francia ed EU e le retail sales tedesche di ottobre

Venerdì abbiamo i PMI manifatturieri finali di novembre in Asia, Europa e US. Abbiamo poi in US l’ISM manufacturing di novembre e le auto sales di novembre.

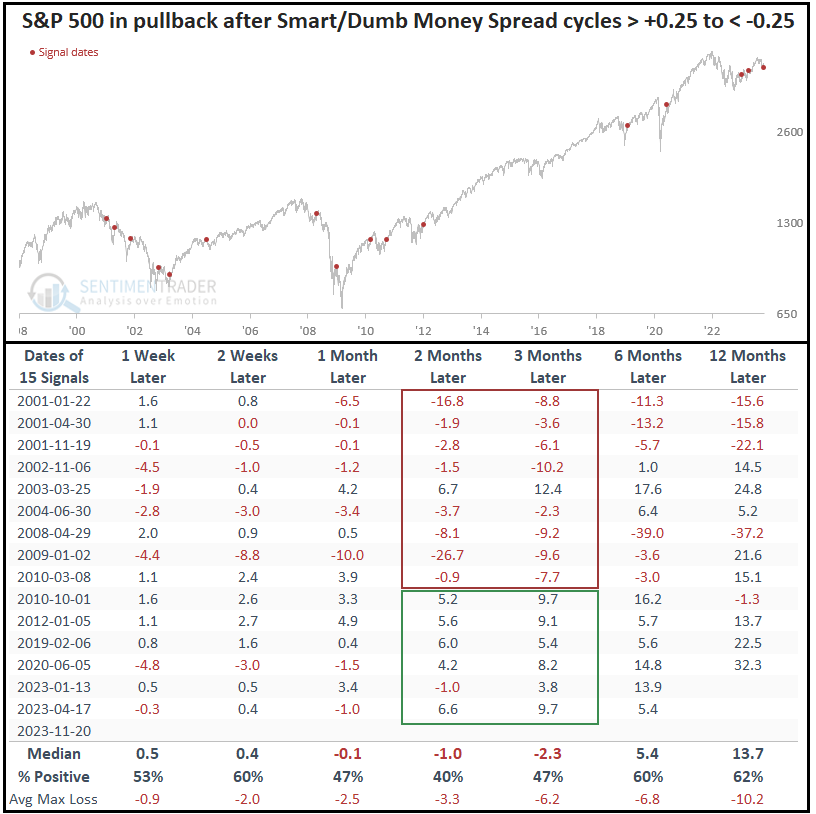

Citavo all’inizio del pezzo il ritorno di un sentiment simil euforico sui mercati occidentali. In effetti Sentimentrader.com ha evidenziato come la sua misura del sentiment di mercato, una differenza tra quegli indicatori di sentiment e positioning che che si fanno trascinare dalla direzione del mercato (dumb confidence) e quelli tendenzialmente contrarian (smart confidence), che riducono confidence e esposizione via via che il mercato sale, è rapidamente passata da valori che segnalavano significativa depressione (dumb confidence molto bassa e smart alta) ad una posizione opposta.

Il backtest di tutte le volte che questa transizione è avvenuta rapidamente mostra che nel breve (fino a 3 mesi) la performance è stata inferiore alla media, quindi si è assistito a consolidamento. A medio termine non c’è un vera e propria indicazione da questo segnale, ma il fatto di essere o meno in un bear market ha fatto la differenza. Nei bear market queste fasi di rapido ritorno dell’euforia coincidevano con massimi locali, nei bull market invece per nulla. Resta da capire in che mercato siamo. Mica facile. I massimi sono di quasi 2 anni fa. Ma ci siamo vicini però.

Qualunque sia la prognosi a medio termine, questo indicatore chiama consolidamento nel breve.

Italiano

Italiano English

English