Alla ripresa, in ritardo di 2 giorni a causa di un indisposizione, la narrativa del “soft landing” dell’economia USA è di nuovo in full swing. Come mai? In settimana ha ottenuto parecchio supporto dai dati:

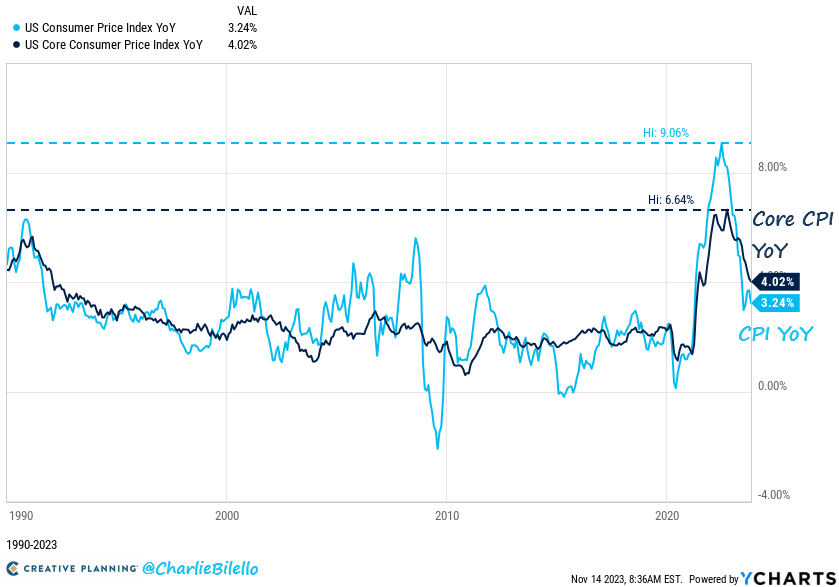

** Il CPI USA di ottobre, martedì, è uscito 0.1% sotto attese sia come headline che come core (rispettivamente 3.2% e 4%) e ha dato ulteriore conferma al trend di ribasso fin qui osservato. La strada fatta dai massimi è parecchia, come mostra questo grafico di Creative Planning. E con il petrolio in forte discesa (ieri, giovedì, – 4.6% minimi da luglio) la confidence nel trend ne viene rafforzata.

** Mercoledì, le retail sales di Ottobre sono calate meno delle attese (-0.1% vs -0.3%) dal settembre spumeggiante (rivisto a +0.9%). Ergo, i consumi restano resilienti, più delle attese.

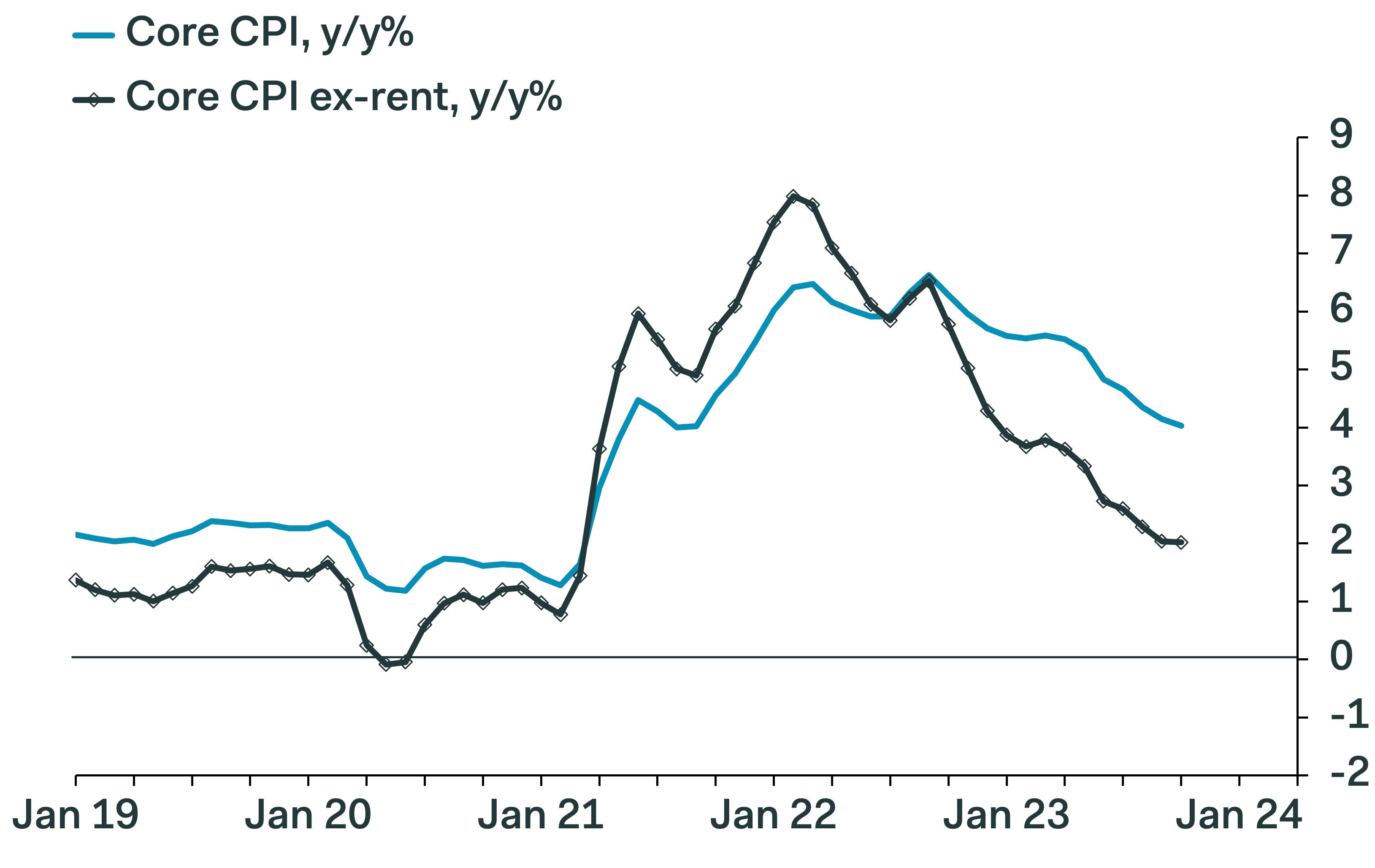

Questa cosa lascia intendere che l’inflazione scende senza richiedere un rallentamento marcato dell’economia (appunto un soft landing scenario). Oltretutto ieri il PPI ha deliverato un’altra sorpresa al ribasso. Almeno parte della resilience dei consumi sembra venire dal fatto, ormai noto, che il CPI USA effettivamente “pagato” dai consumatori è più basso perchè la componente OER (la stima del costo degli alloggi nel CPI) non è effettivamente un costo ne per i proprietari di casa, ne per gli affittuari sotto contratto, se non quando gli scade, ed è comunque lagging rispetto alla dinamica vera degli affitti (che calano da un bel po’).

Ora, questa componente fittizia e lagging pesa per quasi la metà del core attualmente, come mostra questo grafico di Pantheon Macro.

Quindi i consumatori USA se la sono passata meglio di quanto stimato sulla base dei dati, a quanto pare ed ecco perchè consumano più delle attese, anche se sono sempre di cattivo umore. Krugman ha scritto un bel pezzo per segnalare che le consumer confidence survey sono influenzate dalle guidance delle aziende e dalla fiducia nell’amministrazione (attualmente bassa), e che sono politicizzate, ovvero parte dell’ elettorato di un partito ritiene che l’economia vada male sempre, se governa l’altro (e questo effetto è 2,5 volte più forte tra i Repubblicani). Questo fenomeno sarebbe in grado di spiegare il 30% del gap tra percezione e livello effettivo dell’economia.

Tutto bene quindi? L’inflazione scende da sola, e la Fed avrà il suo very soft landing.

Possibile, ed è quello che sta scontando il mercato negli ultimi giorni. Ma in realtà, consumi a parte, i segnali di rallentamento ci sono e il giudizio sul tipo di landing è ancora sospeso.

Vediamo ad esempio i dati di ieri.

Se gli import prices di ottobre ancora supportano la narrativa benigna sui prezzi (e qui nessuno la nega), i sussidi di disoccupazione sono usciti ancora brutti (e questa vota anche quelli settimanali). I Continuing sono ai massimi da fine 2021. Queste serie sono volatili e la destagionalizzazione spesso fa brutti scherzi. Inoltre ci sono stati gli scioperi agli automakers a gonfiarle questo mese.

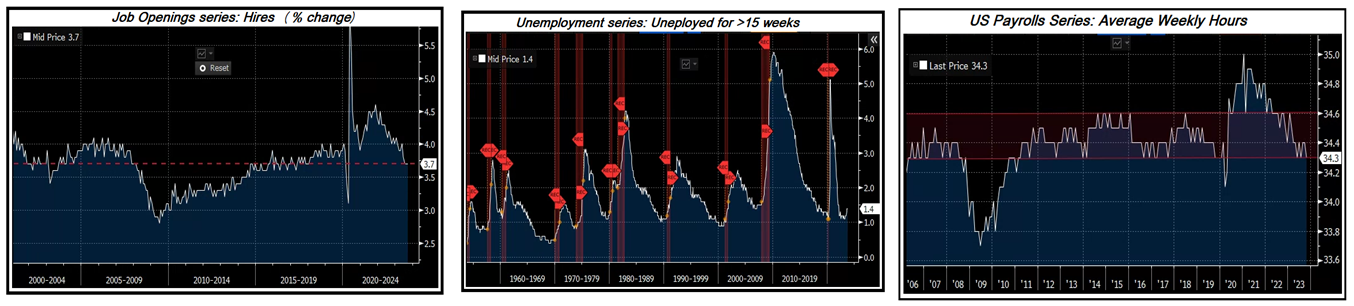

Però questa musica sui continuings continua da un po’, e se uno la mette insieme con:

i) le assunzioni che stanno calando ii) i disoccupati per più di 10 settimane che stanno salendo iii) le ore lavorate che sono sui minimi del range pre covid, e iiii) i temporary help hirings che sono in trend negativo da un po’, il quadro sembra quello di un economia in cui le aziende non licenziano, perchè hanno fatto tanta fatica ad assumere, ma richiedono sempre meno manodopera aggiuntiva.

Che succederà se dovessero alla fine convincersi a ridurrre? Ricordo che il principale serbatoio di lavoro USA è la piccola impresa, che non se la passa bene coi Fed Funds così alti.

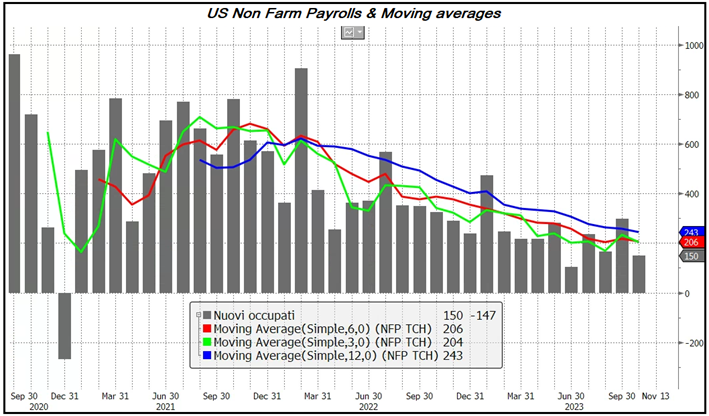

In generale questi restano indicatori imperfetti, ma sono tanti e concordi. E sono coerenti con il trend di medio periodo dell’occupazione USA che è quello di una discesa, come si nota dal grafico con le medie.

I mercati festeggiano queste indicazioni, convinti che dovrebbero indurre la Fed a miti consigli. Ma se questo trend continua a inizio 2024 ci troveremo stabilmente sotto i 100.000 occupati / mese, un ritmo inadatto a mantenere stabile la disoccupazione. La domanda è: che effetto avrà questo sui consumi?

Gli altri dati comprendono 2 survey di attività, Philly e Kansas di novembre, migliori delle attese ma con dettagli deboli (Philly con new orders, shipments e employment tutti in calo), la produzione industriale di ottobre più debole delle attese (scioperi), e un terribile NAHB Homebuilders sentiment, calato per la quarta volta di seguito per un totale di 22 punti da agosto, quasi sui minimi di dicembre 2022, e comunque ai minimi del 2023.

In generale, dati non proprio costruttivi, accolti ancora bene dal mercato che esce da un periodo di rates/tightening scare, ma per quanto continuerà a prenderli così bene non è dato sapere.

Stupisce poco che i tassi siano ancora calati ieri, con il 10 anni giù di quasi 10 bps al 4.44% be il 2 anni sempre più distante dal 5% (- 7 bps al 4.84). L’azionario ha continuato a consolidare i forti guadagni della prima parte della settimana , con l’S&P 500 a +0.12% e il Nasdaq 100 a +0.10%. La performance sulla settimana è circa il 2% per entrambi

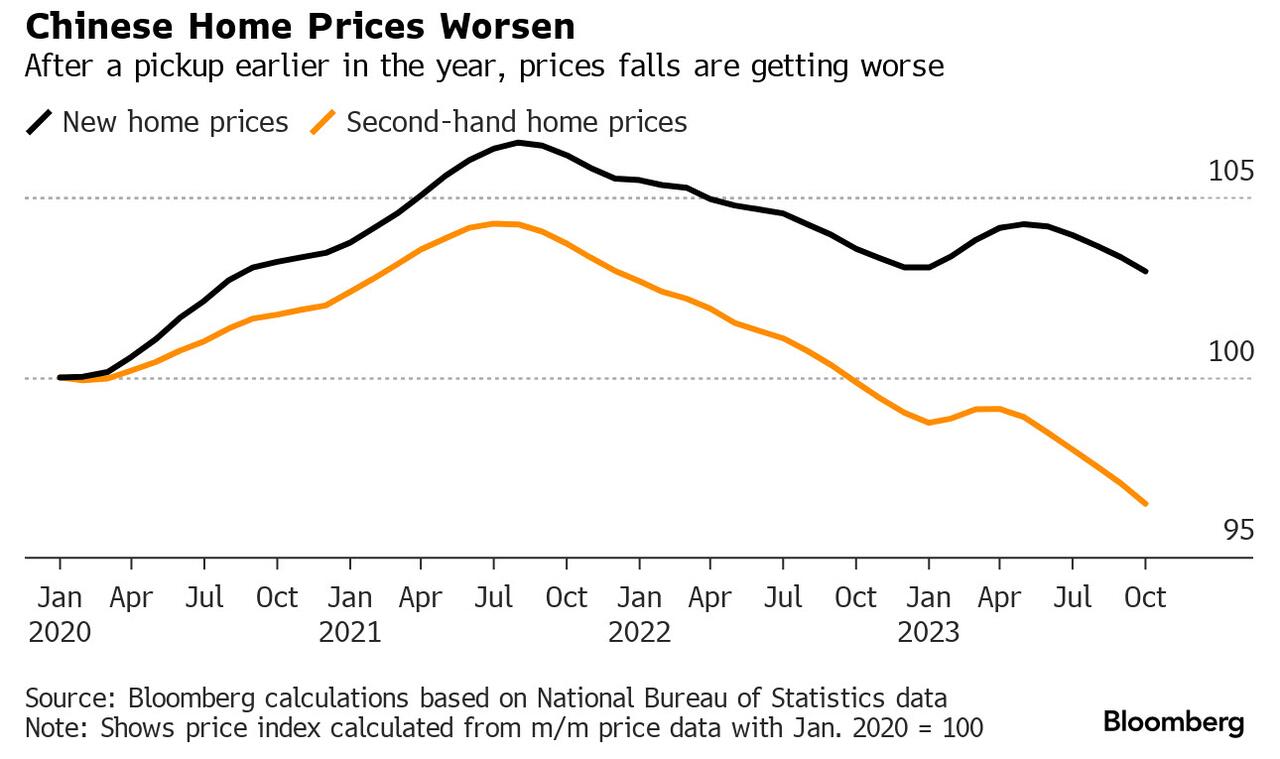

Venendo rapidamente alla giornata odierna, la seduta asiatica è stata frenata dall’impatto, su Hong Kong e le “H” shares cinesi, del report di Ali Baba (-10%) pubblicato ieri a sedute asiatiche concluse. Il colosso cinese ha annunciato risultati in linea (sales over, eps under) ma annunciato lo stralcio dello spinoff del cloud per l’impatto delle sanzioni USA sui chip. Inoltre Jack Ma ha annunciato la liquidazione di un grosso pacchetto nella prossima settimana. Risultato, Hang Seng -2.1% HSCEI – 2.33. Tra gli altri indici, moderatamente bene Tokyo, Taiwan e Jakarta, marginalmente male Seul, Mumbai e Jakarta, invariate le “H” shares cinesi. Nemmeno l’incontro Biden Xi è riuscito a ridare fiato ai mercati cinesi. Il fatto è che ieri è stato pubblicato il report sui prezzi delle case a ottobre nelle prime 70 citta e il calo è si 0.3% per quelle nuove, e dello 0.8% di quelle usate, con debolezza soprattutto nelle città di terza e quarta grandezza.

In Giappone il Governatore Ueda ha ribadito in Parlamento l’intenzione di mantenere la stance accomodante, e dichiarato che la debolezza dello Yen non ha solo aspetti negativi. Sembra che chi, come il sottoscritto, aspetta un irrigidimento della stance BOJ possa mettersi comodo. Siamo in pochi ormai però perchè lo Yen ha recuperato tornando sotto 150.

*BOJ’S UEDA: WILL CONTINUE EASING PATIENTLY TO SUPPORT ECONOMY

*BOJ’S UEDA: EXPECT PACE OF INFLATION TO SLOW IN FY2025

*BOJ’S UEDA: BOJ HAS REVIEWED YCC BY WEIGHING COSTS, BENEFITS

*BOJ’S UEDA: DON’T EXPECT 10-YEAR YIELDS TO RISE WELL BEYOND 1%

*BOJ’S UEDA: NOT ENOUGH CERTAINTY TO ACHIEVE STABLE PRICE GOAL

*UEDA: TO MULL END OF YCC, NEG. RATE IF PRICE GOAL IS IN SIGHT

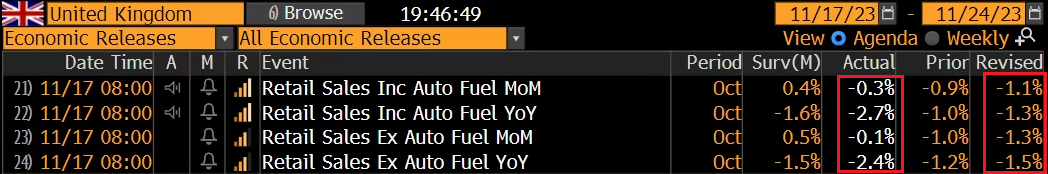

La seduta europea è partita con un tono piuttosto costruttivo, allettata inizialmente dal ulteriore brusco calo dei rendimenti. Già, perchè, favoriti dal pessimo numero di retail sales UK di ottobre (notare anche le revisioni a settembre, che belle), i bond si sono fiondati al rialzo

Sembra che andiamo verso un trimestre di crescita negativa a Q4 2023. Mal il mercato se ne è fregato, con anche il FTSE 100 dietro agli altri indici europei a festeggiare la curva che prezza crescenti probabilità di tagli da parte della BOE da marzo 20245 in poi.

La mattinata è passata così, con l’azionario continentale rampante, i bonds pure, supportati da dichiarazioni amichevoli di membri ECB pesanti.

*VILLEROY: INFLATION HAS REDUCED CONSIDERABLY

*VILLEROY: HALTING RATE HIKE CYCLE ‘FULLY JUSTIFIED’

*VILLEROY: ECB POLICY NOW GUIDED BY PATIENCE, CONFIDENCE

A metà giornata la musica sui bonds è cambiata. Infatti i tono della retorica si sono inaspriti, anche in US.

*ECB WON’T CUT INTEREST RATES IN 2Q, HOLZMANN SAYS

*ECB STILL CAN’T CALL END TO RATE INCREASES, HOLZMANN SAYS

*ECB’S HOLZMANN: MARKET RATE PRICING IS SPECULATION, ARBITRAGE

*NAGEL: KEY ECB RATES WILL HAVE TO REMAIN HIGH FOR SOME TIME

*NAGEL: HIGHLY IMPROBABLE THAT HIGH RATES WILL END ANYTIME SOON

*ECB’S NAGEL: TOO EARLY TO DECLARE VICTORY OVER INFLATION

*NAGEL: STILL UNCLEAR WHETHER ECB RATES AT PEAK

*WUNSCH: ECB SHOULD STOP BOND REINVESTMENTS AS SOON AS POSSIBLE

*WUNSCH: ECB MAY HAVE TO TIGHTEN MORE IN CASE OF OIL SHOCK

*FED’S MARY DALY: NOT CERTAIN WHETHER INFLATION ON PATH TO 2%

*COLLINS SAYS FED SHOULDN’T TAKE FURTHER HIKES OFF TABLE

*COLLINS: IMPORTANT TO BE PATIENT, FAR FROM DECLARING VICTORY

Nulla di drammatico, ma per curve che si sono messe a prezzare tagli da marzo 2024 con il 30% di probabilità sia per la Fed che per l’ECB, e con larga certezza in giugno (idem) queste dichiarazioni non sono di conforto. Così i rendimenti hanno ritracciato i cali (con le parti brevi delle curve a sottoperformare) meno che in UK, alle prese coi i dati brutti. Anche il forte recupero dell’oil può aver pesato sui bonds.

Ma l’azionario continentale non se ne è dato per inteso, e ha mantenuto i progressi accumulati in mattinata.

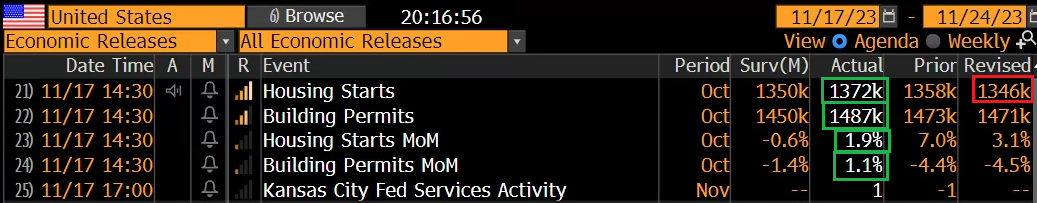

In US sono stati pubblicati i nuovi cantieri e permessi di costruzione di ottobre, che sono andati meglio delle attese, con però revisione al ribasso dei cantieri di settembre.

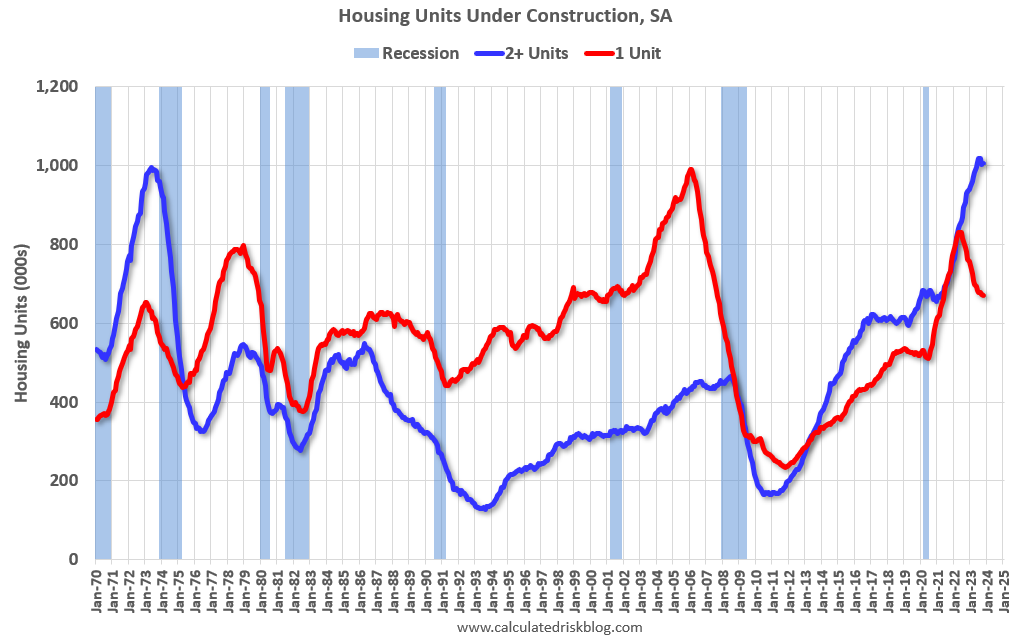

Il grafico sotto di Calculated Risk mostra il numero di case in costruzione diviso per singole e condomini e mostra che l’offerta che arriva sul mercato sarà robusta nei prossimi mesi

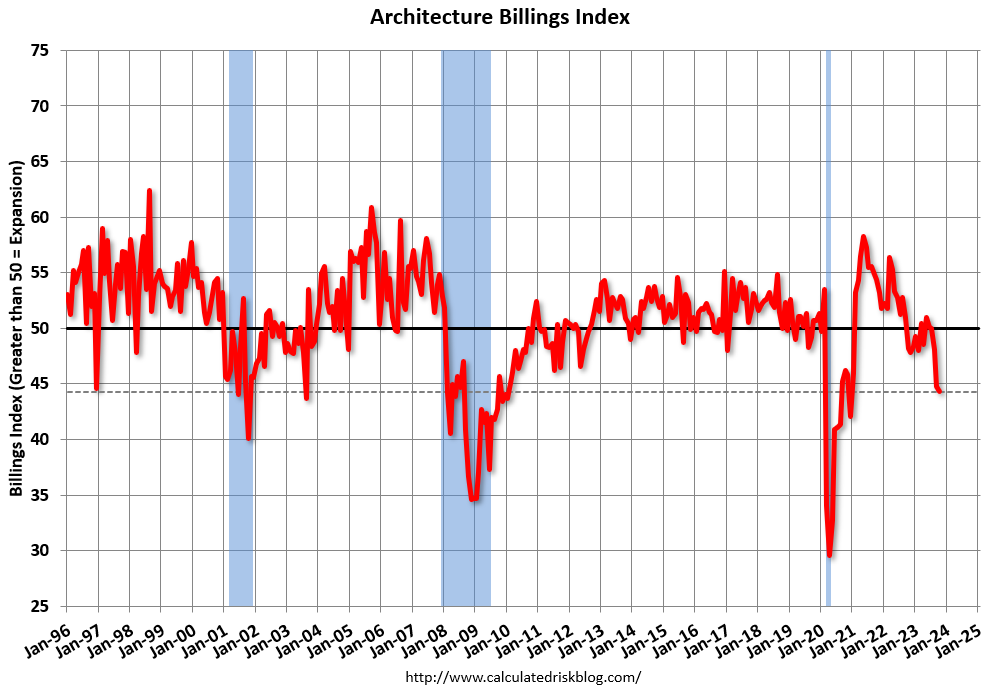

il Blog osserva che le richieste di assistenza agli architetti stanno venendo giù forte. Questo indice comprende anche il Commercial Real Estate nei suoi vari settori, in crisi (uffici, spazi commerciali) e non (scuole, alberghi, ospedali).

Questo indice depone male per CRE e Condomini residenziali in particolare, con 2/3 trimestri di lag.

L’azionario europeo ha chiuso portando a casa interamente i progress. A trainare, Energy, Healthcare, Financials e Utilities ma tutti i settori sono rimasti in positivo. L’€ ha continuato a recuperare sul Dollaro in linea con la nuova narrativa “dovish Fed”. Tra le commodities permane il rimbalzo dell’oil.

Wall Street ha aperto indecisa, e lo è ancora adesso. Vedremo la chiusura ma resta una terza settimana positiva, con un mercato che ha recuperato in meno di un mese quanto perso in oltre 2. Non c’è dubbio che il momentum è forte.

Italiano

Italiano English

English