La volatile seduta di ieri (lunedì) si è chiusa con un calo marginale a Wall Street (S&P 500 -0.17%, Nasdaq 100 +0.3%, Russell 2.000 -0.89%) dopo che l’indice principale era stato prima in calo dello 0.8% nelle battute iniziali, e poi in progresso dello 0.8% a metà seduta. Il turn around nel sentiment è stato sponsorizzato da uno assai più violento sui bonds, con il 10 anni treasury che ha temporaneamente bucato il 5% di rendimento, per poi chiudere al 4.85%. Il rimbalzo dei treasury è rimasto senza spiegazioni, se si eccettua la dichiarazione di Bill Ackman di aver chiuso lo scoperto sui bonds aperto ad agosto (complimenti, Bill!). Più tardi anche Bill Gross ha fatto dichiarazioni simili, cosa che toglie un po’ di valore al segnale, vista la validità delle sue ultime chiamate (sospetto peraltro che Gross abbia inteso farsi un po’ di pubblicità a spese di Ackman).

Il rimbalzo del sentiment azionario dai minimi del mattino è più che riverberato su petrolio e Dollaro, che hanno ceduto abbondantemente. La distribuzione settoriale dell’equity è però rimasta negativa, con ciclici, finanziari ed energy in ribasso.

Il sentiment ha fatto un ulteriore miglioramento in nottata, con i futures USA in lieve progresso. Eventualmente la conferma che gli USA stanno facendo pressioni su Israele per rinviare l’azione di terra, e la liberazione di altri 2 ostaggi sta facendo rientrare un po’ l’effetto geopolitica, come mostra anche la direzione del petrolio.

In realtà le notizie dall’area sono miste nella migliore sdelle ipotesi. L’intelligence USA segnala che le organizzazioni islamiche supportate dall’Iran si preparano ad aumentare azioni contro le forze americane in medio oriente ( link Intelligence shows Iranian-backed militias are ready to ramp up their attacks against US forces in the Middle East). Gli USA starebbero preparando piani per evacuare 600.000 cittadini americani dal Medio Oriente, nel caso che l’operazione israeliana a Gaza si trasformi in un bagno di sangue, scatenando rappresaglie ( link U.S. readies plans for mass evacuations if Gaza war escalates).

In ogni caso, il tono dei mercati asiatici stanotte è stato discreto, se si tolgono Hong Kong e HSCEI, naturalmente. La testardaggine con cui le “H” shares cinesi ignorano ogni tentativo delle autorità per risollevarle è incredibile. Reuters ( link ) rivela che Pechino sta per autorizzare il famoso trilione di $ di extra deficit per fare stimolo fiscale. La PBOC ha iniettato nel sistema oltre 2 trilioni di yuan per sopportare la liquidità, in un periodo di pagamento delle imposte. L’organo ufficiale Securities Daily ha riportato che alcune aziende stanno cercando di supportare i corsi delle proprie azioni tramite buy back. Bloomberg ha riportato un intervista ad un ex banchiere centrale cinese, Sheng Songcheng, secondo il quale la Cina deve raggiungere nel 2024 una crescita del 5% per dimostrare di essere solida e stabile, e il numero sarebbe alla portata ( link ). Come osserva Pettis, questo è il solito ribaltamento dei termini, ovvero definire quale target di crescita è accettabile politicamente invece di quale è compatibile con il proprio potenziale e la congiuntura. Laddove il GDP in tutto il mondo è il risultato di una misurazione dell’attività economica, in Cina è un target, e non importa con che tipo di attività lo raggiungi. Questa è una causa primaria degli squilibri che il paese si trova ad affrontare.

Venendo al macro, i PMI flash di ottobre segnalano un deciso ritorno in contrazione dell’attività in Australia, e una stagnazione in Giappone, in entrambi i casi dovuti al settore servizi, mentre il manifatturiero è rimasto stabile nella sua blanda contrazione.

S&P Global ha rilevato il calo dell’outlook e dei new orders in Australia, e il calo degli export orders sui servizi in Giappone, ma ha osservato che, come altrove, in entrambi i paesi l’occupazione resta solida.

La Bank of Japan stanotte ha annunciato un’altra operazione di acquisto di JGBs, evidentemente allarmata dalla salita dei rendimenti, che da quando ha modificato la politica del curve control, hanno raggiunto rapidamente 0.9% sul 10y. Il meeting è martedi prossimo e per l’ennesima volta dilagano tra le workstations speculazioni di un ulteriore liberalizzazione della politica monetaria di controllo della curva.

La seduta europea è partita con un tono nervoso, presumibilmente anche in vista della pubblicazione dei PMI flash. L’obbligazionario ha esordito con un ulteriore robusto calo dei rendimenti.

I PMI sono tornati a deludere le attese in aggregato in ottobre, dopo la marginale stabilizzazione di settembre.

Il livello di attività aggregato EU è calato ai minimi da 10 anni, se si eccettuano i mesi Covid. Entrambi manifatturiero e servizi hanno visto un aumento del passo di contrazione (settimo mese di contrazione consecutivo per il primo e terzo per il secondo). In calo accelerato new orders, ai minimi (ex covid) dal 2009. La novità di questo report è che per la prima volta il sottoindice aggregato employment è calato, a causa della quinta contrazione consecutiva nel manifatturiero, è una sopravvenuta stagnazione nel settore servizi. Da punto di vista geografico , in Francia si registra l’unico miglioramento, grazie a un recupero dei servizi, mentre il manifatturiero è peggiorato. In Germania i servizi sono passati in significativa contrazione e il manifatturiero è tornato a deteriorarsi. Per quanto riguarda il resto dell’Eurozone, S&P Global nota che sia servizi che manifatturiero hanno registrato il maggior calo da un anno. Abbastanza stabile il tasso di contrazione dell’attività in UK.

Sulla carta, questi numeri proiettano una contrazione del GDP all’inizio del quarto trimestre, e in generale i report degli ultimi mesi parlano di contrazione nel secondo semestre 2023. Come noto, i dati macro hanno dipinto finora un quadro di stagnazione, ma non tetro quanto il PMI. Detto questo, i PMi confermano che il settore servizi ha visto evaporare la crescita effervescente della prima metà dell’anno, mentre la stabilizzazione del manifatturiero resta nel vecchio continente come minimo disuniforme.

Un altro pezzo di informazione importante di stamattina è la ECB lending survey del terzo trimestre 2023 ( link ).

Le banche hanno rivelato che i credit standards alle aziende si sono ulteriormente inaspriti, anche se meno che nel precedente trimestre, ma comunque più di quanto atteso. In realtà questo “rallentamento” del tightening è dovuto principalmente alla Francia mentre altrove il tightening è rimasto stabile. La domanda di loans è calata ancora significativamente, anche se il ritmo anche qui è inferiore al secondo trimestre 2023. Merito di Francia e in misura minore Germania. Stabile il calo in Italia e più elevato in Spagna. Ulteriore inasprimento dei lending standards ai privati, causato da un forte peggioramento in Spagna. La domanda si è contratta ad un ritmo quasi uguale al secondo trimestre, e comunque elevato. In generale standard in ulteriore marcato tightening e domanda in ulteriore calo, ovunque più di quanto le banche si attendessero 3 mesi fa. Tutto ciò è chiaramente un effetto della politica monetaria ECB.

Questa situazione continua ad essere un ostacolo per la crescita in Eurozone. E bisogna considerare 2 circostanze aggravanti:

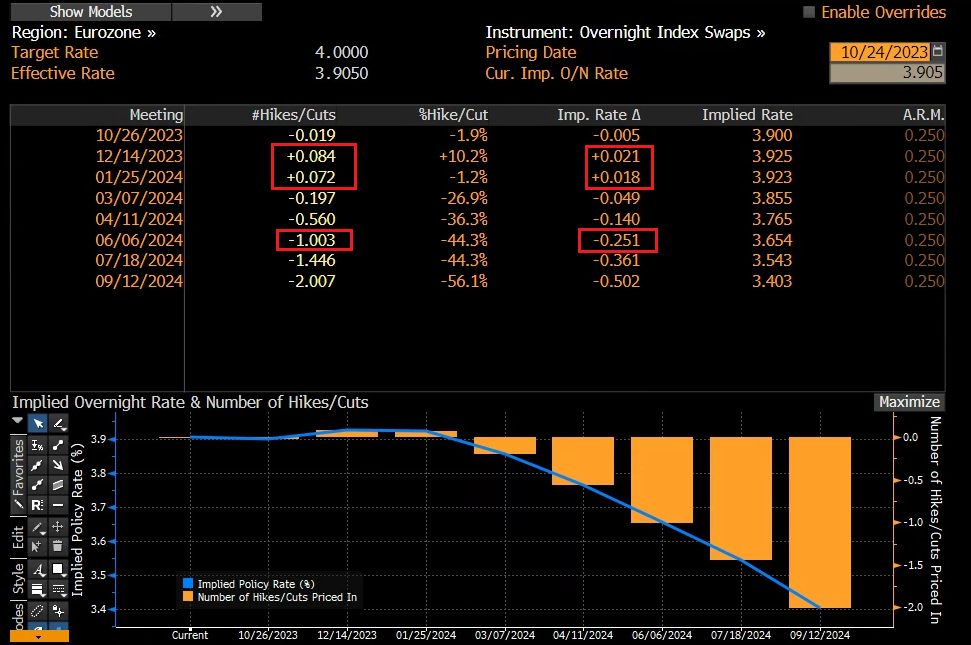

1) L’ECB sembra in pausa, ma non ha ancora dichiarato che i rialzi sono finiti, ne minimamente accennato a tagli, anche se il mercato li sconta

2) nell’ultimo periodo i rendimenti sono saliti parecchio, cosa che rende ancora aspre le condizioni di credito.

Come spesso succede, una volta uscite le bad news, il mercato si è rilassato, e il sentiment ha recuperato. L’azionario è tornato in positivo e in mattinata ha accumulato marginali progressi. Ironicamente, col recuperare del sentiment, i guadagni dei bonds si sono un po’ attenuati.

A metà seduta, sono comparse sugli screen le dichiarazioni della Lagarde alla Presidente della Commissione Europea al Presidente del Consiglio d’Europa e a quello dell’Eurogruppo. La Presidente ECB ha dichiarato che la crescita europea sarà stagnante per qualche trimestre, con rischi al ribasso. Sul fronte prezzi i rischi sono diventati più bilanciati. Ma il ritardo nel mettere ordine nei temi fiscali europei potrebbe costringere l’ECB a fare di più per combattere l’inflazione, a causa dell’impatto sui prezzi di uno stimolo eccessivo.

*LAGARDE SAID EURO-ZONE ECONOMY TO STAGNATE IN NEXT FEW QUARTERS

*LAGARDE TOLD EU OFFICIALS FIGHT AGAINST INFLATION IS GOING WELL

*LAGARDE SAID DELAYED FISCAL REVAMP MAY REQUIRE ECB TO DO MORE

*LAGARDE SAID MARKETS PICK UP INSTANTLY ON WEAK EU RESOLVE

Nulla di nuovo e la curva EU continua a scontare probabilità marginali di un ulteriore rialzo e tagli con certezza da giugno 2024 in poi.

Nel primo pomeriggio erano previsti vari report anche in US. Partendo dai più rilevanti in relativo, i PMI flash USA di ottobre hanno visto l’attività riportarsi marginalmente in positivo grazie ai servizi, ma con il manifatturiero che ha portato a termine il miglioramento notato di recente, chiudendo per il momento la fase di contrazione.

Sul lato della domanda, i new orders sono aumentati sul manifatturiero, e calati a un ritmo più basso sui servizi. Bene anche i prezzi, saliti al ritmo più basso dal 2020 sia in input che in output, ormai quasi normalizzati. Una volta di più, non è certo un report coerente con una crescita al 4.5% nel terzo trimestre, quale è atteso l’incremento del GDP Q3 in pubblicazione dopodomani.

A latere, le survey regionali di manifatturiero e servizi hanno mostrato in aggregato, oggi, ancora attività debole e certo non in linea con il sopracitato GDP, anche se questo attiene al trimestre scorso (le survey erano comunque anche più deboli). Vedremo. Recentemente si registra qualche nuovo segnale di debolezza nell’economia USA, dall’immobiliare, alle warn notices citate pochi giorni fa, al numero di americani in ritardo sugli auto loans, ai massimi storici. Resta un conundrum la divergenza tra survey e hard data negli ultimi 18 mesi.

Wall Street è partita con un buon tono ed ha accumulato progressi. La cosa ha impattato anche sui rendimenti treasury che dal modesto calo della mattina hanno transitato a moderati rialzi. Al recupero del sentiment hanno contribuito anche news di parte cinese: l’aumento del deficit è stato ufficializzato, e inoltre il Presidente Xi ha fatto una visita, senza precedenti, alla People Bank of China, a testimoniare l’attenzione per l’economia. Le quotazioni del future sullo HSCEI e dei veicoli di investimento in asset cinesi quotati nei mercati occidentali hanno fatto balzi del 3/4%. Vedremo cosa resterà di questo rialzo domani.

*XI MAKES UNPRECEDENTED PBOC VISIT IN SIGN OF FOCUS ON ECONOMY

*CHINA TO RAISE FISCAL DEFICIT RATIO TO ABOUT 3.8% FROM 3%

*CHINA FISCAL DEFICIT T0 INCREASE TO 4.88T YUAN FROM 3.88T YUAN

*CHINA APPROVES ISSUANCE OF EXTRA 1T YUAN SOVEREIGN BONDS

L’azionario europeo ha approfittato per chiudere con moderati rialzi una seduta di alti e bassi. La distribuzione settoriale resta però difensiva, coerentemente con le news macro odierne: i settori IT, Utilities Consumer Staples sono tra i migliori e financials ed energy chiudono in negativo. A fine seduta i rendimenti Eurozone calano ancora, ma oggi lo spread allarga qualche bps. Il divario tra i PMI US e quelli EU ha contribuito ad alimentare una bella correzione dell’ €, terminato nuovamente sotto 1.06. Tra le commodity spiccano il continuato calo del petrolio e la salita invece dei metalli industriali.

Dopo la chiusura europea, Wall Street ha perso un po’ vigore. Difficile attribuire ad un motivo specifico questo afflosciamento. Ricordo che dopo la chiusura riportano Microsoft e Google e questo potrebbe essere un motivo di nervosismo.

Italiano

Italiano English

English