NB: LAMPI VA IN VACANZA, TORNA IL 28 AGOSTO. BUONE VACANZE!

Ieri sera (giovedì) Wall Street si è mangiata quasi interamente il progresso messo a segno subito dopo la pubblicazione del benigno CPI di luglio. L’S&P 500 ha chiuso a +0.03% e il Nasdaq 100 a +0.18%. Ad annacquare l’effetto CPI ha contribuito il membro Fed Mary Daly, con dichiarazioni non troppo accomodanti, che hanno impresso pressioni rialziste ai rendimenti, coadiuvate da un asta 30 anni con poca domanda.

*FED’S DALY: CPI DATA CAME IN LARGELY AS EXPECTED

*DALY: CPI DATA DOESN’T SAY `VICTORY IS OURS’ ON INFLATION

*DALY: FED STILL HAS ‘MORE WORK TO DO’ ON INFLATION

*FED’S DALY SAYS SHE IS DATA-DEPENDENT ON RATE MOVEMENTS

*DALY: FED `A LONG WAY’ FROM TALKING ABOUT TOO-RESTRICTIVE RATES

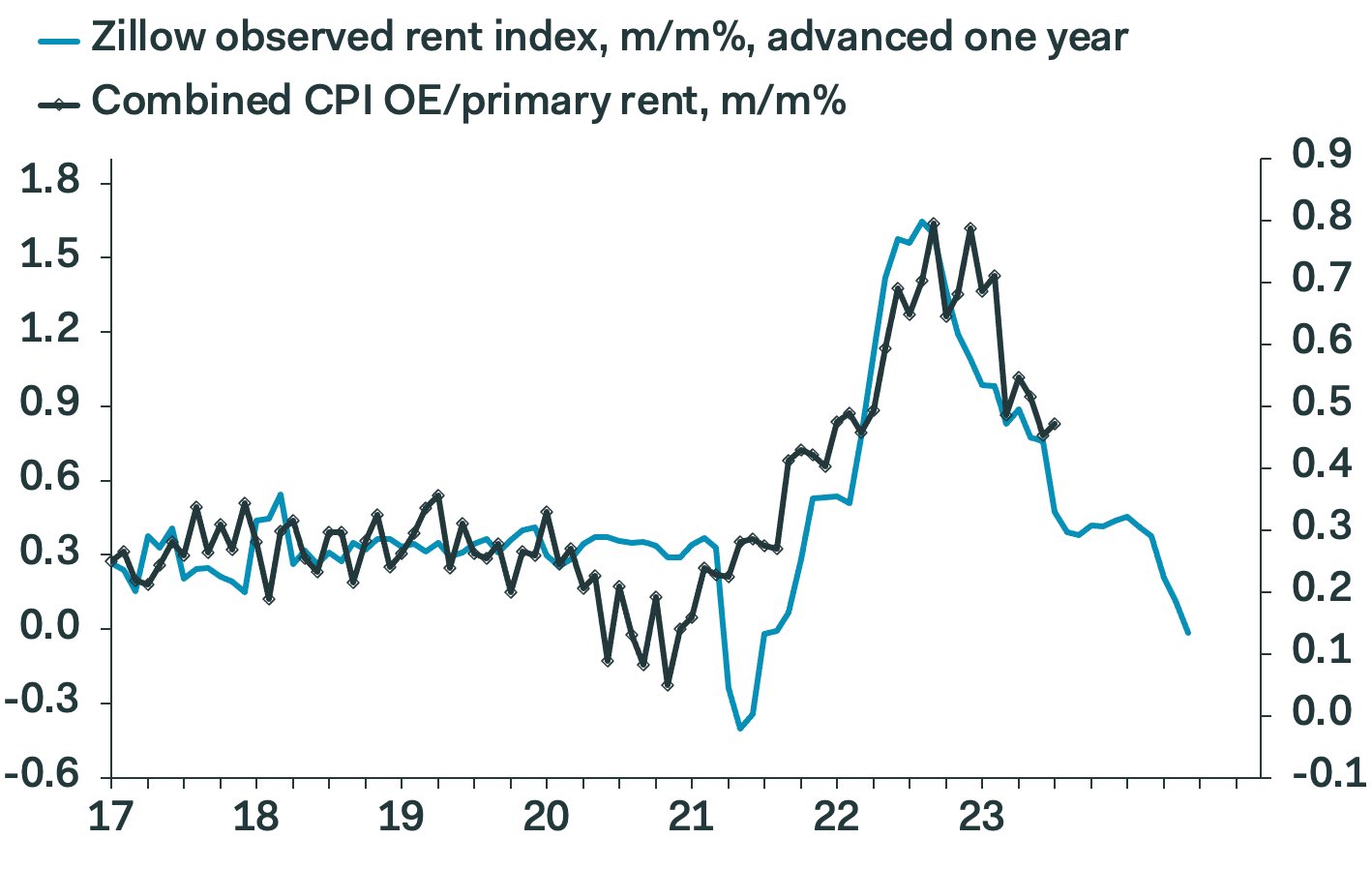

Tornando per un istante al CPI, Pantheon macro ha illustrato bene con un grafico quanto dicevo ieri a proposito del fatto che lo shelter dovrebbe avere un effetto calmierante sul CPI Core. Qui è riportata la componente OER nel CPI con un lag di 12 mesi rispetto allo Zillow observed rent.

La seduta asiatica ha avuto ancora un decorso difficile. Con Tokyo chiusa per il Mountain Day, degli altri indici solo il Vietnam ha offerto una performance positiva. Di tutt’altro tono la performance del China Complex, che ha smaltito in fretta la sbornia degli earnings di Ali Baba: Hong Kong e le “H” shares cinesi hanno perso rispettivamente 0.9% e 1.3%, e le “H” shares molto peggio, con Shenzen giù del 2.3% e Shanghai a -2%.

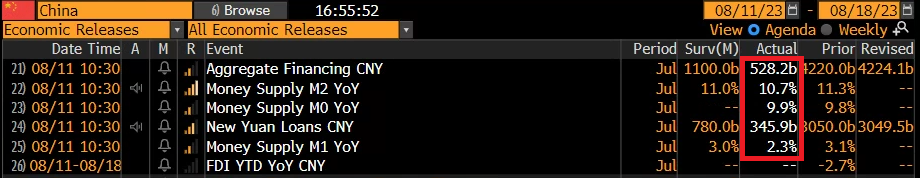

La debolezza viene ancora dall’immobiliare, con il warning sulla trimestrale di Country Garden (*COUNTRY GARDEN FORECASTS 1H23 NET LOSS OF 45B-55B YUAN) che ha buttato giù il titolo e il settore ( link ) e il downgrade a opera di Moody’s che ha riverberato sui bonds (Country Garden bonds slump further this morning – Bloomberg TV chart). C’è poi il problema connesso dell’esplosione del debito dei governi locali, che guadagnavano un importante gettito fiscale dalle vendite di terreni edificabili e proprietà, ora assai calato. Le autorità si stanno organizzando per spostare la parte eccedente sulle province, ma è solo una partita di giro ( link China to Shift $139 Billion of ‘Hidden’ Local Debt to Provinces ). Il problema è diventato così acuto che le autorità stanno mandando in giro task forces di banchieri centrali, membri del ministero delle finanze e dei regulators per gestire i casi più difficili, come rivela oggi il FT ( link China sends finance experts to tackle regions’ debts). Intanto, da molte parti si invoca il ricorso al solito trucco dell’investimenti in infrastrutture per risollevare la crescita ( link China urged to ignore ‘moral hazard’ of helping indebted regions as economy-fuelling bond sales seen booming) ma questo non fa altro che accumulare nuovo debito. A mercati chiusi, sono stati pubblicati gli aggregati monetari e di credito di luglio, e, contrariamente a quanto lasciato intendere dal SCMP lunedì, sono stati parecchio deludenti, per usare un eufemismo.

Risulta evidente che i super dati di giugno hanno apparentemente preso a prestito (mi si conceda il gioco di parole) dalla domanda di credito futura. Il total social financing a 528 bln è meno del 20% della media mensile del 2023 che è oltre 3 trilioni di Yuan al mese. Il prof Pettis osserva che da inizio anno il credito cinese è salito di un ammontare pari al 32% del GDP nel medesimo periodo, a dimostrazione di quanto sia dipendente dal debito l’economia cinese. Il succo è che le Autorità si stanno rendendo conto di quanto sia grosso il problema del debito, ma al di la di metodi per gestirlo nel breve, non è chiaro come vogliano risolvere il problema. E’ probabile che ricorreranno a un mix di vecchie misure e nuove per far riaccelerare l’economia nella seconda metà del 2023, ma questi mesi hanno mostrato chiaramente che la Cina non può essere un driver della crescita globale come avvenuto nell’ultimo ventennio fino al Covid. Rischia al contrario una fase come quella del Giappone negli anni ’90, e potrebbe essere più una zavorra che un aiuto per l’economia globale.

L’Europa si è svegliata stamattina con l’America che aveva finito di bruciarsi i progressi ieri, e i tassi in discreto rialzo. Così l’azionario continentale è partito in correzione e la ha aumentata in mattinata. A spingere i tassi in rialzo, oltre alla Daly e relative ricadute sui tassi USA, i dati migliori delle attese in UK.

L’economia anglosassone mostra ancora resilienza, nonostante inflazione, rialzi dei tassi, Brexit e disavventure varie, e luglio è stato un mese positivo. L’effetto è stato di robusto rimbalzo per i rendimenti UK, con salite a 2 cifre su tutte le scadenze, ma quello sulla Sterlina è stato fiacco, almeno contro Dollaro.

La mattinata è quindi passata con l’azionario in difficoltà, e i settori IT, real estate, e consumer a guidare il ribasso insieme ai finanziari, l’€ in correzione e i rendimenti in rialzo.

I prezzi alla produzione USA di luglio nel pomeriggio hanno fatto poco per alterare questo stato di cose.

Contrariamente al CPI, il grosso dei dai è uscito leggermente sopra attese, con un bel recupero del dato “final demand” che era però in gran parte atteso. Forse il mercato dopo i numeri di ieri era sintonizzato su una nuova sorpresa positiva. Sta di fatto che il rimbalzo dei rendimenti è continuato. Wall Street è partita con in particolare il Nasdaq ancora oggetto di prese di beneficio sui suoi campioni.

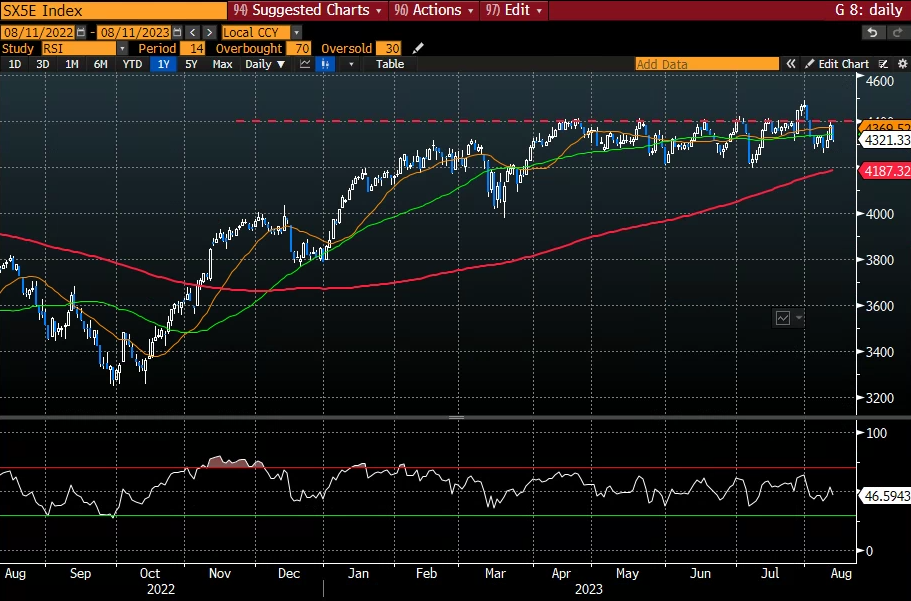

La chiusura europea vede i principali indici restituire il grosso dei guadagno di ieri, cedendo oltre il punto percentuale e chiudendo una settimana relativamente volatile con una perdita modesta. L’€ resta sotto 1.10 vs $, mentre i rendimenti salgono oggi significativamente. Le commodities risultano in ordine sparso. Wall Street a metà seduta rimane in moderato calo, con il Nasdaq a guidare il ribasso e il Dow e le small caps del Russell 2.000 che cercano di tenere la testa fuori dall’acqua. La situazione tecnica è quella illustrata i giorni scorsi, con il Nasdaq che ha perso i supporti il l’S&P 500 che vi oscilla sopra. La stagionalità è negativa.

Detto questo, l’area di volumi appena sotto il supporto a 4.450 punti (e media mobile a 50 giorni) dovrebbe impedire un rapido calo in caso di rottura ribassista.

E’ il Nasdaq ad avere il quadro più compromesso, visto che sta già lottando con la citata area di volumi, ed ha una situazione di valutazioni esagerate in alcuni dei suoi campioni, e i tassi che lo frenano.

L’area 15.250 fa ormai da resistenza, avendo già respinto 2 rimbalzi i giorni scorsi.

Sull’Europa che dire?

Siamo da 5 mesi in un trading range, con il livello di 4.400 per l’Eurostoxx 50 che sembra stregato. Difficile dare un indicazione. Sta scritto “never sell a dull market”. Ma il quadro macro nel frattempo si è deteriorato.

Italiano

Italiano English

English