La giornata dell’ECB è iniziata con un tono costruttivo in Asia. Dei principali indici, solo Mumbai e Sydney hanno mostrato perdite apprezzabili, mentre Tokyo e Vietnam sono rimaste al palo (ma in particolare la prima aveva guadagnato oltre il 5% nelle 4 sedute precedenti e la seconda la stessa misura in un mese). Improvvisamente parecchia euforia nel China Complex con Hong Kong e HSCEI in salita rispettivamente di un 2.17% e un 2.98% e le “A” shares un po’ meno (Shenzen +1.59%, Shanghai +0.74%).

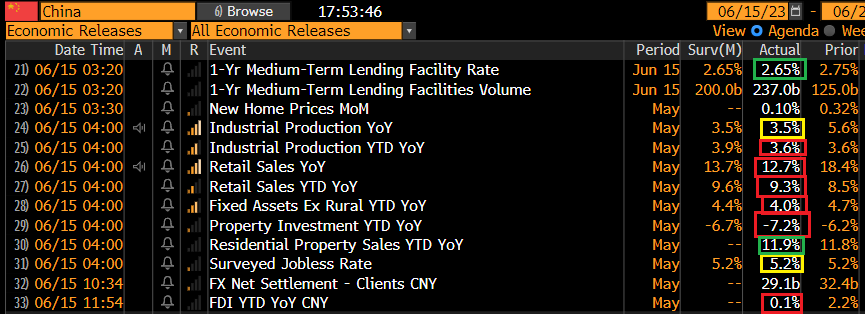

Il fatto è che le autorità, dopo aver tagliato i tassi di deposito, e poi i tassi dei loans a breve, stanotte hanno tagliato poi quelli a 1 anno (*PBOC CUTS RATE ON 1-YEAR MLF LOANS TO 2.65% FROM 2.75%). Si tratta della terza mossa in pochi giorni, a indicare un cambio di marcia sullo stimolo.

Ne hanno motivo: i numeri di maggio usciti stanotte sono in aggregato deboli.

In rallentamento la produzione industriale, in rallentamento e sotto attese le retail sales, male gli investimenti fissi, in contrazione quelli in immobiliare. C’è poco da salvare davvero, e anche i prezzi delle case hanno rallentato vistosamente il rimbalzo che stavano mostrando ( link China’s slower home price growth, deepening investment slump signal more easing). Così, anche in virtù di questi dati il mercato ora si aspetta un bello step up di misure a supporto. Vedremo. Certo che la Cina sta mostrando di essere in una crisi strutturale.

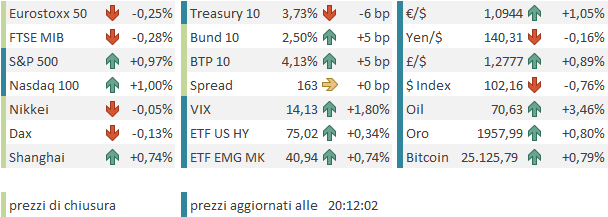

La seduta europea è partita con un sentiment negativo, gli occhi rivolti al meeting ECB col timore che a sua volta riservasse qualche sorpresa hawkish. L’azionario ha accumulato perdite, i bonds si sono messi sulla difensiva, e solo l’€ è rimasto sui livelli di ieri.

La mattinata non prevedeva dati di rilievo in Eurozone e così siamo arrivati alle 14.15 alla comunicazione delle misure:

** I tassi sono stati alzati di 25 bps come da attese del mercato, con il deposit rate che arriva al 3.5%, 400 bps in più di 11 mesi fa. E’ stata confermata la sospensione dei rinvestimenti del portafoglio APP da luglio.

** Anche qui nelle projections si è però visto un rialzo delle previsioni di inflazione di 0.1% nel 2025 che sembra contrastare con quanto si nota nei dati. Riguardo la crescita il GDP del triennio è stato limato di appena 0.2% totale e quello dell’anno in corso lasciato a +0.9%, il che sembra ottimistico visto come è andato il primo trimestre e i numeri che stanno uscendo sul secondo.

** Nella Conference, la Lagarde ha tenuto la barra dritta, confermando che a meno di drammatici cambi di scenario alzeranno anche a luglio, e che non hanno minimamente preso in considerazione ne di fare una pausa, ne di collocare una data di fine dei rialzi. Il principale driver della loro politica è il costo del lavoro e gli aumenti salariali. Il mercato del lavoro è stato eccezionalmente robusto. La decisione è stata larga maggioranza (ma non unanime).

In generale un performance hawkish, per come si è confermato l’intenzione di rialzare a luglio, insistito sul fatto che c’è ancora molto da fare, e come si è cercato segnalare un path più aggressivo sui tassi di quello che prezza il mercato. Infine per come si è insistito sulla forza dell’inflazione, la resilienza del mercato del lavoro e il suo costo, e sorvolato un po’ sulla recente debolezza indicata dai dati macro.

Ovviamente l’azionario non ha trovato alcun sollievo da queste news, mentre i bonds sul fatto si sono inabissati e l’€ ha preso il volo.

Contemporaneamente, in US sono usciti un bel po’ di dati.

** Le retail sales hanno, a margine, sorpreso in positivo, anche se non nella misura in cui sembravano indicare, ad esempio, le statistiche delle carte di credito per il mese. E poi ci sono state revisioni al ribasso dei 2 mesi precedenti, e comunque il dato control group (ex auto, gas e costruzioni) non è che sia brillante. In generale poco ispirate ma non in deterioramento.

** gli import ed export prices di maggio hanno sorpreso al ribasso come tutti gli altri dati inflattivi.

** L’Empire NY manufacturing di giugno ha messo a segno un altro dei suoi rimbalzi assurdi, +38 punti. Che fare di un indice che fa da inizio anno -32, -5, -24, +10,-31, +6? Poco secondo me. Comunque i new orders hanno preso 31 punti a +3.1 tornando in espansione, mentre i prezzi pagati sono calati di 12.9 punti a +22.0, e quelli ricevuti sono calati di 14.6 punti a +9.0.

** il Philly Fed d giugno invece si è deteriorato, più o meno in linea con le attese. I New orders sono leggermente calati (-2.1 a -11) ma l’employment è migliorato parecchio (+8.2 punti a -0.4). In controtendenza i prezzi, con quelli pagati calati solo di 0.4 punti a 10.5 e quelli ricevuti saliti di 7.1 punti a +0.1%. Le 6 months-ahead business conditions sono salite di 23 punti a +12.7.

** I jobless claims si sono confermati a 262.000 unità per la seconda settimana, contro un consenso che li vedeva rientrare a 245.000. Goldman evidenzia che vi sono 2 distorsioni, ovvero potenziali truffe in Ohio (impara l’arte e mettila da parte) e una modifica dei requisiti in Minnesota. Ma comunque queste eventuali cause valgono circa 10.000 unità quindi il trend di rialzo rimane.

** leggermente deludente, infine, la produzione industriale.

L’effetto, in particolare dei claims, è stato di sovvertire la seduta dei tassi USA, con il 10 anni che alle 14.30 saliva di 4 bps ed ora cala di 6, e il anni che saliva di 9, e ora cala di 4 (2-10 a -92 bps). Il Dollaro, colpito dalla hawkishness ECB, dal calo dei tassi USA e dalla debolezza del dato sul mercato del lavoro, è collassato di un 1%, con discreta gioia di alcune commodities (oil, gas, grani, rame, oro…).

E Wall Street ha preso la via del rialzo come se niente fosse.

Ormai alla borsa USA non interessa più la Fed, un atteggiamento comune visto che nonostante le dichiarazioni di Powell i tassi sono calati, e la curva continua a scontare Fed Funds a dicembre più bassi di ora.

Non gli interessa la direzione dei tassi, visto che l’indice più rate sensitive, il Nasdaq, vola nonostante recentemente i rendimenti siano saliti con forza.

Non gli interessano i dati di attività economica, che restano mediocri (vedi i 2 ISM). Non gli interessa la direzione delle Cripto, che soffrono gli candali e il fatto che il Dollaro rende oltre il 5%.

Wall Street è preda di 2 nuove manie: l’intelligenza artificiale, che genera un circolo virtuoso. Visto l’effetto che ha sugli investitori, tutte le aziende si sforzano di coinvolgersi, trovargli un ruolo nel loro business e di parlarne ad ogni occasione, cosa che attira acquisti. E poi la sindrome da abbandono del bear market, con gli istituzionali costretti a inseguire il retail all’acquisto. Retail su cui l’euforia è tornata ai massimi. Per esempio Nikola, titolo EV che nel 2021 aveva superato i 90$ un giorno e con lo scoppio della bolla delle meme stock era crollato a 55 centesimi, oggi ad un certo punto faceva +70% in un giorno, anche se ora deve accontentarsi di un più modesto +32% (sempre un +86% in 3 sedute). Motivi? Zero. La settimana scorsa un tentativo di aumento di capitale è stato rigettato dagli azionisti (*NIKOLA: NEEDS MORE VOTES TO AUTHORIZE BOOST IN NUMBER OF SHARES). Era il 7 giugno e il titolo quotava 0.6%, ora quota 1.47$.

Le chiusure europee vedono i principali indici recuperare il grosso delle perdite, ma ciò è dovuto alla forza di Wall Street i cui guadagni alla campana EU erano quasi vicini al punto percentuale. Lasciate a se, le piazze europee sarebbero scese oggi.

Il rimbalzo dei bonds orchestrato dal voltafaccia dei treasuries è stato in parte frenato dallo zelo del fronte dei falchi ECB, che ha affidato alle fonti anonime le solite dichiarazioni. Alcuni membri vorrebbero che a luglio fosse l’ultimo rialzo, altri vorrebbero proseguire. Ma va?

*ECB SET FOR SUMMER DEBATE OVER POSSIBLE SEPTEMBER RATE HIKE

In compenso il WSJ ha riportato che la Cina pianifica altro stimolo fiscale.

CHINA PLANS NEW SPENDING DRIVE, OTHER STIMULUS TO REVIVE FLAGGING ECONOMY-WSJ

Dopo la chiusura EU Wall Street ha aggiunto ancora progressi, ma poi ha ritracciato. Vedremo dove sarà la chiusura.

Italiano

Italiano English

English