Ieri sera, Wall Street ha chiuso poco distante dai minimi (S&P 500 -0.72% e quarta discesa di seguito, e Nasdaq 100 -0.37%, favorito dalla domanda di FAANG che continuano a outperformare). Diciamo variazioni composte, visto che il settore bancario ha ceduto il 2.8% e il sottoindice regional banks il 5.1%. Il mercato fatica ancora a fare il collegamento salute delle banche – forza dell’economia, nonostante i numerosi accenni sia di Powell che della Lagarde all’importanza delle credit conditions.

Dopo la chiusura, la trimestrale di Apple ha battuto le stime su tutta la linea, cosa che oltre a far salire l’azione in aftermarket, ha prodotto un marginale rimbalzo del sentiment.

L’Asia ha visto una seduta coerentemente opaca, con l’eccezione, per una volta, di Hong Kong e HSCEI, in controtendenza grazie ad un bel rimbalzo dell’immobiliare. Apparentemente durante le recenti festività le transazioni immobiliari sono salite del 25% anno su anno. Inoltre il China Daily ha riportato che le autorità incentiveranno il credito agli investimenti ( link China to enhance credit support to private investment projects). Per il resto, i PMI finali di aprile, servizi e composite in Cina sono rimasti robusti, ma sono terminati sotto attese, a indicare un rimbalzo un po’ meno brillante.

L’apertura europea ha risentito del miglioramento del sentiment favorito da Apple e dal rimbalzo in pre market delle banche USA.con i futures in moderato progresso e i rendimenti in rimbalzo.

Parecchi numeri stamattina in Europa, che in aggregato cozzano con il quadro di ripresa offerto dai PMI e anche dalla generale bontà dei numeri aziendali.

Per cominciare, i factory orders tedeschi di marzo sono orripilanti, con cali a doppia cifra. E’ una serie volatile, ma insomma un -11% anno su anno non è certo un bel numero. Deludente anche la produzione industriale e manifatturiera francese, anche se li si può dare la colpa agli scioperi. Male anche le retail sales EU, mentre quelle italiane hanno sorpreso in positivo. Sottotono anche il PMi construction tedesco di aprile, mentre in controtrend sono andati l’occupazione privata francese e il PMI costruzioni UK.

Non che i mercati ci abbiano guardato granchè, presi com’erano dalle news in arrivo dagli USA, in termini di

1) situazione delle banche

2) labour market report.

Il rasserenamento del quadro di cui al punto 1), comprensibile dopo 4 sedute in cui l’indice aveva perso il 19%, ha tolto pressione al settore bancario EU, aiutato, a metà giornata, anche dall’ottima trimestrale di Banca Intesa. La situazione sugli indici generali se ne è giovata, così come i rendimenti.

Riguardo alla questione 2) i numeri sono usciti nel primo pomeriggio, e alimentano più di una perplessità.

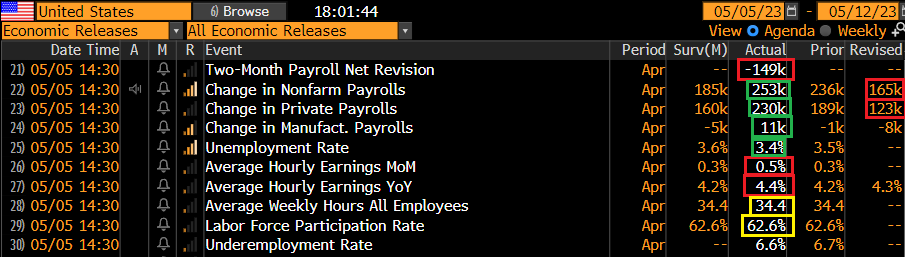

I nuovi occupati hanno battuto di parecchio le stime, ma la revisione ai 2 mesi precedenti presenta un quadro totalmente diverso rispetto a quello originale. Sono 149.000 occupati in meno, e il dato di marzo passa da 230.000, 6000 sopra attese, a 165.000, ben 65.000 sotto attese. Questo da un lato pone il trend su un livello inferiore e dall’altro porta a domandarsi se anche il dato odierno sarà a sua volta abbassato. Crise di Bloomberg ha notato che recentemente le revisioni sono stabilmente al ribasso, ed ha osservato che questo è un fenomeno che di solito caratterizza i cambi di trend.

In questi casi uno dei motivi di distorsione viene dalle ipotesi che informano il birth / death model, ovvero quella parte del modello che tiene conto della nascita e cessazione delle aziende.

In effetti, il numero di oggi non sembra in linea con quanto indicato da job openings, sussidi di disoccupazione, beige Book Fed, Sottoindici occupazionali degli ISM, etc. E nemmeno con i 139.000 nuovi posti indicati dalla Household survey. La disoccupazione è calata al minimo storico del 3.4% perchè la forza lavoro è scesa di 40.000 unità.

Per il resto, le ore lavorate sono uscite stabili e i salari orari sono saliti più delle attese (in attesa della prossima revisione).

In generale un report solido a prima vista, che però non fa molto per cancellare i recenti segnali di rilassamento del mercato del lavoro, anche se ovviamente non è coerente con uno scenario recessionario o di marcato rallentamento. Non implica nemmeno un incentivo a continuare i rialzi per Powell e c.

Il mercato però ha tratto sollievo da questi numeri. L’azionario ha accentuato i rialzi, i rendimenti anche, e il rimbalzo dell’ottimismo sul quadro macro si è notato anche sul petrolio e i metalli industriali, mentre i preziosi hanno perso supporto.

Col trascorrere del pomeriggio il rimbalzo a Wall Street si è fatto sontuoso. L’impressione personale è che a favore del sentiment oggi abbiano giocato i seguenti fattori:

** un labour market report “giusto”, non troppo debole da confermare un impatto della crisi bancaria, ma nemmeno tale da riaccendere timori di rialzo dei tassi

** la percezione che questo week end trascorrerà senza salvataggi bancari, avvalorata dal rimbalzo delle banche regionali (Pacwest fa addirittura +80%). Anzi, tra le workstation si fantastica di qualche possibile azione per arginare la crisi.

** si muove qualcosa sul fronte debt ceiling. (THE WHITE HOUSE IS WEIGHING A SHORT-TERM EXTENSION OF THE DEBT CEILING – CNBC.)

** e poi c’è l’ipervenduto di breve, dopo 4 sedute di discesa, e la circostanza che quanto sopra elencato non invita a entrare hedgiati nel week end. In effetti il Vix cede il 13% a 17.4.

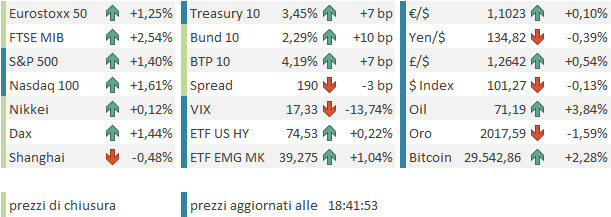

La chiusura europea riflette questo sentiment, con gli indici che mostrano progressi importanti trainati dal settore bancario. L’azionario continentale continua a mostrare resilience, con cali modesti sulla settimana per l’Eurostoxx 50 e lo Stoxx 600, e Dax e FTSE MIB che mostrano addirittura guadagni. Per Wall Street annullare il passivo settimanale sarà un po’ più difficile, ma mai dire mai, vise pe recenti price actions. Detto questo, un mercato dei tassi che attribuisce un 40% di probabilità ad un taglio dei tassi FED il 26 di luglio mostra chiaramente di non considerare risolta la crisi bancaria, e improbabile un rallentamento.

Italiano

Italiano English

English