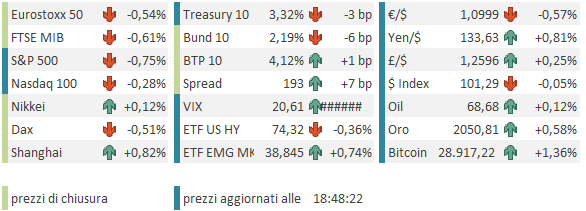

La giornata dell’ECB è iniziata con un tono alquanto nervoso. Ieri sera (Mercoledì) Wall Street non si è fatta incantare dallo scenario illustrato da Powell, e ha chiuso un calo, pur senza crollare (S&P 500 -0.7%.Nasdaq 100 -0.64%).

Appena dopo la campana la banca regionale Pacwest, tra le più bersagliate in seguito alla crisi di First Republic, ha candidamente annunciato di cercare un compratore. Inutile dire che il titolo ha perso circa il 40% in aftermarket, causando performance pesanti anche negli altri istituti percepiti come deboli, tra cui Wetern Alliance, Keycorp, Zions, mentre gli ETF dedicati al settore bancario US e al sottosettore delle banche regionali hanno accumulato svariati punti percentuali di perdita, dopo una seduta in cui avevano già ceduto rispettivamente l’1.6% e l1.8%. Il futures S&P 500 accumulato ulteriore ribasso, alla riapertura in Asia.

E ironico che tutto questo sia successo a 2 ore da una conference post FOMC in cui Powell aveva esordito dichiarando “The U.S. banking system is sound and resilient“.

E’ evidente che il probabile fallimento di una banca minore (o magari più d’una) non può da solo cambiare la percezione di un intero sistema bancario. Detto questo, il problema a mio modo di vedere è sempre la contrapposizione tra quadro statico (la maggior parte delle banche USA è al momento ben messa) e quello dinamico (come performeranno, se l’economia si indebolisce e questo causa un deterioramento degli asset?). In altre parole, appena 6 mesi fa chi avrebbe definito pericolanti le finanze delle banche fallite o in crisi?

Nel corso della notte il sentiment si è un po’ ripreso, grazie al circolare di ipotesi secondo le quali il Tesoro US e la FDIC starebbero ipotizzando di elevare la garanzia statale per i depositi. Sicuramente la mossa porterebbe sollievo. Ma mi pare che il focus si stia spostando, dalla fuga dei depositi alla valutazione degli asset bancari. E vi è il rischio che ad un certo punto, se le condizioni di credito si inaspriscono sufficientemente, si comincerà anche a metterne in discussione la qualità, in particolare per lonas al commercial real estate e al residenziale.

Infine, anche se l’amministrazione USA garantisse i depositi, le banche si troverebbero comunque di fronte alla scelta se aumentare i tassi, o vedere le eccedenze di risparmio prendere la strada di forme di investimento più remunerative.

La seduta asiatica ha avuto un tono contrastato, ma non univocamente negativo. Merito del colpo di coda di Hong Kong e HSCEI, entrambi in progresso di oltre un punto percentuale, eventualmente infine stimolate dalle news di consumi in aumento ( link FT: Chinese tourist spending rebounds to pre-pandemic levels in boost to economy). Bene anche Shanghai, e Jakarta mentre Shenzen, Sydney e Seul sono rimaste al palo, e Vietnam alla riapertura ha ceduto. Tokyo è ancora chiusa per festività.

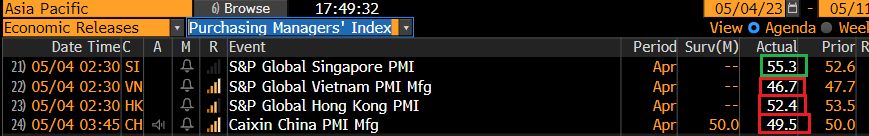

Sul fronte macro, i PMI hanno avuto un tono ugualmente contrastato, con Singapore in accelerazione e invece Hong Kong e Vietnam in rallentamento (la seconda in contrazione). Il report manifatturiero di S&P Global ha confermato quanto riportato da quello ufficiale del National Bureau of Statistics

L’apertura europea ha fatto i conti con il vento freddo proveniente dagli USA, ma senza esagerare, con gli occhi puntati all’ECB, attesa per il primo pomeriggio.

Sul fronte macro, debole la bilancia commerciale tedesca di marzo, con export e import ben sotto attese

Per quanto riguarda i PMI finali di aprile, servizi e composite, il quadro favorevole osservato in occasione dell’uscita dei report flash è stato confermato, anche se la Spagna ha rallentato, da livelli elevati, e la pesante revisione al dato francese ha imposto una revisione al ribasso dei dati aggregati Eurozone, che comunque si confermano sui massimi da maggio 2022.

Con il citato clima di attesa, ci siamo avviati alla comunicazione delle decisioni ECB, nel primo pomeriggio. Come da attese, i tassi sono stati alzati di ulteiori 25 bps, al 3.25% per quanto riguarda il tasso depo e al 3.75% per il main refinancing rate. Nello statement si è notato per prima cosa che l’inflazione continua ad essere troppo alta, e per un periodo troppo lungo. Peraltro, la politica monetaria sta venendo trasferita “in maniera robusta ” nell’economia e questo giustifica il cambio di passo da 50 bps a 25 bps. La politica monetaria continuerà a seguire un approccio data dependant. Sul fronte bilancio, si è annunciato che i reinvestimenti del portafoglio APP verranno interrotti a Luglio, una mossa un po’ più aggressiva delle attese. La reazione del mercato è stata composta, coerente con un outcome grossomodo atteso.

Alle 14.45 la Lagarde ha impostato la conferenza fondamentalmente sui seguenti punti

1) C’è ancora da fare per ripristinare la stabilità dei prezzi. La gestione è “data dependant” ma la loro opinione è che i tassi saliranno ancora, anche se è impossibile dire quando e di quanto.

2) la politica monetaria sta impattando, come si nota dalla ECB lending survey, in particolare in relazione al calo della domanda di prestiti, che è calata a causa dei rialzi.

3) Questo non implica che l’ECB stia valutando una pausa. Il fatto che la Fed prenda in considerazione una pausa non cambia minimamente il quadro per loro

4) la decisione è stata quasi unanime.

In generale anche qui un outcome in linea con le attese. Eventualmente l’accento ripetutamente posato sul fatto che “hanno ancora del terreno da coprire” e la sospensione a luglio dei reinvestimenti dell’APP fanno tendere il meeting in direzione “hawkish”. Non a caso la prima reazione è stata rialzi dei rendimenti e dello spread, e un recupero dell’€.

La conference ha coperto la pubblicazione di alcuni dati in US:

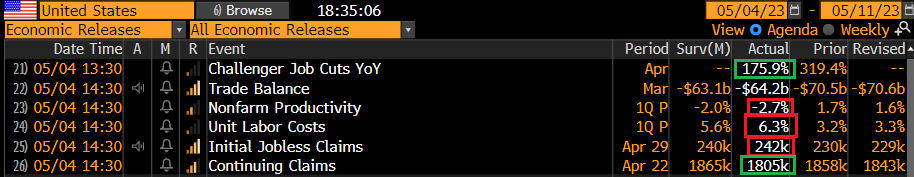

** Ad aprile la Challenger ha registrato un calo dei licenziamenti, da 89.000 a 67.000. Vedremo se sarà sostenuto.

** Per contro i sussidi di disoccupazione sono rimbalzati (quelli continuing sono relativi alla settimana precedente). Domani ci attende il labour market report USA di Aprile, molto più rilevante.

* Ancora male nel primo trimestre produttività e costi del lavoro.

Wall Street è partita con gli occhi al settore bancario e alle banche regionali ,con Pacwest e Western Alliance, a sua volta oggetto di indiscrezioni poi smentite ( *WESTERN ALLIANCE MULLS OPTIONS INCLUDING A POTENTIAL SALE: FT) a perdere decine di punti percentuali e settore e sottosettore in forte calo.

La risk aversion ha premuto sull’azionario continentale, che ha chiuso ancora negativo pur con variazioni moderate. L’impatto si è notato anche sui bonds che hanno cancellato i rialzi dei rendimenti e invece accumulato cali, in particolare sulle parti brevi. Il sentiment si è riflesso anche sulle commodities, con i metalli industriali giù, e i preziosi in bel progresso.

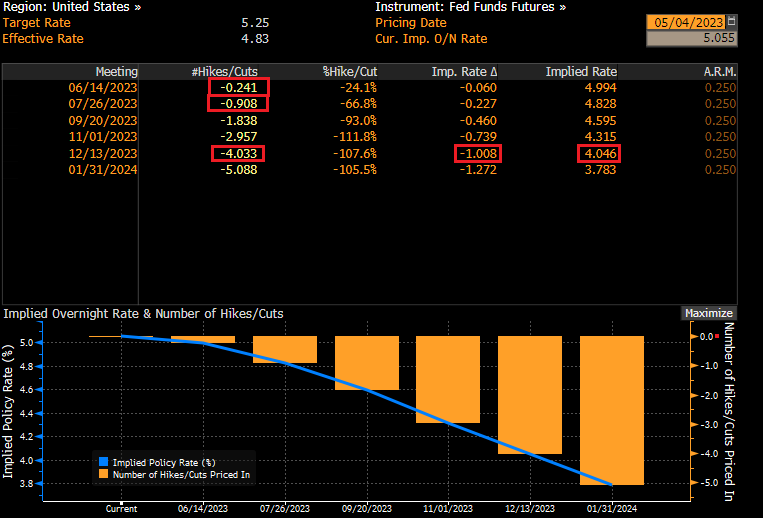

Wall street dopo la chiusura EU continua a cedere, anche se resta composta (l’S&P 500 ha solo sfiorato il punto percentuale di perdita). I rendimenti calano però, e la futures strip sconta un 25% di probabilità di un taglio dei tassi al prossimo FOMC di giugno, e una quasi certezza di un taglio a luglio, nonchè 100 bps di tagli entro dicembre.

Il mercato continua a ignorare con forza lo scenario Fed.

Dopo la chiusura verrà pubblicata l’attesissima trimestrale di Apple.

*LAGARDE: INFLATION OUTLOOK STILL HAS SIGNIFICANT UPSIDE RISKS

*LAGARDE SAYS IT’S VERY CLEAR THAT THE ECB ISN’T PAUSING

*LAGARDE SAYS ECB DECISION WAS `ALMOST UNANIMOUS’

Italiano

Italiano English

English