Ieri sera, la maggioranza dei commentatori ha attribuito al calo del petrolio la colpa per il moderato ritracciamento di Wall Street. Può essere, e sicuramente il settore energy (ieri -2%) ha zavorrato l’indice e l’high yeld US. Ma sicuramente l’impatto non è più quello di mesi fa, quando a un -2.4% dell’ oil sarebbe corrisposta una perdita analoga dell’indice.

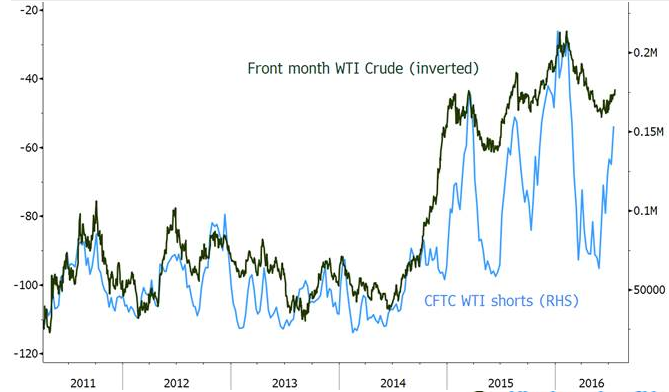

Al movimento correttivo del petrolio (finora un 16% dai massimi) si è accompagnato un robusto aumento delle posizioni corte sul mercato dei futures, come si nota dal grafico, courtesy of Citigroup Research Dept.

La storia recente mostra che accelerazioni di questo tipo dello short interest hanno spesso

coinciso con inversioni di tendenza. Inoltre, in questo caso sembra che il contratto abbia assorbito assai bene i flussi ribassisti.

Sul fronte rischi, osservo che l’high yield US ha accusato ben poco la debolezza dell’oil nell’ultimo periodo, il che spiega perchè gli impatti in generale sul risk appetite sono stati cosi modesti. I bonds speculativi US hanno attirato parecchi flussi di investimento nell’ultimo periodo, e il posizionamento è bello robusto. Dovessimo assistere ad una protratta discesa dell’oil sotto 40$, non credo che passerebbe inosservata da queste parti.

La seduta asiatica ha mostrato un andamento alquanto contrastato. Tokyo è stata spedita in profondo rosso da un articolo di Nikkei News che indica in 2 trilioni di yen il budget supplementare di spesa per quest’anno, rimandando il resto (altri 4 trln di spesa, nell’ambito di un pacchetto da circa 20 trln) al budget dell’anno prossimo. Questi numeri sono inferiori alle recenti attese che vedevano numeri di spesa più generosi nell’ambito di un pacchetto più ampio. L’annuncio avverrebbe il 2 agosto secondo Nikkei, il che , pur non impedendo un coordinamento tra politica monetaria e fiscale, nega la possibilità di un azione congiunta giovedi notte (ed eventualmente fa nascere il sospetto che l’azione monetaria sia ulteriormente rinviata). Il Ministro delle Finanze taro Aso ha dichiarato candidamente che l’ammontare del pacchetto non è ancora deciso.

Diciamo che se le autorità giapponesi stanno cercando di ridimensionare le attese del mercato, per coglierlo maggiormente di sorpresa, beh, stanno facendo un lavoro discreto. Viceversa, non credo che il mercato mostrerà gradimento per pacchetti di misure fiacchi e ordinari, conditi con la solita view moderatamente ottimista.

Discretamente in forma, per contro, i mercati locali cinesi, apparentemente grazie a speculazioni su media locali circa ulteriore stimolo monetario. Hsbc ha dichiarato che l’indice proprietario con cui calcola le condizioni monetarie nell’area a giugno ha segnato i massimi da 5 anni grazie a una migliorata circolazione del credito e, naturalmente, alla recente svalutazione, portata avanti dalle autorità, coperte dallo Sturm un Drang su Brexit etc. Finchè il movimento non alimenta nuove tensioni deflattive globali, non c’è da stupirsi che l’azionario locale se ne giovi.

Poco mossi gli altri mercati.

L’apertura europea è stata zavorrata da altra volatilità sul settore bancario italiano, che ha contagiato anche quello europeo. Il movimento si è progressivamente riassorbito in mattinata senz’altro catalyst che il variare dei rumors sul Montepaschi (fallimento stress test vs aggregazione con UBI post sgravio di parte degli NPL).

Nel pomeriggio, i dati macro in US hanno conservato un buon tono di fondo. Assai meglio delle attese le new home sales (+3.5% vs 1.6% atteso ma con robuste revisioni al rialzo dei mesi precedenti), ai massimi da inizio 2008. La ripresa dell’immobiliare sembra restare solida. La consumer confidence di Luglio, un dato candidato ad essere impattato, seppur modestamente, dalla Brexit, ha fondamentalmente tenuto (97.3 da 97.4 vs attese per 96), e resta a metà del recente range. Il Richmond Fed ha cancellato il crollo di giugno sorprendendo un consenso che lo vedeva ancora in negativo (+10 da -7 vs attese per -5). Solo il PMI Markit services preliminare di luglio ha deluso (50.9 da prec 51.4 e vs attese per 52) ma come noto qui in US regna l’ISM e i PMI Markit contano poco.

Ormai Wall Street si è assuefatta alle sorprese positive (in particolare su “pesi medi” come i dati odierni) e quindi non ha trovato particolare ispirazione dal macro.

D’altronde domani c’è il FOMC e visto che i dati sono sensibilmente migliorati nell’ultimo periodo, e la Brexit, al di la del iniziale sconquasso, non ha avuto un impatto particolare sul sentiment al di fuori dei confini nazionali UK, i membri potrebbero essere tentati di segnalare nuovamente l’intenzione di riprendere il percorso di graduale normalizzazione dei tassi nei prossimi meeting.

Personalmente, ritengo che Yellen e C., pur riconoscendo il miglioramento del quadro macro, manterranno un atteggiamento prudente, in quanto domani non è prevista conference, e quindi risulterebbe complesso spiegare solo con lo statement l’ennesimo capovolgimento di fronte di quiesto 2016.

Nondimeno, i nostri troveranno il modo di muovere un pochino le attese per la seconda parte del 2106, in modo da garantirsi la possibilità di agire nel caso il quadro di miglioramento venga confermato, e il contesto globale glielo consenta.

Un simile atteggiamento potrebbe offrire un po’ di supporto al $, e offrire il catalyst per una pausa fisiologica a Wall Street e un po’ di pressione rialzista sui rendimenti treasury.

Italiano

Italiano English

English