NB : LAMPI SALTA 3 USCITE E TORNA GIOVEDI’ 4 OTTOBRE

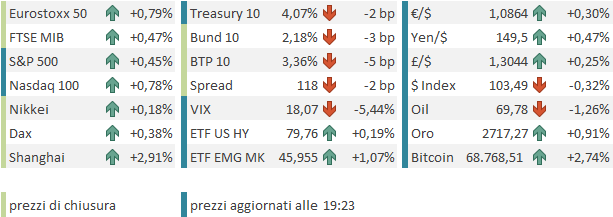

Chiusura invariata per Wall Street ieri sera (giovedì) con l’S&P 500 a -0.02% e il Nasdaq 100 a +0.08%. La cosa non ha impedito al Dow Jones (+0.37%) di fare il nuovo record storico, mentre il Russell 2.000 Small Caps ha marginalmente consolidato (-0.25%). A far evaporare il rally maturato nella prima parte di seduta, presumibilmente, il rialzo dei tassi, che ha accelerato nel corso della seduta raggiungendo proporzioni importanti: +8 bps per il 10 anni, a 4.09% e nei pressi dei massimi da agosto scorso. D’altronde, i dati continuano ad uscire forti, e ieri le retail sales USA di settembre hanno proseguito su questa strada, ricollocando, per il terzo mese di seguito,i consumi USA su una traiettoria più alta. Non a caso, la Fed Funds Strip, che a inizio settembre proiettava 2060 bps di tagli entro la fine del 2025 ora ne proietta 150, più i 50 già tagliati e quindi 60 bps in meno. E il coro di analisti e commentatori che pregavano la Fed di sbrigarsi si è completamente zittito.

La seduta asiatica ha visto l’improvviso risveglio del China Complex, con Hang Seng e HSCEI su del 3.5-4%, e Shanghai e Shenzen in progresso del 3-3,5%. Uno dei catalyst del rally è stato una dichiarazione del Presidente Xi a favore della tecnologia (Xi Urges to Improve Financial Support Policies for Tech). In effetti il tech ha fatto anche meglio con il Chinext, indice dedicato, che ha guadagnato l’8%.

Poi, la People Bank of China ha effettivamente lanciato le sue nuove facility, quella da iniziali 300 billion yuan ($42.1 bln) per finanziare i buyback ad un certo numero di aziende, e la swap facility per finanziare l’acquisto di azionario alle aziende finanziarie non bancarie. Il programma da 500 bln avrebbe già avuto richieste per oltre 200.

*PBOC TO ISSUE DOCUMENT ON RELENDING TODAY, PAN SAYS: CAILIAN

*PBOC LAUNCHES SFISF OPERATION FROM TODAY

*PBOC SAYS SFISF HAS 20 BROKERAGES, FUND FIRMS PARTICIPATING

*PBOC SAYS FIRST BATCH OF SFISF QUOTAS EXCEEDED 200 BILLION YUAN

*PBOC: 21 NATIONAL BANKS CAN ISSUE LOANS FOR SHARE BUYBACKS

*PBOC: INITIAL QUOTA FOR SHARE BUYBACK LOANS IS 300B YUAN

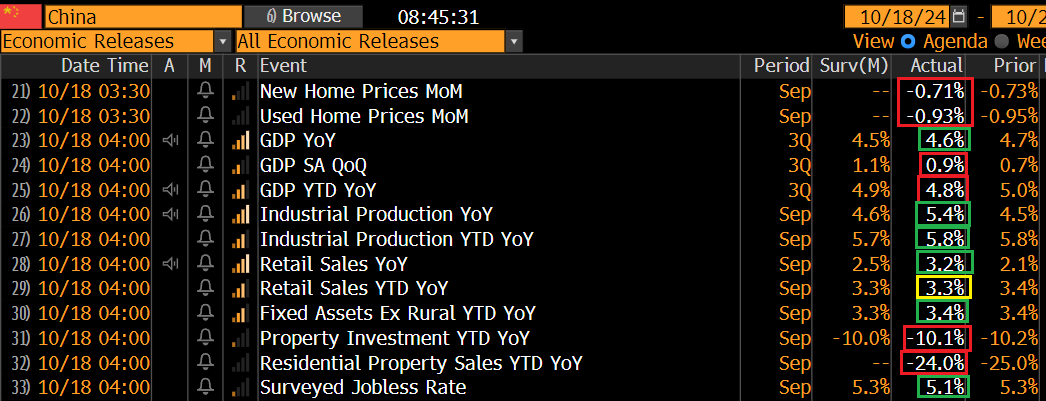

Infine sono usciti i dati macro del mese di settembre, e certo non sono belli, ma, in aggregato, sia pure con incongruenze tra numeri trimestre su trimestre, anno su anno e da inizio anni, forse un po’ migliori delle attese. I consumi sembrano avere un po’ riaccelerato, e la disoccupazione, non so quanto affidabile, sembra essere calata.

In generale si tratta ancora abbastanza di “old news”, perchè lo stimolo monetario è appena stato erogato, mentre quello fiscale deve essere ancora dettagliato. A parte la necessità di centrare l’obiettivo di crescita del 5% a fine 2024,cosa che avverrà puntualmente a costo di modificare i dati, gli effetti veri della svolta si vedranno dal massimo da dicembre in avanti. Ma comunque dei dati che superano un (bassissimo) consenso sono sempre qualcosa.

Il resto delle piazze asiatiche si è fatto influenzare relativamente poco dal balzo cinese. Infatti se Taiwan ha debitamente scontato il rialzo di TSMC, Tokyo ha guadagnato le briciole, Mumbai e Jakarta appena meglio, mentre Vietnam, Sydney e sorprendentemente Seul hanno ceduto.

In Giappone il CPI di settembre è effettivamente calato dal 3% al 2.5% come headline, ma il dato core ha accelerato a 2.1% dal 2% di agosto e vs attese di stabilità. Lo Yen, che aveva rotto ieri allegramente quota 150 vs Dollaro, la ha recuperata oggi.

La seduta europea è partita con un buon tono, grazie al rimbalzo di ASML e al comunication equipment (Nokia +8%).

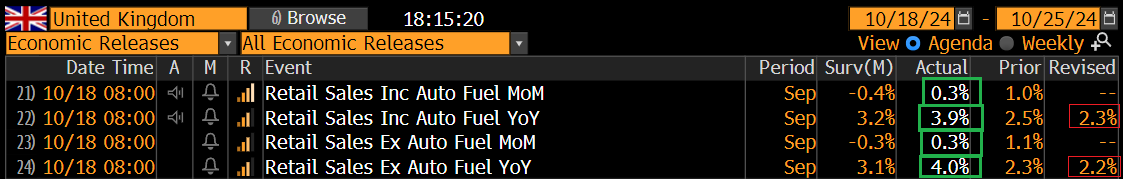

Su fronte macro, ancora buone notizie in UK, con delle retail sales di settembre ben sopra attese. E questo nonostante il clima poco favorevole.

I mercati ci hanno badato poco però, ancora con gli occhi rivolti al debole CPI UK di 2 giorni fa, che lascia più margini di manovra alla Bank of England in termini di tagli, e al dovish cut di ieri dell’ECB. Non molto altro da riferire in mattinata se non le dichiarazioni del Governatore della Bank of France Villeroy, che non ha aggiunto alcunchè a quanto già sentito ieri.

*ECB’S VILLEROY: LATEST INTEREST-RATE CUT WON’T BE LAST

*VILLEROY: ECB SHOULD KEEP CUTTING INTEREST RATES AS APPROPRIATE

*VILLEROY: RATE-CUT RHYTHM SHOULD BE ONE OF `AGILE PRAGMATISM’

*VILLEROY: ECB MAINTAINS `TOTAL OPTIONALITY’ AT COMING MEETINGS

In US erano in pubblicazione i dati sui nuovi cantieri, e sui permessi di costruzione, e i primi sono usciti in linea con le attese, mentre i secondo hanno un po’ deluso. Nulla di particolarmente sconvolgente.

Wall Street è partita con un moderato progresso, trainata dai comunication services, all’interno dei quali Netflix fa +10% grazie ad un ‘altra trimestrale blockbuster, spinta dall’aumento del 35% degli abbonati a prezzo ribassato con pubblicità. Bene anche i materials con i goldminers sugli scudi grazie al volo di oro e argento, ma anche i metalli industriali a spingere il comparto. I treasuries si riprendono un po’ dalla batosta di ieri.

La chiusura europea vede le principali piazze continentali terminare con moderati progressi (l’Eurostoxx 50,che aveva perso di più, fa un po’ meglio) con un trading tranquillo. I rendimenti continuano a calare, succubi del messaggio di ieri dell’ECB. L’€ rimbalza un po’, un movimento fisiologico, visto che da inizio ottobre ha ceduto oltre il 3%. Tra le commodity , la perdurante debolezza del petrolio è ancora bilanciata da metalli industriali e preziosi.

Wall Street sembra voler assaltare nuovamente il massimo storico segnato lunedì dall’ S&P 500 a 5.859,57 punti, dopo che ieri è stata ricacciata in chiusura. Vedremo con quale fortuna.

L’oro perita qualche parola qui. Ieri ha marcato il massimi storico superando quota 2.700 Dollari l’oncia, e oggi progredisce ulteriormente, confermando al momento il breakout del massimi di fine settembre e della citata soglia.

La forza dell’oro è ancora più sorprendente se si pensa che, dal FOMC in avanti, i tassi USA, e i tassi reali (vedi grafico) non hanno fatto che rimbalzare, e il Dollaro ha reagito recuperando parecchio terreno (il Dollar index ha preso quasi il 3% in un mese).

Normalmente tassi in rialzo e dollaro forte sono i più acerrimi nemici dell’oro. E non si può nemmeno parlare di impatto diretto della geopolitica sulla risk adversion, visto che l’azionario tende a salire in questi giorni, la volatilità è bassa e il petrolio è tornato al punto di partenza.

L’impressione è che il driver del metallo giallo sia principalmente la nuova domanda fisica strutturale creata da:

**le banche centrali, che diversificano le riserve via dal Dollaro, in particolare quelle che temono di fare la fine della Russia con le sue riserve valutarie congelate se i rapporti con l’occidente dovessero deteriorarsi ulteriormente (una derivata seconda della geopolitica, ma di medio periodo)

** la domanda in crescita da parte di Cina (diversificazione) e India (crescita della ricchezza)

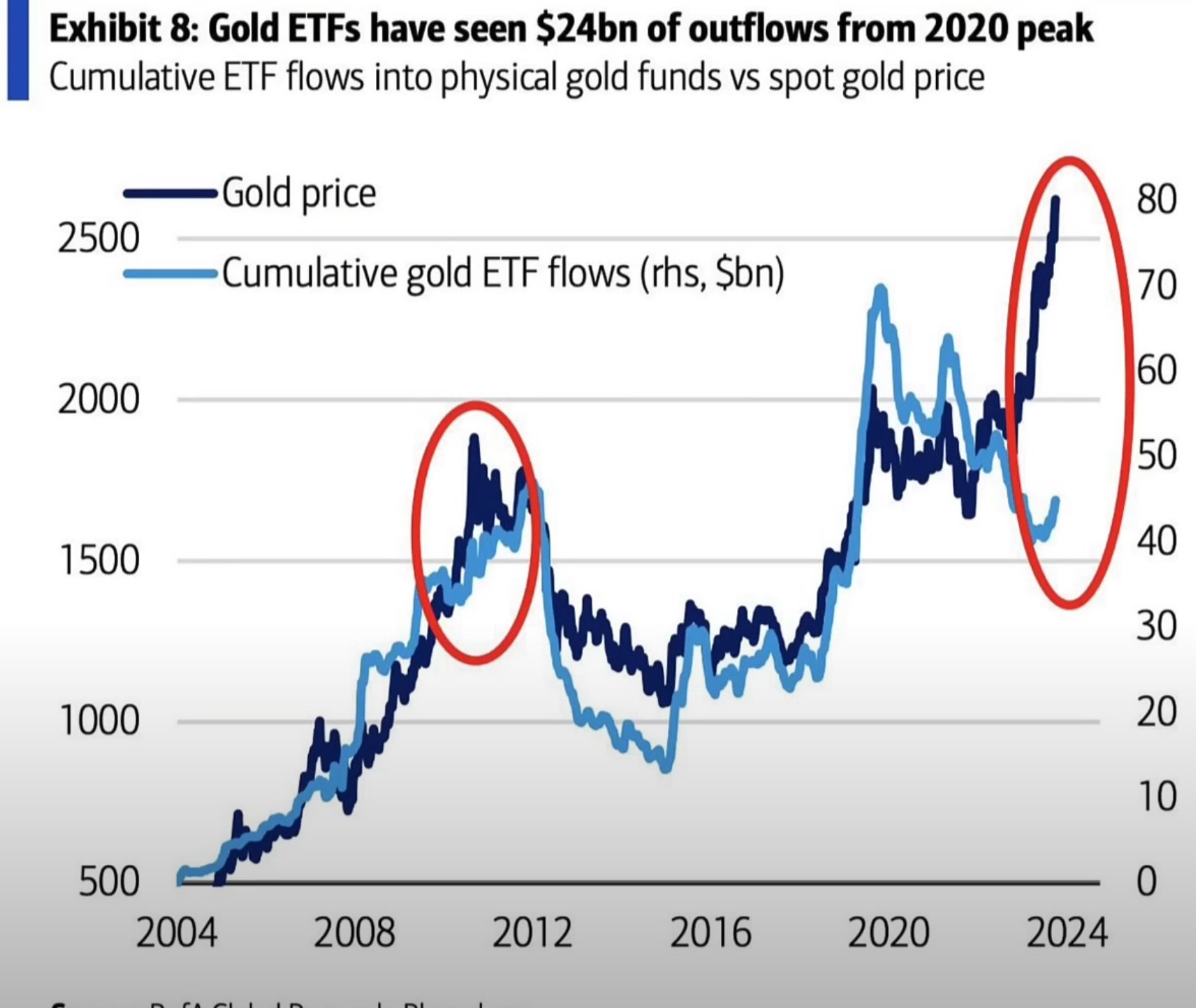

** e poi ci sono gli investitori istituzionali, che, per i motivi citati (tassi reali etc), non hanno creduto al rally, e ora si trovano a inseguire. Infatti i flussi in entrata sugli ETF solo da poco hanno cominciato a salire (grafico di Bank of America)

Recentemente il grafico dell’oro comincia ad avere un aria un po’ parabolica, il che mi riporta alla mente una delle massime di Farrell, la 4: Exponential rapidly rising or falling markets usually go further than you think, but they do not correct by going sideways.

In altre parole, ha senso preoccuparsi della sostenibilità del movimento, ma se questa è un ascesa esponenziale, siamo ancora più vicini all’inizio che alla fine.

Quello che resta ancora piuttosto sottovalutato rispetto all’oro e all’argento, sono i produttori, i goldminers. Certo, hanno fatto bene, l’indice NYSE Arca Goldminers sale del 41% da inizio anno, contro il 31% dell’oro. Ma il ratio tra oro e goldminers staziona ancora nei pressi dei minimi, lontano non solo a livello di bolla del 2011, ma anche da quello toccato nel 2020 e nel 2022.

Eppure la raffica di record del metallo dovrebbe impattare robustamente sui producers, che avendo un costo di estrazione più rigido, sono a leva sul sottostante e dovrebbero veder crescere bene i margini. Ne consegue che un outperformance del10% su un rally del 30% deve essere considerata deludente.

Personalmente individuo 2 motivi per questo lag:

1) il business delle miniere è ormai malvisto. E’ molto poco ESG, parecchio energy absorbing e spesso condotto in paesi dalla situazione politica instabile. Per cui gli istituzionali lo trovano poco appetibile

2) Il mercato vuole vedere i risultati concreti, ovvero la salita degli utili nelle trimestrali, in particolare per un settore che ha dato tante delusioni negli ultimi anni. E questi risultati ancora non sono apparsi pienamente, anche perchè le aziende fanno ampio uso di hedging, e quindi l’aumento del prezzo ci mette un po’ a filtrare nelle revenues. Io credo che nei prossimi 2 trimestri l’effetto dei record dell’oro si inizieranno a vedere nei conti dei produttori. Quindi, se il metallo non inverte bruscamente la rotta, questo settore dovrà fare catchup, ESG o non ESG.

Italiano

Italiano English

English