Alla fine, la Fed ha tagliato di 50 bps, la scelta verso la quale erano state guidate le aspettative dai media “ben informati”.

Nello statement si è dichiarato che la mossa è giustificata dal progresso sull’inflazione e dalla valutazione del bilancio dei rischi, che è grossomodo in equilibrio . Secondo il Committee l’economia resta solida. La creazione dei posti di lavoro ha rallentato, e la disoccupazione è salita, anche se resta a livelli bassi. Si è affermato che la Fed è fortemente determinata a supportare una piena occupazione, insieme ad un inflazione al 2%. Questa è una chiara indicazione del cambio di stance in direzione di un supporto al mercato del lavoro.

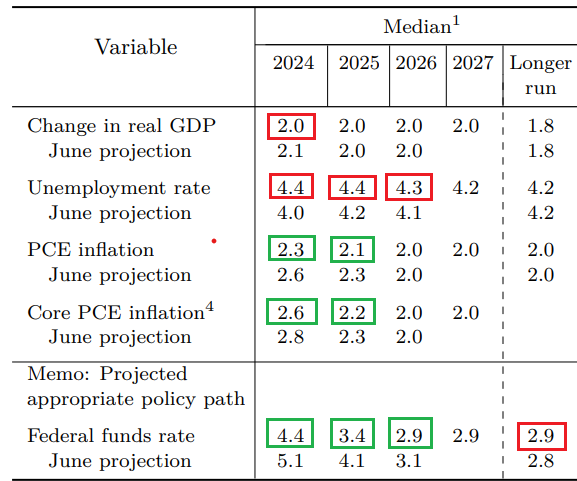

Ovviamente le projections hanno visto diverse modifiche, per renderle coerenti con una mossa di entità che in passato ha indicato “emergenza”: è stato marginalmente abbassata la crescita per il 2024, sono state alzate le previsioni di disoccupazione per 2024-25-26. Le previsioni di inflazione hanno visto una bella sforbiciata per 2024 e 25. E la Dot plot ora indica un target più basso di 0.7% per il 2024 (altri 2 tagli da 25 bps) e 2025 (altri 100 bps di tagli). Vi è poi un insignificante rialzo del tasso di lungo periodo.

Nella Conference, Powell ha spiegato la loro decisione, evitando accuratamente di sembrare allarmato per l’economia o l’occupazione e respingendo l’idea di aver tagliato di 50 perchè in ritardo. L’economia USA resta forte e hanno tagliato perchè vogliono mantenerla tale. Comunque i tassi non sono su percorso predefinito, ne i 50 bps devono considerarsi il nuovo standard.

*POWELL: US ECONOMY IS STRONG OVERALL

*POWELL: LABOR MARKET HAS COOLED FROM FORMERLY OVERHEATED STATE

*POWELL: FED COMMITTED TO MAINTAINING ECONOMY’S STRENGTH

*POWELL: UPSIDE INFLATION RISKS HAVE DIMINISHED

*POWELL: DOWNSIDE RISKS TO EMPLOYMENT HAVE INCREASED

*POWELL: FED WILL CONTINUE MAKING DECISIONS MEETING BY MEETING

*POWELL: NOTHING IN PROJECTIONS SUGGESTS FED IS IN A RUSH

*POWELL: LABOR MARKET IN SOLID CONDITION, WANT TO KEEP IT THERE

*POWELL: NO ONE SHOULD LOOK AT 50BP CUT AND SAY THIS IS NEW PACE

*POWELL: TIME TO SUPPORT LABOR MARKET IS WHEN IT’S STRONG

*POWELL: ‘NO, WE’RE NOT’ DECLARING VICTORY ON INFLATION

Che dire di questa mossa della Fed?

Powell ha fatto di tutto per sembrare serenissimo, e trasmettere il messaggio che la dimensione del taglio non implica alcuna preoccupazione specifica per l’economia, ma piuttosto è stata adottata proprio per mantenerne lo stato di salute. Personalmente, mi sento di osservare che questa decisione, che vorrebbe sembrare meditata a lungo, in realtà è piuttosto recente. Infatti sono dovuti ricorrere ai media per “aggiustare” le aspettative, perchè erano già entrati nel periodo di blackout, che impedisce ai membri Fed di tenere discorsi negli ultimi 10 giorni che precedono un FOMC. Ergo, la decisione è stata presa la scorsa settimana, oppure, più probabilmente, Powell e C. sono entrati nel meeting ancora con le opzioni aperte.

Poi, 50 bps è un taglio che è stato adottato in passato per aprire cicli di easing quando il tempo stringeva (es 2001, 2008 e all’esordio del Covid a Febbraio 2020). Non è detto che che anche questa volta debba essere il caso, ma mi pare difficile derubricarlo a normale amministrazione, visto che in passato è stato associato a situazioni di pseudo emergenza.

Evidentemente qualcosa ha convinto la Fed decidere di iniziare con una mossa importante. A mio parere sono stati i chiari segnali di deterioramento del mercato del lavoro contenuti negli ultimi 2 labour market report, uniti alla percezione che le condizioni per tagliare erano già presenti prima dell’estate, se non in primavera.

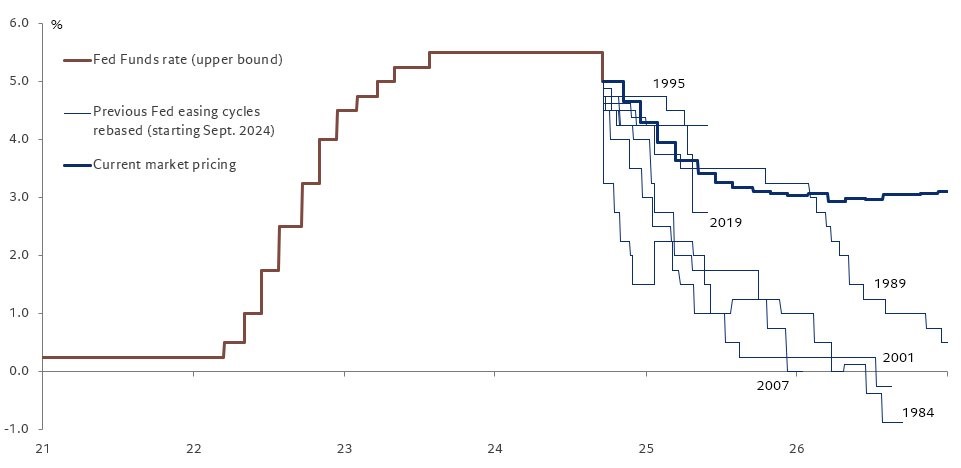

Infine, vale la pena di osservare che, guardando agli ultimi 40 anni di storia, in termini di estensione i cicli di easing si dividono in 2 famiglie: quelli brevi, 50-75 bps che hanno costituito forme di assicurazione contro shock esogeni (1995 Brady bonds crisis, e 1998 default russo e fallimento long Term Capital management) e quelli che sono stati generati da fasi di debolezza macroeconomica.

Come si vede dal grafico, che li illustra facendoli partire dal livello di ieri per confrontarli, tra i tagli della seconda famiglia,il meno esteso è stato quello legato alla recessione Covid, partito nel 2019 e poi oggetto di una brusca accelerazione a febbraio-marzo 2020. Il calo totale è stato di 237 punti base. Ma i Fed Funds in quel periodo erano al 2.5% per cui lo spazio per scendere è stato utilizzato interamente. Tutti gli altri casi hanno visto easing pari o maggiori a 500 punti base. Attualmente il mercato sconta circa 200 punti base (più i 50 fatti ieri). Sembra tanto, in particolare considerando il quadro macro che, presenta a mio modo di vedere delle criticità (principalmente il graduale deterioramento del mercato del lavoro) ma, ammettiamolo, resta nel complesso decente (vedi il modello GDP Now della Fed di Atlanta che indica 2.9% annualizzato di crescita per il trimestre in corso).

La storia però sembra indicare che questi cicli di easing “ne carne ne pesce” non sono frequenti. Di solito, o bastano pochi tagli per risolvere la situazione, o la discesa dei tassi è assai più profonda e protratta. L’inizio con un taglio sia pur di poco sopra attese sembra indicare che il primo caso è improbabile. Dovesse verificarsi il secondo, vuol dire che c’è ancora parecchio valore nei bonds, mentre l’azionario ad un certo punto farà i conti con una seria debolezza economica.

Per il momento però, l’unica cosa certa è l’easing, ed è probabile che i risk assets andranno prima a scontarlo, e solo dopo si chiederanno perchè è arrivato. Questo è particolarmente vero se, come penso, la crescita terrà ancora per almeno 2 trimestri, e anzi magari avremo un’accelerazione favorita dall’easing delle condizioni finanziarie e dal miglioramento della fiducia di consumatori e aziende.

Venendo alla reazione del mercato, questa è stata inizialmente coerente con le news, ma successivamente si è notato quel “sell the news” che mi attendevo ieri. Wall Street ha restituito guadagni iniziali, e i bonds hanno visto i rendimenti salire

La seduta asiatica ha ovviamente ben accolto la sorpresa. Una Fed che fa easing ad ampie falcate permette a tutta l’area di adottare stance di politica monetaria più accomodanti, senza rischiare svalutazioni, fughe di capitali o esplosioni del debito denominato in divisa estera. Non a caso Hong Kong, che ha il peg col Dollaro, ha immediatamente tagliato i tassi di 50 bps al 5.5%. E un articolo sul People’s Daily attribuito ad un importante Think Tank governativo ha suggerito che il Governo dovrebbe rafforzare il coordinamento in termini di politiche fiscali, monetarie e industriali per migliorare la governance dell’economia.

Così, le principali piazze hanno tutte mostrato progressi, trainate da Tokyo, Hong Kong e HSCEI, tutte con guadagni sopra il 2%. Il movimento è stato favorito dall’avanzata dei futures azionari USA nel corso della nottata, una volta esaurite le prese di beneficio post Fed.

Parimenti, la seduta Eurozone è partita con un buon tono, i principali indici da subito a mostrare progressi superiori all’1%. I rendimenti EU avevano già concesso ieri un discreto rialzo, e così oggi i bonds hanno esordito con modesta debolezza, e recuperato rapidamente in corso di mattinata. In mattinata non c’erano pubblicazioni di rilievo, e così i mercati hanno continuato a scontare la mossa Fed di ieri, con l’azionario a guadagnare progressivamente terreno, insieme alle commodities, i rendimenti nervosi ma stabili, gli spread in chiusura coerentemente col clima di risk appetite, e l’€ in tendenziale recupero vs Dollaro.

Verso fine mattinata la Bundesbank ha comunicato, nel suo bollettino mensile, che l’economia tedesca potrebbe stagnare, o anche contrarsi marginalmente nel terzo trimestre. ma non si attende una recessione significativa.

*GERMANY MAY ALREADY BE IN MILD RECESSION, BUNDESBANK SAYS

*BUNDESBANK: 3Q GDP MAY STAGNATE OR DECLINE SLIGHTLY

*BUNDESBANK: BROAD-BASED, LONG-LASTING SLUMP NOT EXPECTED

A metà giornata la Bank Of England ha lascito i tassi invariati con una maggioranza di 8 membri a 1, e ha votato all’unanimità per ridurre il proprio stock di obbligazioni governative di 100 mld £ di sterline nei prossimi dodici mesi. Entrambe le decisioni erano attese, ma nei verbali si è osservato che la maggioranza dei membri preferisce un approccio graduale all’easing, una notazione hawkish, a margine, che ha impattato sui rendimenti dei GILT.

Nel pomeriggio in US erano previsti alcuni report, e in aggregato il loro tono e sembrato non confermare la necessità di una partenza da 50 bps per la Fed, per quanto ovviamente la risposta definitiva su questo tema la avremo tra diversi mesi.

il Philly Fed è calato marginalmente meno delle attese, anche se i dettagli sono meno positivi, con i nuovi ordini scesi di 16,1 punti a -1,5. L’employment, pietra dello scandalo, però ha recuperato 16,4 punti a +10,7.

Le richieste di sussidio settimanali sono uscite ben sotto attese, e ai minimi da maggio. La media mobile a 4 settimane è calata a 228.000 unità. Il balzo d’estate sembra al momento riassorbito. Anche i continuing claims sono leggermente calati.

Il Leading index è calato leggermente meno delle attese, anche se il suo livello e calo dai massimi continuano a indicare recessione imminente (e lo fanno da diversi trimestri)

Le existing home sales di agosto hanno marginalmente deluso il consenso, Qui l’effetto tassi ancora non si vede ,le vendite ristagnano ai minimi dal 2011 e le scorte continuano a salire, dai ivelli bassissimi del 2022-23.

Il mercato azionario ovviamente ha snobbato queste pubblicazioni, intento com’era a andare a scontare la nuova realtà di una Fed più dovish delle attese.

La borsa USA è partita di slancio, trainata dai settori più ciclici, recentemente più penalizzati, come IT, Consumer Discretionary, Energy, Materials e Industrials e i difensivi invece accuratamente evitati. Il risk appetite si è esteso anche alle commodities, grani esclusi, mentre sui bonds sono continuate le prese di beneficio. D’altronde il connubio Fed dovish e dati resilienti non può non mettere pressione alle parti lunghe delle curve, anche attraverso un recupero delle attese di inflazione. Non a caso la curva USA si è ulteriormente disinvertita. Lo spread 2-10, andato a doppia cifra, sembra seriamente intenzionato a chiudere l’esperienza in negativo.

Le piazze europee si sono giovate dell’euforia sponsorizzata dalla Fed, chiudendo con progressi significativi. Notevole anche il movimento di disinversione sulle curve europee, con i tassi in robusto calo sulle scadenze brevi e medie, e stabili dal 10 anni in su. La curva tedesca è ad un passo dal disinvertirsi anche lei. L’€ chiude forte, anche se non è ancora riuscito a fare nuovi massimi.

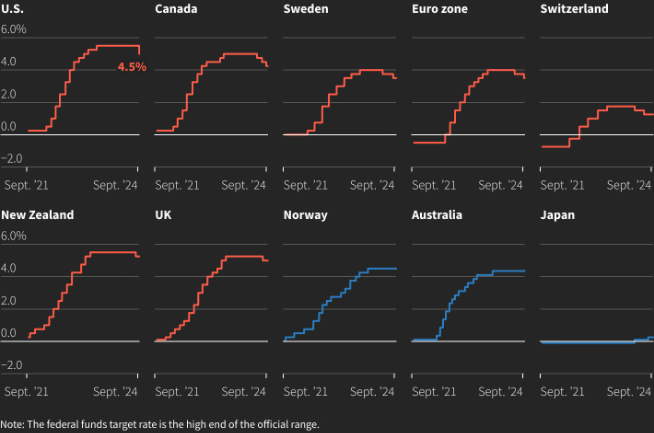

Prospetticamente parlando, l’inizio con slancio dell’easing da parte della Fed è un fattore decisamente a supporto dei risk assets. Tra l’altro con l’ingresso della Fed, tutte le principali banche centrali del globo sono nell’atto di tagliare i tassi con l’eccezione della Bank of Japan, che li sta alzando ma da livelli infimi, e della Reserve bank of Australia, che non ha ancora iniziato.

Questo è un deciso supporto, nel breve, per le financial conditions globali. Poi ci sarà da vedere se questo easing otterrà il suo scopo o invece sarà giunto tardivo. Ma questa è una storia per il 2025 inoltrato.

Naturalmente Wall Street e l’azionario globale devono fare i conti, nelle prossime settimane, con l’incertezza legata alle Presidenziali USA. Va osservato che il tema dell’easing bias Fed non è certo emerso ieri. Il mercato ci sta lavorando per lo meno dal discorso di Powell a Jackson Hole il 23 Agosto. Per cui nel breve il grosso del movimento è nei prezzi, e, al di la dell’euforia di questi giorni, l’effetto elezioni da qui a novembre un po’ di volatilità dovrebbe crearla.

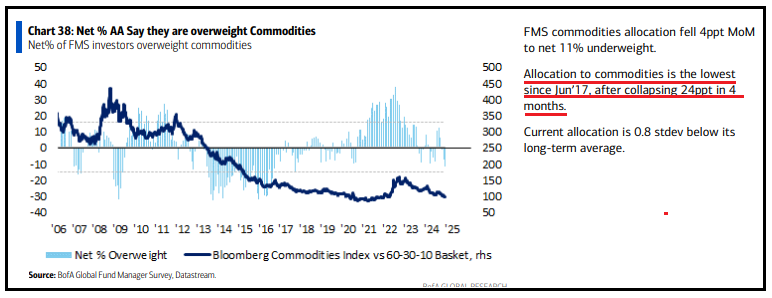

Dove l’effetto easing non sembra essere particolarmente prezzato, al di la del balzo odierno, è tra le commodity. La Fund manager Survey di Settembre di Bank of America mostra che l’allocazione degli investitori istituzionali è ai minimi dal 2017,dopo essere crollata per 4 mesi consecutivi.

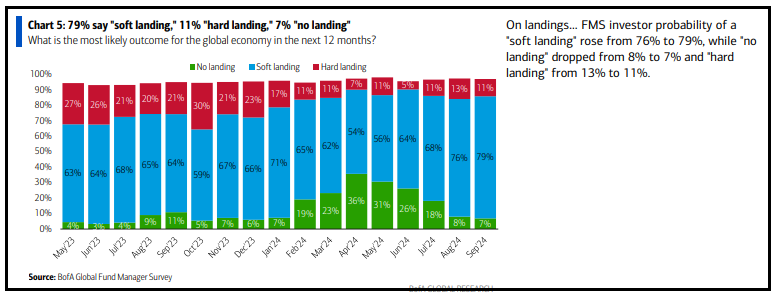

Questa allocazione sembra un po’ in contrasto con un consenso che si aspetta un soft landing con una maggioranza del 79%.

Italiano

Italiano English

English