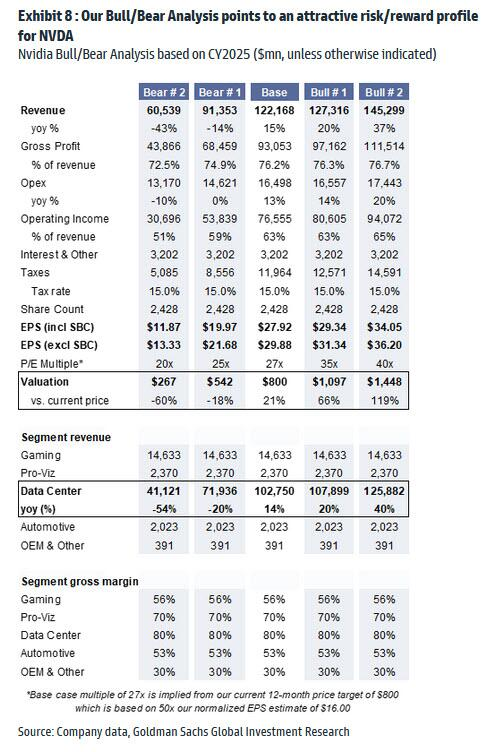

Ieri (martedì) Wall Street ha accentuato la correzione, con l’S&P 500 in calo dello 0.6%, e la debolezza concentrata ai 2 poli opposti, con il Nasdaq 100 in discesa dello 0.79% zavorrato dalle Magnificent Seven (-1.46%) e il Russell 2000 in calo dell’1.41%. Riguardo il big tech, non è sfuggito il calo di Nvidia del 4.65% alla vigilia della trimestrale (in uscita stasera in aftermarket). Poche volte in vita mia ho visto una trimestrale dominare la scena come questa volta. Per fare qualche esempio, CNBC fa il count down per la pubblicazione, Bloomberg titola “Nvidia Can Validate Global Bull Market” e Goldman crea un apposito scenario di performance a seconda dei livelli di revenue e EPS. Vedremo stasera e domani se le indicazioni si sono rivelate valide.

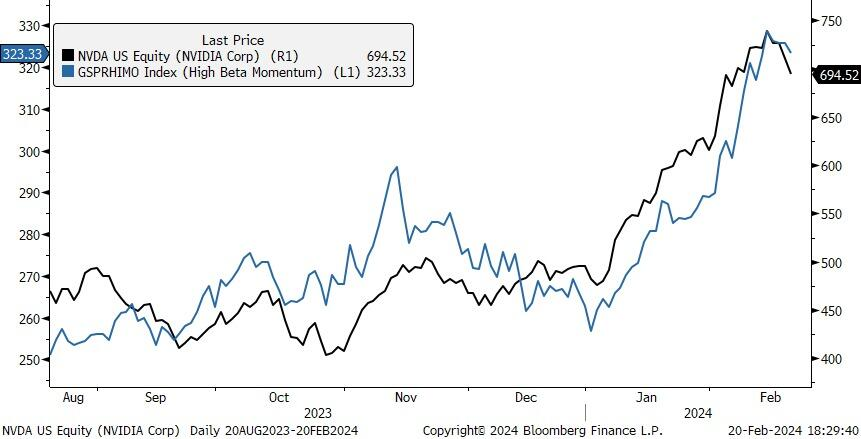

Goldman ha anche osservato che vi è un elevata correlazione tra Nvidia e il basket High Beta momentum, ovvero un basket equivalente ad andare lungo sui titoli con maggior momentum rialzista e corto di quelli con maggior momentum ribassista. Sostanzialmente una conferma che Nvidia, come star delle Magnificent Seven, è il principale driver del rally, e ha un grosso peso nel determinarne nel breve la tenuta.

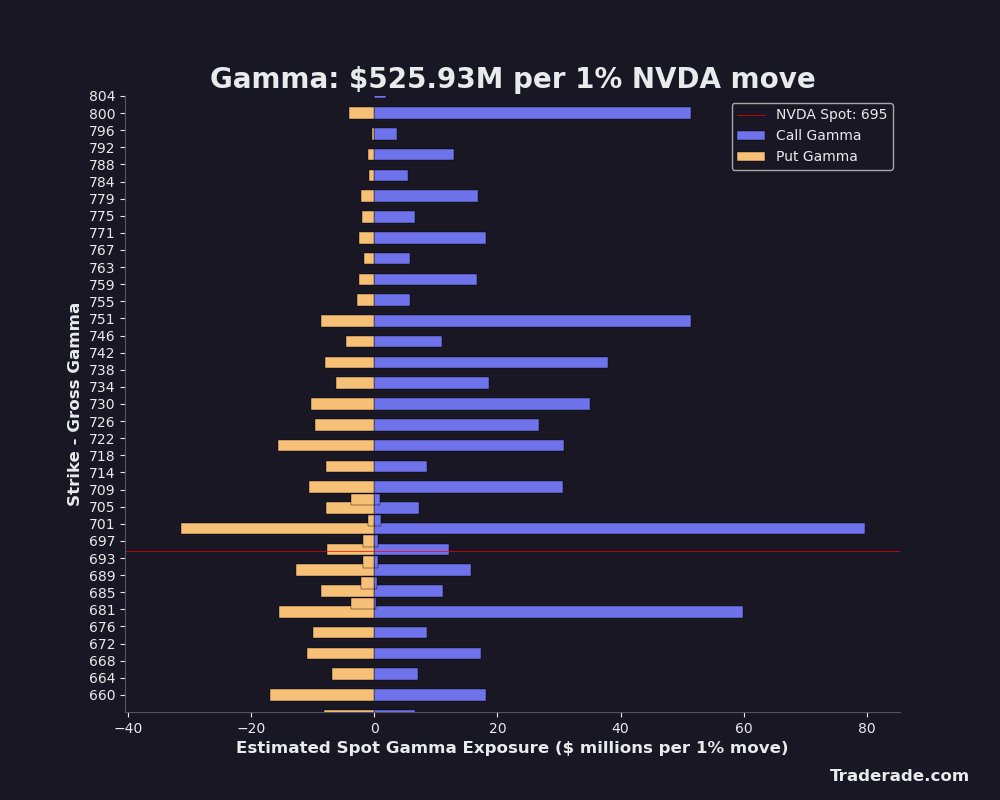

Direi che con un +40% da inizio anno (era quasi + 50%) è inutile osservare che le attese sono elevatissime e la barra per una reazione di mercato positiva e sostenibile, abbastanza elevata (con questo non intendo dire irraggiungibile, ma sfidante). Oltretutto, dopo una performance del genere chiunque avesse intenzione di andare corto, vorrà attendere gli earnings, anche se la price actions delle ultime ore denuncia che anche i compratori si sono fatti più prudenti. Il volume di opzioni sul nome è esagerato, e orientato alle call, anche se le put non mancano. Le prossime ore ci diranno se tanta enfasi è giustificata.

La seduta asiatica ha avuto un tono contrastato, per una volta con il China Complex sugli scudi, e tutto il resto dei principali indici dell’area in moderato o marginale ribasso (Vietnam invariato).

Bloomberg ( link ) osserva che la performance odierna dipende dall’accumularsi di misure volte a sostenere l’azionario. Le ultime in ordine di tempo sono l’intenzione di inasprire i controlli sul quantitative trading e il divieto di vendere nei primi 30 minuti di contrattazione e negli ultimi 30 (*CHINA TIGHTENS GRIP ON STOCKS WITH NET SALE BAN AT OPEN, CLOSE link ).

Personalmente osservo che provvedimenti di questo tipo hanno fallito nell’intento nelle ultime settimane. E’ vero che c’è un accumulo di misure, ma in aggregato mi paiono palliative, se non dannose. Nessun mercato può diventare più appetibile per gli investitori grazie a news come queste :** China Freezes Accounts of Quant Fund After It Dumped Stocks.

Per cui, cercherei altrove il motivi del rimbalzo, che comincia a farsi discreto. Infatti le “A” shares sono nel complesso tornate in pari da inizio anno, avendo recuperato passivi del 10%. Vedremo se il recupero continua.

Già più importante la notizia che le banche cinesi da inizio anno hanno approvato 17 bln $ in termini di finanziamenti per l’immobiliare ( link ) e starebbero iniziando a erogare i mezzi finanziari. Non a caso oggi il rally è stato guidato dalle immobiliari. Infatti le “H” shares hanno outperformato. E anche i bonds delle immobiliari hanno recuperato bene ( **China’s junk dollar bonds, dominated by property developers’ notes, saw their biggest daily gain in almost a month on Tuesday, according to an index compiled by Bloomberg.).

La seduta europea è iniziata con un cauto ottimismo. Ma il clima di attesa è stato palpabile nel corso della seduta. I bonds hanno aperto con i rendimenti in rialzo rispetto alle chiusure di ieri. Va ricordato che ieri i tassi sono scesi a livello globale, principalmente grazie alla sorpresa al ribasso del CPI canadese di gennaio, in controtendenza rispetto ai numeri US di qualche giorno prima. ( 0.0% mese su mese da precedente -0.3% e vs attese per +0.4%).

Oggi da subito si è avvertita pressione sui bonds, senza un preciso catalyst dal momento che dati macro di rilievo non ce n’erano. Sul fronte cambi, scarsi movimenti con l€ che ha rafforzato il ritorno sopra 1.08 vs $ ottenuto ieri.

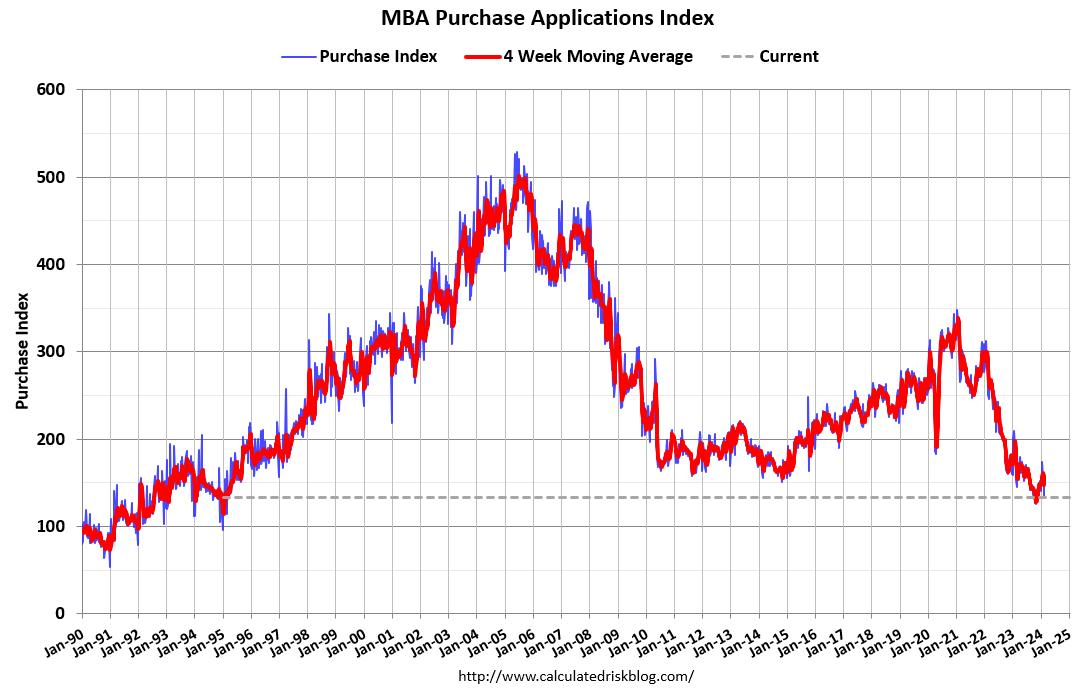

A metà giornata l’unico dato USA, le richieste di mutuo settimanali che hanno mostrato un calo robusto.

L’indice dei mutui per acquisto, destagionalizzato, è calato dell’11%, nei pressi dei minimi di fine dell’anno scorso, il livello più basso dal 1995.

Nella nota accompagnatoria, il capo economista della Mortgage Bank Association ha dichiarato che con i tassi dei mutui tornati sopra il 7% e CPI e PPI USA che hanno ridotto le speranze di un calo dei rendimenti, la domanda di mutui ne ha risentito, alla luce anche dei problemi di affordability. La Yellen un paio di settimane fa si era occupata dell’argomento, dichiarando che, a proposito del commercial real estate, la preoccupavano, più che le banche, le condizioni degli istituti finanziari che non sono banche, in particolare i mortgage lenders.

*YELLEN: BELIEVE CRE WON’T END UP BEING SYSTEMIC BANKING RISK

*YELLEN: MAY BE SMALLER BANKS STRESSED BY COMMERCIAL PROPERTY

*YELLEN: FSOC VERY FOCUSED ON NONBANK MORTGAGE LENDERS FINANCING

*YELLEN: NONBANKS DON’T HAVE ACCESS TO BACKSTOP FUNDING

*YELLEN: CONCERN IN MARKET STRESS, COULD SEE A NONBANK FAILURE

*YELLEN: NONBANK CONCERNS ARE RELEVANT DUE TO ROLE IN MORTGAGES

L’apertura di Wall Street ha visto ancora indici tendenti al debole, con il Nasdaq a sottoperformare per via del nervosismo sulla citata trimestrale di Nvidia, e danneggiato dalla guidance di Palo Alto ( link ), che ha zavorrato tutto il settore della Cybersecurity.

Le borse europee hanno mostrato in generale una forza relativa notevole. Ben lungi dal fattorizzare la debolezza di Wall Street di ieri, hanno tenuto assorbito anche quella odierna, chiudendo con progressi marginali (Eurostoxx 50 + 0.32%), ai nuovi massimi però, quando l’S&P 500 al momento è tornato sotto 5.000. Sugli scudi Piazza Affari, favorita da un basso contenuto di tecnologia, oggi in disgrazia, e un’alta percentuale di banche (+1.47% l’indice italiano) e auto (Ferrari e Stellantis).

Per contro, la debolezza dei bonds non ha fatto che accentuarsi nel corso del pomeriggio, con i rendimenti che in chiusura di seduta tornano nei pressi dei massimi dell’anno. L’assenza totale di catalyst per questa debolezza ha visto gli operatori ascrivere il movimento a position squaring in vista delle minute ECB, che però non sono mai stato questo gran market mover. E’ anche vero che stasera ci sono quelle Fed, ma i rendimenti USA salgono però molto meno.

Intorno alle 17 le dichiarazioni del membro ECB Wunch possono aver aggiunto pressione, però lui non è certo Nagel o la Schnabel come peso all’interno del Governing Council.

*ECB’S WUNSCH: WAGE PRESSURES ARE HIGH, LABOR MARKETS TIGHT

*WUNSCH: CAN’T EXCLUDE POLICY STAYING TIGHT FOR LONGER THAN SEEN

*ECB’S WUNSCH: IT MAY BE TOO EARLY TO GET HOPES UP ON RATES

In generale rialzi significativi dei rendimenti, che, in assenza di specifiche news, sembrano indicare, pur senza voler dar troppo credito al movimento di una seduta, un positioning che sta andando un po’ in sofferenza. Uno sguardo al quadro tecnico mostra un BTP che, dopo aver mostrato una buona resilienza in relativo rispetto a Bund e Treasury, ora torna a testare il supporto, con il rendimento del 10 anni che si avvicina al 4%.

Dopo la chiusura europea, ci si è messa anche l’asta del 20 anni treasury uscita un po’ debole, a mettere un po’ ulteriore pressione di pressione.

*US 20Y BONDS DRAW 4.595% VS 4.562% PRE-SALE WHEN-ISSUED YIELD

Non ci resta che attendere le Minute Fed, e poi la trimestrale che chiude di fattol’earning season USA:

Domani poi abbiamo i PMI globali flash di febbraio ad allietarci.

Italiano

Italiano English

English