NB: LAMPI SALTA UN USCITA E TORNA MERCOLEDI’ 21 FEBBRAIO

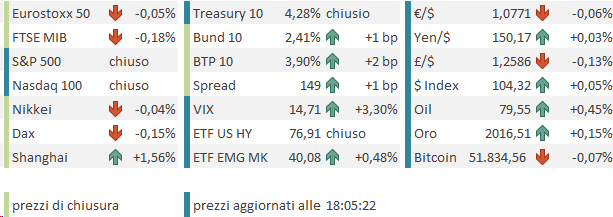

Una discesa finale venerdì sera ha privato l’S&P 500 (-0.48%) della quindicesima settimana positiva su 16 (-0.42%, nulla di drammatico) e della quinta positiva consecutiva, che fa un po’ meno notizia di questi tempi.

Il Nasdaq 100 ha ceduto lo 0.9% e le “Magnificent Seven” in aggregato lo 0.84%, il che indica da dove venisse l’underperformance. Il Russell 2.000 ha perso l’1.39%, peggiore degli indici come spesso quando il tema sono i tassi, in questo caso però con la collaborazione di Super Micro Computer, che ha ceduto il 20%, contribuendo negativamente per 30-35 centesimi. Un fattore rilevante, questa correzione di SMCI, nella settimana che contiene (mercoledi in aftermarket) la trimestrale di Nvidia, un appuntamento al quale il colosso dei chip arriva dopo un rialzo del 45% da inizio anno.

Il PPI di gennaio sopra attese ha spinto i rendimenti USA al rialzo, come accennato sopra, con il 10 anni + 5 bps al 4.28%, e il 2 anni + 7 bps al 4.64%. Nel pomeriggio i rendimenti salivano anche di più, ma poi le dichiarazioni dei membri Fed Bostic e Daly, il primo aperto e la seconda favorevole a 3 tagli dei tassi nel 2024, hanno dato un po’ di supporto ai bonds La Fed Funds Strip in chiusura è andata a scontare 90 bps di tagli per l’anno in corso (ovvero 3 da 25 più un 60% di probabilità che siano 4), contro gli 80 bps che scontava poco dopo l’uscita del report.

*BOSTIC: NO URGENCY TO CUT WITH STRONG LABOR MARKET, ECONOMY

*BOSTIC: MAY TAKE `SOME TIME’ TO BE SURE INFLATION HEADED TO 2%

*BOSTIC: MY OUTLOOK IS TO START NORMALIZING POLICY THIS SUMMER

*FED’S BOSTIC SAYS HE STILL EXPECTS 2 RATE CUTS THIS YEAR

*BOSTIC: WITH POSITIVE DATA, I COULD SUPPORT 3 CUTS THIS YEAR

*DALY: INFLATION PICTURE IS BETTER, BUT PROGRESS IS NOT VICTORY

*DALY: CAN’T WAIT FOR INFLATION TO REACH 2% BEFORE CUTTING RATES

*DALY: ECONOMIC MOMENTUM REMAINS A RISK FOR INFLATION OUTLOOK

*DALY: MEDIAN FORECAST OF 3 RATE CUTS THIS YEAR IS REASONABLE

La seduta asiatica ha visto il ritorno dei mercati locali cinesi dopo una settimana e passa di chiusura per le festività del Capodanno cinese. Il rialzo dei mercati è stato di entità deludente rispetto alle attese (CSI 300 +1.1%), come si nota anche dalla reazione di Hong Kong e delle “H” shares (-1.1%), che avevano ricominciato giovedì scorso.

I reports sulla spesa nel corso delle festività sembrano buoni, come mostrano quest’articolo di Reuters ( link China’s travel spending during Lunar New Year holidays beats pre-COVID levels ), e questo di Xinhua, che però è un po’ di parte ( link China’s online transactions rise during Spring Festival holiday ).

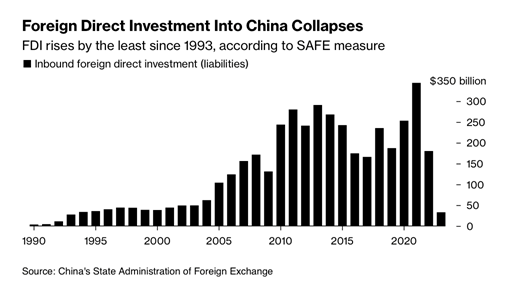

Peraltro, Bloomberg riporta che gli investimenti fissi esteri in Cina sono crollati, un fatto che è una news più che altro per l’importo del crollo, ai livelli del 93 ( link Foreign Direct Investment to China Slumps to 30 Year Low )

La seduta europea è partita con un tono consolidativo, e gli indici in moderato calo, a fattorizzare la discesa di Wall Street venerdì sera. Il livello di attività è stato chiaramente impattato dalla circostanza che oggi gli USA sono chiusi per il President Day. Aggiungiamo che non c’erano dati in Eurozona, ed ecco la ricetta per una seduta incolore, in attesa che la riapertura di Wall Street da domani riporti attività e direzionalità.

Nulla è intervenuto a turbare questo stato di cose. Nel pomeriggio poi con l’assenza degli USA, è subentrato il classico torpore, e gli indici Eurozone hanno teso a recuperare i livelli di chiusura di venerdì, mentre la tendenza al rialzo sui rendimenti è rimasta. pochi movimenti su cambi e commodities se si eccettuano i cali di Argento e Gas naturale.

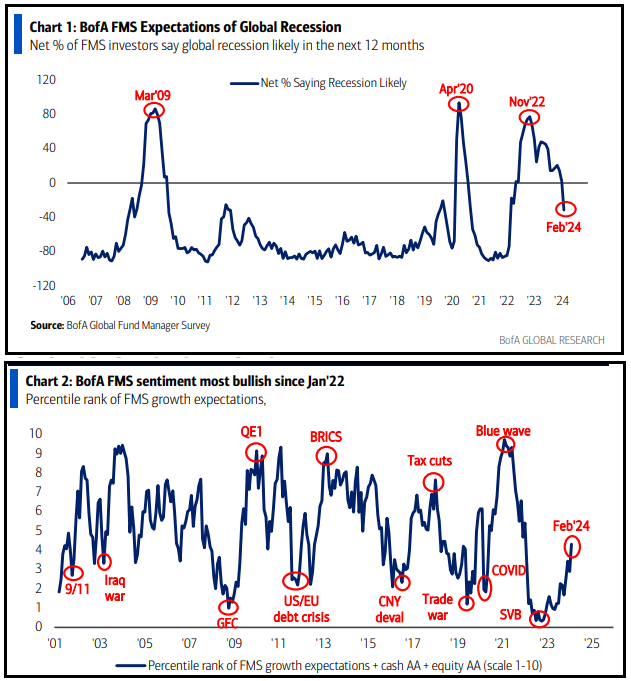

Colgo l’occasione di questa giornata priva di spunti per riassumere qui alcune interessanti risultanze della Fund Manager Survey di Bank of America (249 partecipanti per 656 bln$). Nella nota, BOFA dichiara che è la survey più ottimista da 2 anni.

Lo si vede, per cominciare dalla percentuale netta di intervistati che si attende una recessione, negativa per la prima volta da Aprile 2022, e dall’indicatore di sentiment elaborato da BOFA, ai massimi da 2 anni e vicino al quinto decile.

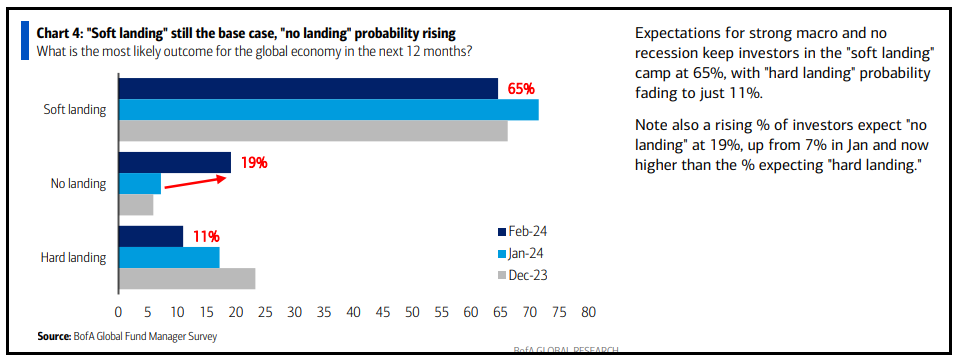

Il “soft landing” negli USA resta lo scenario considerato più probabile, ma il consenso si sta spostando da “hard Landing” a “no landing”

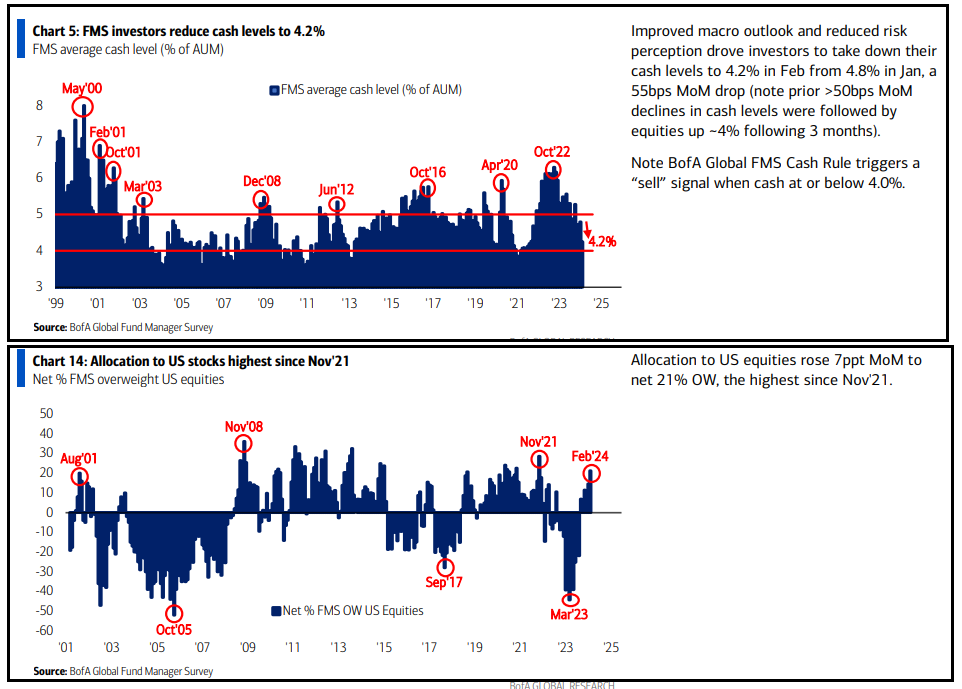

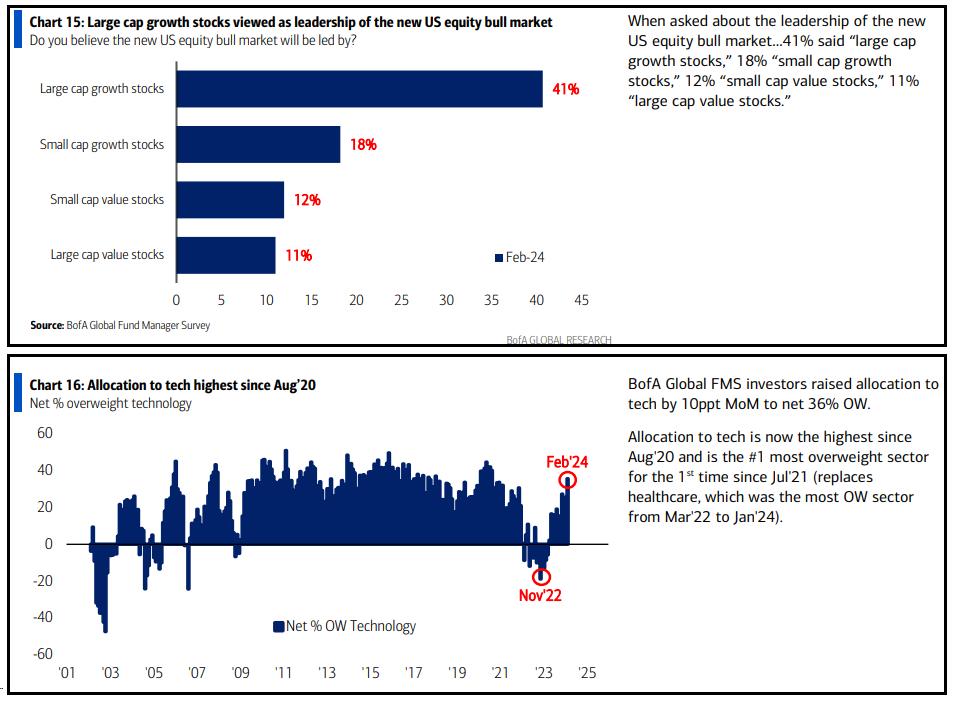

Quest’ottimismo non resta confinato nella view macro, ma si nota nel positioning, con il cash in portafoglio calato a gennaio ai minimi da fine 2021 e l’allocation in azionario USA ai massimi da novembre 2021 con un balzo di ben 7 punti.

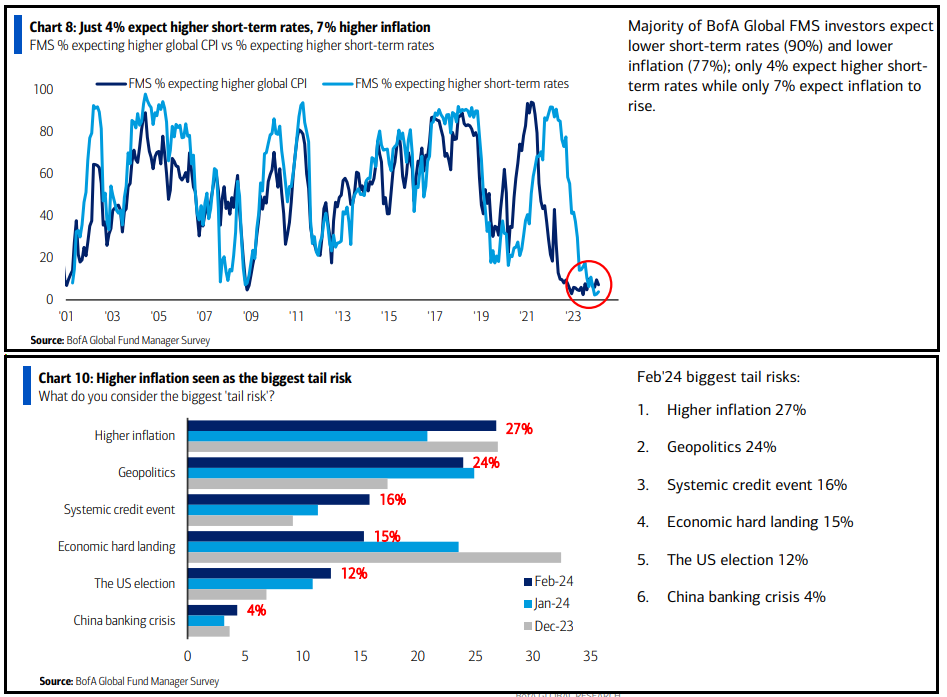

Nonostante questo robusto aumento di ottimismo, sono in pochissimi tra gli investitori intervistati ad attendersi inflazione e tassi in rialzo. Va ricordato che la survey si è tenuta tra il 2 e l’8 febbraio e quindi non erano ancora noti i dati di CPI e PPI, anche se non sembra che queste pubblicazioni abbiano rivoluzionato le attese del mercato finora. Detto questo un inflazione in risalita è visto come il rischio principale allo scenario di consenso.

Sempre in tema di posizionamento, il long tech megacaps è considerato il trade più affollato, e questo è confermato dal dato di positioning sul tech, ai massimi da agosto 2020, dopo un balzo di 10 punti.

Queste indicazioni sembrano confermare in gran parte quello che si nota sul mercato. Sul fronte crescita non c’è molto da argomentare. L’ottimismo si è nutrito di dati che sono nel complesso rimasti resilienti e forse ha ancora un po’ da fare, in assenza di grossi sommovimenti macroeconomici. Il consenso sull’inflazione mi appare un po’ più “incosciente” e prono a sorprese, come quelle viste la scorsa settimana, specie se la crescita tiene. Ciò non è banale con la posizione in bonds overweight e 2.1 standard deviations dalla media di lungo periodo, che è in deep underweight, forse influenzata dal lungo periodo di atassi bassi,.

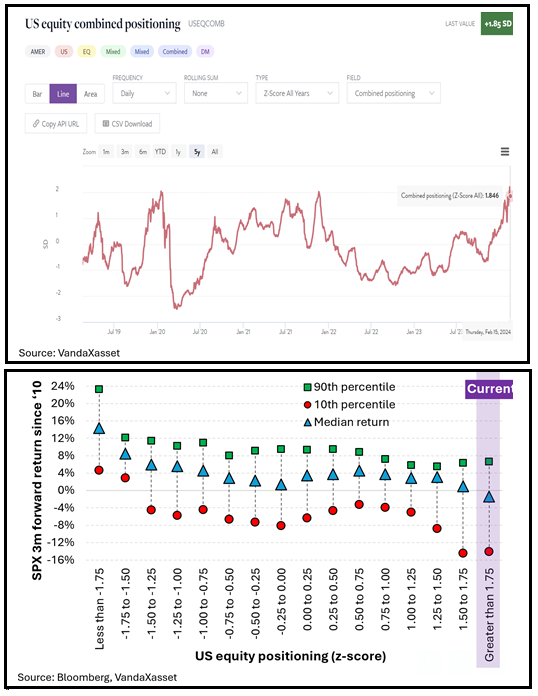

Infine il positioning sembra oltre il livello di ottimismo della survey. Questo positioning risulta confermato da altre survey. o monitor, come ad esempio quella di Vanda che fornisce anche un range di ourcome per livello di Z-score di positioning, indicando per l’attuale ( oltre 1.75) una performance media negativa nei successivi 3 mesi.

Chiudo con gli eventi della settimana.

Domani abbiamo in Cina la comunicazione dei prime rate a 1 e 5 anni, e il mercato si attende (o forse aspira a) un taglio di 10 bps. In US abbiamo il leading index di gennaio. Abbiamo poi la trimestrale di Wallmart e Home Depot, e in Europa di Carrefour.

Mercoledì abbiamo come release principale le minute del FOMC del 31 gennaio, sempre utili per capire dove tende il consenso Fed e a volte a mio parere modificate per riflettere aggiustamenti della stance. Abbiamo poi l’importantissima trimestrale di Nvidia in aftermarket, insieme al colosso del trading di commodity Glencore

Giovedì abbiamo i PMI preliminari di febbraio in Asia, EU e USA. In US abbiamo anche le existing home sales di gennaio, e i soliti sussidi di disoccupazione settimanali. Abbiamo poi i discorsi dei membri Fed Jefferson (vicepresidente Fed), Bowman, Harker, Cook, e Kashkari, e la pubblicazione delle minute ECB del meeting dell’1 febbraio. Infine le trimestrali di Nestlè, Mercedes, Angol American tra le altre.

Venerdì chiudiamo con i prezzi delle case nuove di gennaio in Cina, e l’IFO tedesco di febbraio. Come earnings abbiamo Allianz, BASF e Warner Bros.

Italiano

Italiano English

English