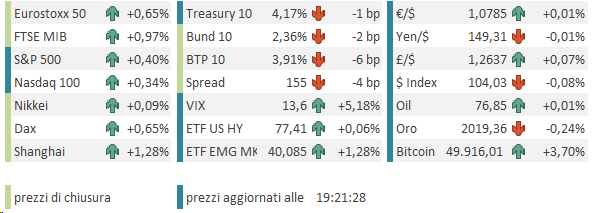

Ancora una performance positiva, e un record storico, per l’S&P 500 (+0.57%) Venerdì scorso, con la ciliegina della prima chiusura sopra 5.000 punti. Ancora meglio il Nasdaq 100 (+1.01%) il che dice chiaro da dove è arrivato il driver del rialzo (Magnificent 7 +1.72%, S&P 500 Equal Weight +0.15%).

In altre parole un altra seduta di breadth pessima, nonostante il +1.53% delle small caps del Russell 2.000 aiutato dal rimbalzo delle banche regionali.

Sul fronte rendimenti, il 10 anni treasury ha chiuso in rialzo di 2 bps al 4.17%, terminando così la settimana in rialzo di ben 15 bps.

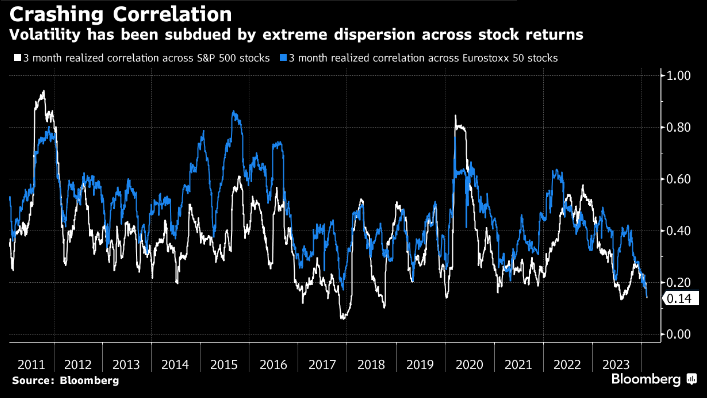

Sul livello di ipercomprato di Wall Street (14 settimane di rialzo sulle ultime 15) e sul bassissimo livello di partecipazione abbiamo già detto molto, e non c’è granchè da aggiungere. Ma Cameron Crise di Bloomberg ha notato un’altra peculiarità di questo particolare periodo. La correlazione tra le azioni è ai minimi storici di nuovo.

Come si nota dal grafico sotto, la correlazione realizzata a 3 mesi tra i membri dell’S&P 500 è crollata a a 0.14, e lo stesso ha fatto quella tra i membri dell’Eurostoxx 50.

In soldoni, alla base del recente crollo della volatilità realizzata vi è una crescente dispersione, con gli investitori impegnati a selezionare i titoli da tenere e quelli di cui liberarsi (con idee piuttosto precise, a quanto sembra), mentre sono totalmente privi di preoccupazioni sulla direzione del mercato.

Crise ha svolto il backtest e ha notato che, dal punto in cui Bloomberg ha iniziato a raccogliere questa serie di dati, 13 anni fa , il ritorno medio 3 mesi forward dell’S&P 500 è stato del 3% con una mediana al 3.67%. Ma quando la correlazione realizzata tra le azioni è scesa sotto lo 0.15% questi ritorni sono scesi a -3.43% e -2.77% rispettivamente. Anche se il campione è relativamente ridotto (114 sedute) questo non è certo un outcome attraente.

Come si nota ad occhio nudo, livelli simili a quello attuale sono stati segnati a metà 2023, nel terzo trimestre del 2018, a fine del 2017, quando siamo andati significativamente sotto (0.06), Tutte occasioni in cui il mercato ha poi corretto (a Febbraio 2018 vi è stata l’esplosione comunemente definita come “Volmageddon”) . Ho di proposito non considerato inizio 2020, quando la volatilità è stata di origine esogena (Covid). Falsi segnali si sono avuti a inizio 2017 e inizio 2021, in occasioni in cui però in effetti valori sotto lo 0.15 non sono stati raggiunti.

Abbiamo quindi un warning per una correzione di mercato piuttosto completo, nel quale convivono livelli elevati di ipercomprato, divergenze nella partecipazione, e livelli record di dispersione. Questo ovviamente non ci da la garanzia di una correzione ne tantomeno ci indica quando questa può arrivare, dovesse presentarsi. Ma costituisce un chiaro segnale che le probabilità di successo di un lungo equity in questo momento sono ridotte, sulla base dell’esperienza passata.

La seduta asiatica ha avuto comprensibilmente un andamento a scartamento ridotto con tre quarti dei mercati principali chiusi per festività. Oggi hanno lavorato solo Sydney, Mumbai e Jakarta. Persino Tokyo era chiusa per National Foundation Day. Il tono è stato comunque contrastato, con India e Australia in calo e Jakarta in positivo.

Se sul fronte macro abbiamo avuto solo la produzione industriale indiana di dicembre, buona (+3.8% anno su anno, vs +2.5% atteso e da +2.4% di novembre, sul fronte news la Cina è ancora al centro della scena.

** Reuters ( link ) riporta che i viaggi per il capodanno cinese sono partiti col piede giusto, visto che è stato aggiunto un numero record di treni.

** Bank of America riporta che il principale driver dei quasi 20 bln $ entrati nei fondi che investono negli indici cinesi, sono gli investimenti dei veicoli statali ( link BofA Says State Funds Drive Biggest-Ever China Stock Inflows). Chi lo avrebbe mai detto. Praticamente questi flussi costituiscono il 95% di quanto entrato nei veicoli di investimento emergenti (20.8 bln$)

La seduta europea è partita con un tono costruttivo, tutti i principali indici in progresso. Relativo sollievo sui rendimenti, con i bonds core e periferici in moderato rimbalzo. Sul fronte macro non c’era granchè su cui soffermarsi in mattinata.

Il mercato si è cosi stabilizzato su questi livelli, in attesa di uno spunto per fare qualcosa.

La cosa non è cambiata granchè nel pomeriggio: in assenza di dati macro di rilievo e spunti particolari, Wall Street è partita al rialzo con un livello di volatilità realizzata bassissimo, simile a quello dei giorni scorsi, tranne che per il Russell 2.000 Small Caps. Questo ha continuato a rimbalzare violentemente come le ultime 2 sedute, probabilmente anche perchè pure su quell’indice la volatilità implicita sta calando forte.

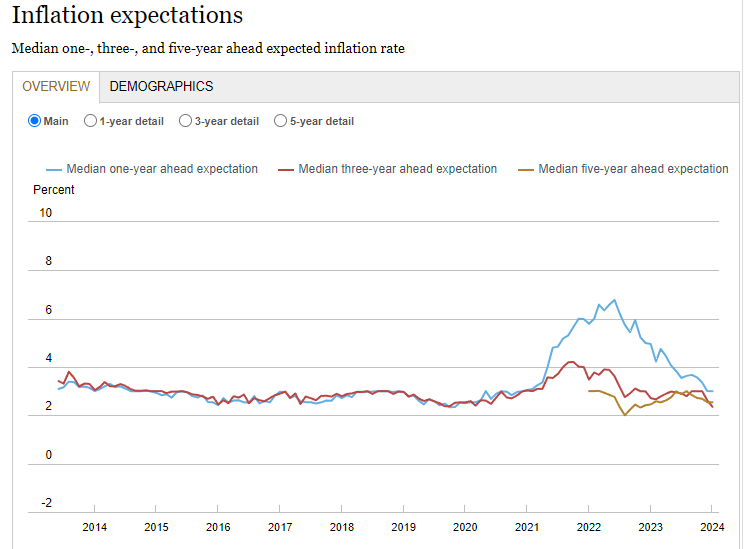

Sul fronte bonds, pochi movimenti, con le inflation expectations ,la parte più popolare della Survey of Consumer Expectations della Fed di NY ( link ) che con il loro marginale calo (La Fed di NY le ha definite “stabili”) hanno fatto invertire la marcia a treasury, da marginale calo a marginale rialzo.

La totale assenza di volatilità ha permesso agli indici europei di chiudere in discreto progresso, e nuovi massimi per tutti i principali indici (nel caso di Dax e CAC, storici). I rialzi sono ben distribuiti tra i settori, con solo IT e Healthcare nello Stoxx 600 in marginale calo.

A fine seduta i rendimenti Eurozone conservano i moderati cali, con la periferia a outperformare, e quindi spread in discesa.

Pochissimo mossi anche i cambi, a testimonianza di una giornata davvero poco volatile. Anche l’indice delle commodities chiude con un movimento marginale, con i movimenti che si bilanciano. Una seduta insolitamente calma su tassi e cambi in considerazione che domani esce il CPI USA di gennaio.

Dopo questa giornata apatica. la settimana prende vita, almeno in termini di dati.

Domani domina la seduta il CPI Usa di gennaio, ma vi sono anche il NFIB Small Business optimism, di gennaio, in Europa lo ZEW tedesco (che ovviamente sorprenderà al rialzo, essendo una survey di analisti e operatori di mercati finanziari) e i risultati di Coca Cola e AirBnB tra gli altri.

Mercoledì abbiamo il CPI di gennaio in UK, il GDP del quarto trimestre in Giappone e Eurozone, i discorsi dei membri Fed Goolsbee e Barr, e dei membri ECB Nagel, De Guindos, e Vujcic. Infine le trimestrali di Cisco (la Nvidia di 25 anni fa),Sony, Luxottica,

Giovedì abbiamo negli USA le retail sales di gennaio, insieme con la produzione industriale. Poi abbiamo il Philly Fed e l’Empire NY di Febbraio e la Nahb Homebuilders Confidence di gennaio. Infine i sussidi di disoccupazione settimanali. Come discorsi abbiamo ancora Lane e Nagel. Tra le trimestrali spiccano Airbus, Stellantis e Renault.

Venerdì chiudiamo con i prezzi alla produzione USA di gennaio, insieme ai nuovi cantieri e permessi di costruzione di gennaio e la U.of Michigan Consumer Confidence. Parlano poi i membri Fed Daly e Bostic e il membro ECB Schnabel, e abbiamo la trimestrale di Eni.

Italiano

Italiano English

English