Terzo record consecutivo per l’S&P 500 (+0.29%) Ieri sera (martedì), nonchè quarta salita consecutiva per il principale indice USA. Appena meglio ha fatto in Nasdaq 100, con +0.43%, trainato dalle FAANG stocks (+0.92%) mentre il Russell 2.000 Small Caps (-0.36%) ha consolidato la mega performance di lunedì insieme al Dow Jones (-0.25%).

Dopo la chiusura la pubblicazione della trimestrale di Netflix ( link ) con record di sottoscrittori dal pieno della pandemia ha aggiunto sentiment, tanto che gli indici hanno ripreso a trattare in progresso alla riapertura.

Ieri sera poi le primarie del New Hampshire si sono risolte con una vittoria di Trump, anche se meno schiacciante delle attese (54% vs 43% con DeSantis che si è ancora aggiudicato l’1%). La Haley non molla, ma è un fatto che non è mai successo che un Repubblicano che abbia vinto i primi 2 Caucus (Iowa e New Hampshire tradizionalmente) abbia poi mancato la nomination. Resta da sentire il verdetto della Corte Suprema USA sulla idoneità di Trump a correre (6 Febbraio mi pare), ma essendo la Corte a maggioranza repubblicana sembra improbabile che lo considereranno ineleggibile.

La seduta asiatica ha visto un rimbalzo un (bel) po’ più convinto del China Complex, con Hong Kong e HSCEI a prendere rispettivamente il 3.5% e il 4%, e le “A” shares (Shanghai e Shenzen) in progresso di 1.4% e 1.8%.

Il motivo dell’euforia, in particolare nella parte finale della seduta è stato che la PBOC ha infine dato seguito alle indiscrezioni di taglio della riserva obbligatoria, abbassandola di 50 bps al 10%. Visto che le aspettative su questa mossa erano un po’ calate, l’effetto si è notato. Poi, sono continuate le iniziative più o meno ortodosse per supportare l’azionario tra cui vietare lo short, impedire ai fondi locali di investire negli ETF Nasdaq e S&P 500 (anche perchè pare che il retail comprasse a forte premio sui valori veri). Vedremo se questo rimbalzo mostra un po’ più di respiro, dopo tante delusioni.

** China regulators ask funds to curb short selling of stock index futures: Sources link

** China AMC suspends purchases of Nasdaq 100 ETF and S&P 500 ETF as of January 24.

Il resto degli indici dell’aria ha mostrato complessivamente un tono negativo: positiva solo Mumbai, invariate Sydney e Taiwan, negative Vietnam, Seul e Jakarta.

Sul fronte macro, i PMI preliminari di gennaio, per i paesi relativi (ora anche India) sono usciti tutti in miglioramento, sia manifatturiero che servizi. Vedremo a fine mese se anche la Cina si unisce alla festa, con i PMI ufficiali del loro ufficio statistico e quelli di S&P Global.

La seduta europea è partita con gli indici in generale rialzo. Il principale motivo sono le trimestrali di SAP ( link ), Siemens e ASML che hanno prodotto forti rialzi nei relativi titoli (che sono blue chips nel Dax, nell’Eurostoxx 50 e nell’ AEX Amsterdam) e trainato il settore tech.

Sul fronte macro a dominare la scena i PMI preliminari di Gennaio.

Qui il risultato è ambivalente, con il manifatturiero che da segnali di recupero che eventualmente indicano un bottoming dell’attività nel quarto trimestre del 2023, e i servizi che deludono, in particolare in Germania, e nelle prime 2 economie producono un deterioramento del dato composite. Il dato aggregato Eurozone ha figurato meglio con un rallentamento modesto su Servizi e un deciso miglioramento su manifatturiero (sempre entrambi in contrazione però) a portare a un recupero del composite, il che indica che il resto d’Europa ha fatto meglio di Francia e Germania.

La mattinata è trascorsa con l’Eurostoxx 50 rampante, seguito ovviamente dal Dax, mentre gli altri indici hanno mostrato molta meno verve, essendo la forza guidata dalle citate blue chips. Bene l’€ sui cambi mentre l’euforia cinese si è portata dietro i metalli industriali, rame in primis.

Wall Street è partita in progresso, con il Nasdaq galvanizzato dalla trimestrale della prima big tech (Netflix +13% mentre scrivo) a trainare.

Alle 15.45 i PMI USA preliminari di gennaio, che hanno sorpreso in positivo.

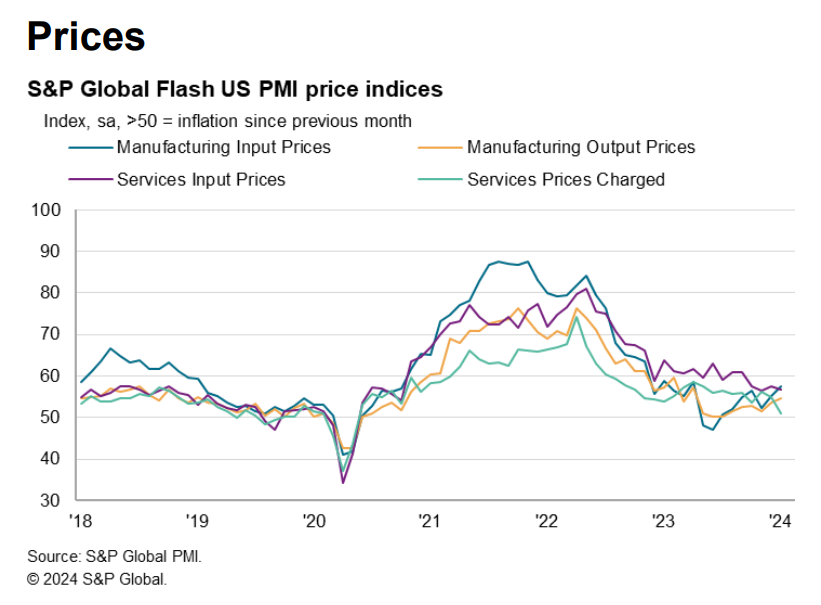

Il manifatturiero è tornato in espansione sia pure marginale per la prima volta da 9 mesi, i servizi hanno ulteriormente accelerato al massimo da 7 mesi, così come il composite. Buoni segnali sulla domanda, con il sottoindice new business ai massimi da giugno scorso. Sul fronte prezzi si segnala moderazione con in generale accelerazione per il manifatturiero e calo per i servizi. E’ da notare che i prezzi in output sono in entrambi i casi più bassi di quelli in input, il che è un altro segnale di margini in compressione.

Il sottoindice employment segnala un espansione in calo rispetto a dicembre e al livello più basso d agosto. Il motivo riportato è però la difficoltà di reperire manodopera ancora, non calo della domanda. Il manifatturiero però ha registrato contrazione di posti di lavoro.

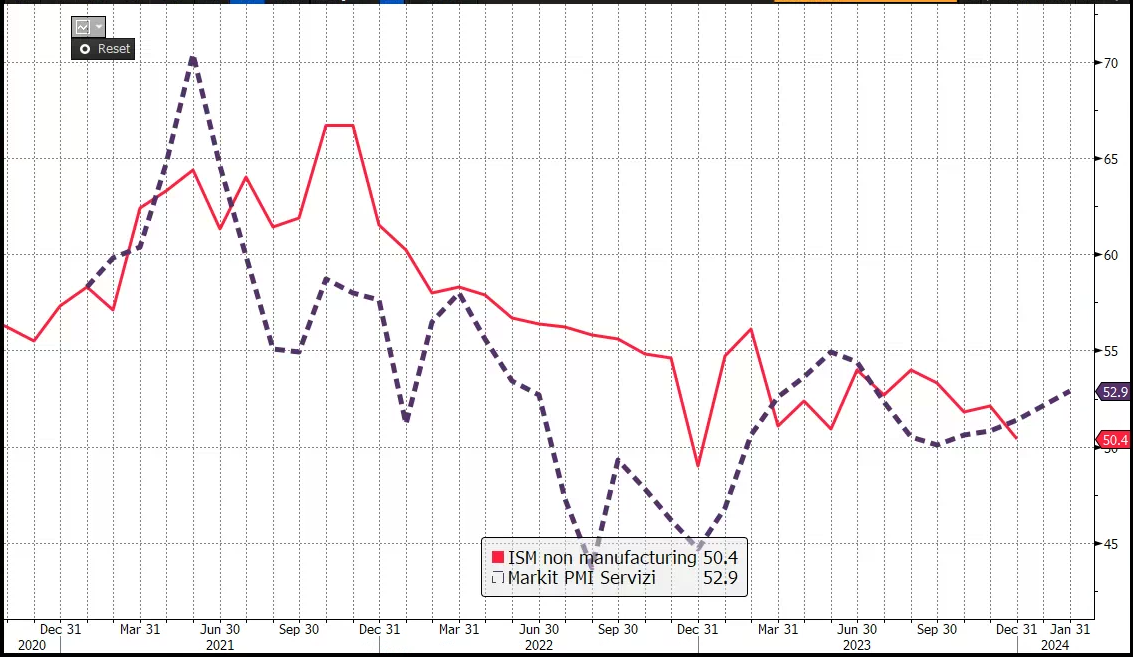

Questo report in generale posiziona bene l’economia USA all’inizio del 2024, ma, come al solito, cozza con le survey regionali finora uscite sia su manifatturiero che su servizi, anche per quanto riguarda employment. A fine mese escono gli ISM, considerati più affidabili in US. Onestamente, non sembra che la correlazione tra queste survey di attività sia stata buona di recente (nel grafico il settore servizi).

La pubblicazione dei report ha comunque messo pressione ai rendimenti, che avevano passato la seduta a mostrare una tendenza al calo, e invece sono stati respinti al rialzo in US, mentre in Eurozona hanno cancellato quasi tutti i cali. L’azionario non ci ha guardato particolarmente, con gli indici Eurozone che chiudono conservando interamente i sontuosi guadagni maturati nel corso della seduta, avendo incrementato i progressi nel pomeriggio, ispirati dalla forza di Wall Street. La potenza dell’Eurostoxx 50 ha influenzato anche l’€, che ha recuperato contro Dollaro il calo di ieri, tornando a ridosso di 1.09. Magari vi è anche un po’ di effetto ECB.

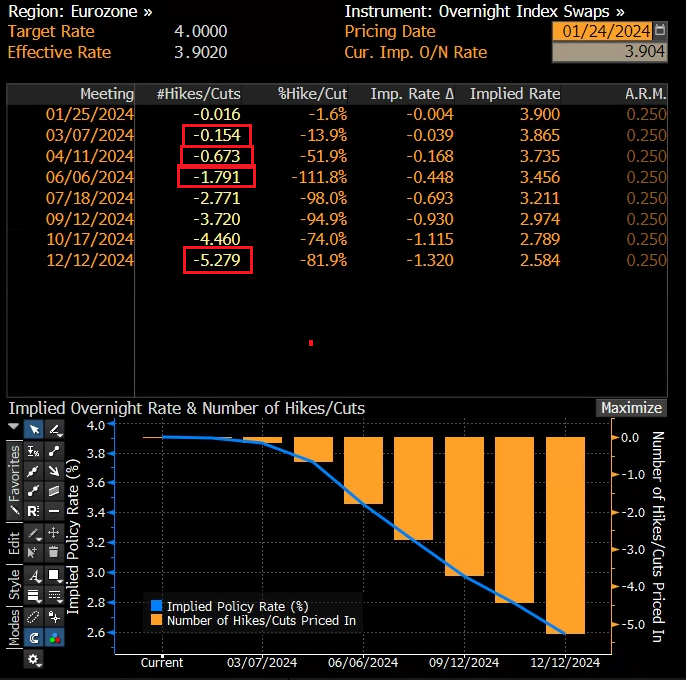

Infatti domani è la giornata del meeting, nel quale ci si aspetta che la Lagarde tenga fede alla recente retorica sua e dei membri, e sottolinei che, allo stato attuale, e mantenendo un approccio data dependant, il consenso dei membri non vede alcun taglio del Depo prima della seconda metà dell’anno. Ora, la curva monetaria EU in effetti non sconta più che una probabilità marginale di taglio a marzo, e non lo sconta nemmeno interamente per aprile, ma solo al 67% di probabilità.

Ne sconta però quasi 2, o uno da 50 bps, a giugno, il che lascia ancora un certo divario tra la view dell’ECB e lo scenario scontato dal mercato. Ovviamente questo pricing è anche suscettibile di incrementare, dovesse l’ECB suonare più dovish delle attese. L’outcome per i mercati dei tassi dipende in gran parte dal tono che useranno per esprimere la convinzione che, nel corso dell’anno, sulla base dello scenario attuale, sono previsti tagli dei tassi. Importanti saranno anche le projections dello staff su inflazione e crescita, ed in che misura la Lagarde riconoscerà un miglioramento delle prospettive sui prezzi, o piuttosto preferirà invece sottolineare i rischi al rialzo derivanti da geopolitica e altro.

Dopo la chiusura europea un asta del 5 anni treasury loffia ha messo ulteriore pressione ai tassi USA, ma l’azionario non se ne è dato molto per inteso, a parte le small caps, che hanno sostituito i titoli ad alti multipli come “rate sensitive stocks”.

Dopo la chiusura abbiamo la trimestrale di Tesla a dilettarci.

Italiano

Italiano English

English