Riprendo a commentare dopo 2 giorni di pausa (anche se lunedì era festivo in US) e non si può dire che sia mancato il movimento.

Ieri sera (mercoledì) Wall Street ha ceduto moderatamente (S&P 500 – 0.37%, Nasdaq 100 -0.01%, Russell 2.000 Small Caps -1.21%), mentre i rendimenti hanno messo a segno rialzi significativi (7 bps il 2 anni, 12 il 10 anni treasury).

Che cosa è successo?

Il principale catalyst di ieri è stato il discorso di Waller. Il membro del board Fed, il cui intervento del 28 Novembre era stato il primo segnale di quello che poi sarebbe stato il “pivot” al FOMC di dicembre, ha usato toni più hawkish a margine. I punti del suo discorso più rilevanti per l’attuale consenso di mercato sono 2

1) Attualmente non c’è motivo per muoversi con la stessa rapidità che nei precedenti cicli di easing. Notare che fino alla fine della scorsa settimana il mercato scontava su per giù un taglio dei Fed Funds da 25 bps per meeting, da marzo in poi fino a dicembre 2024

2) Se l’inflazione non torna a salire i tagli arriveranno, ma saranno “metodici e cauti”, un’altra dichiarazione in aperto contrasto con un mercato che scontava oltre 6 tagli nel 2024, e una quasi certezza di un taglio al FOMC di marzo appena giovedì scorso

*WALLER: MORE CONFIDENT US IS CLOSE TO SUSTAINABLE 2% INFLATION

*WALLER: NEED MORE INFO CONFIRMING INFLATION MOVING DOWN TO GOAL

*WALLER: FED CAN CUT `THIS YEAR’ IF INFLATION DOESN’T REBOUND

*WALLER: NO REASON TO MOVE AS QUICKLY, CUT AS RAPIDLY AS IN PAST

*FED’S WALLER: WHEN CUTS BEGIN, SHOULD BE METHODICAL AND CAREFUL

*WALLER: ONCE FED DECIDES TO CUT, WE CAN TAKE OUR TIME WITH PACE

Su un mercato già in consolidamento, queste dichiarazioni hanno avuto un impatto significativo, creando i presupposti per il movimento illustrato sopra. Coerenti le ricadute sul Dollaro, in forte rialzo.

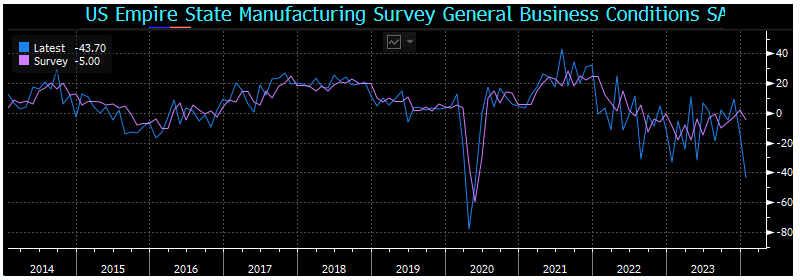

Sempre ieri, l’Empire NY manufacturing di gennaio ha dato una lettura orrida, a -43.7 da precedente -14.5 e vs attese per -5. Il dato è stato pressochè ignorato, anche perchè il track record dell’Empire è stato decisamente scarso dopo il Covid. Basta dare un occhiata al grafico di Bloomberg per notarlo.

Detto questo, se escludiamo marzo e aprile 2020, picco del Covid, siamo ai minimi storici da inizio serie nel 2001 e i new orders sono calati di 39 punti a -49.4. Non un segnale di un attività fiorente nel distretto.

La seduta asiatica stanotte ha avuto un tono davvero pesante. Colpa, come spesso succede, del China Complex, che ha collassato su nuovi minimi, con cedimenti quasi del 4% circa per Hong Kong e “H” shares, e del 2% per le “A” shares. Performance decisamente negative anche per Seul e Mumbai (-2%+), mentre Jakarta, Sydney, Tokyo e Vietnam, hanno mostrato passivi moderati.

Cosa è successo?

Il mal di pancia cinese sembra derivare dalla pubblicazione di una lunga stringa di dati, la quale però, pur non brillando, sembra meno debole di quanto la discesa farebbe sospettare.

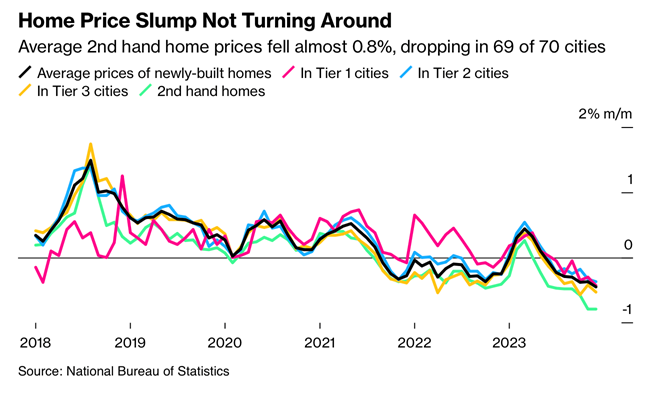

Leviamoci subito la parte più dolente, ovvero i prezzi delle case nuove di dicembre nelle principali 70 città, calati dell’importo massimo dal febbraio 2015,dopo in novembre che era stato già pesante (-0.37)%.

Peggio hanno fatto i prezzi delle case esistenti, cedendo lo 0.79%.

Il grafico di Bloomberg è eloquente.

Inutile dire che il settore immobiliare è piombato giù di oltre il 5%, il che è stato un driver della debacle di Hang Seng e HSCEI.

I dati macro di Dicembre hanno in aggregato deluso, anche se il GDP alla fine ha centrato il target di crescita per il 2023. La produzione industriale ha ben figurato, ma quello che non è stato perdonato è probabilmente la debolezza delle retail sales, visto che oltre all’immobiliare, è la domanda per consumi la croce dell’economia cinese.

Di qui la debacle sull’azionario del Dragone, con nuovi minimi sparsi ovunque. Sembra che la costante sottoperformance di Hong Kong e le “H” shares (un pazzesco -10% da inizio anno) rispetto a Shanghai e Shenzen (area -5%) sia in gran parte dovuta all’azione di supporto dei veicoli statali a queste ultime, mediante acquisto di ETF.

Normalmente uno dei temi di inizio anno è l’acquisto degli underperformer dell’anno precedente, con l’idea che possano almeno tentare, e non raramente ottenere, una rivincita. Si pensi, ad esempio, al Nasdaq e alle big cap del tech nel 2022, e poi nel 2023.

Considerando che l’anno scorso gli indici cinesi hanno sottoperformato il MSCI World dal 25 al 35%, si prestano a questo trade. Ma per il momento sembra che il vento per ora non sia affatto cambiato.

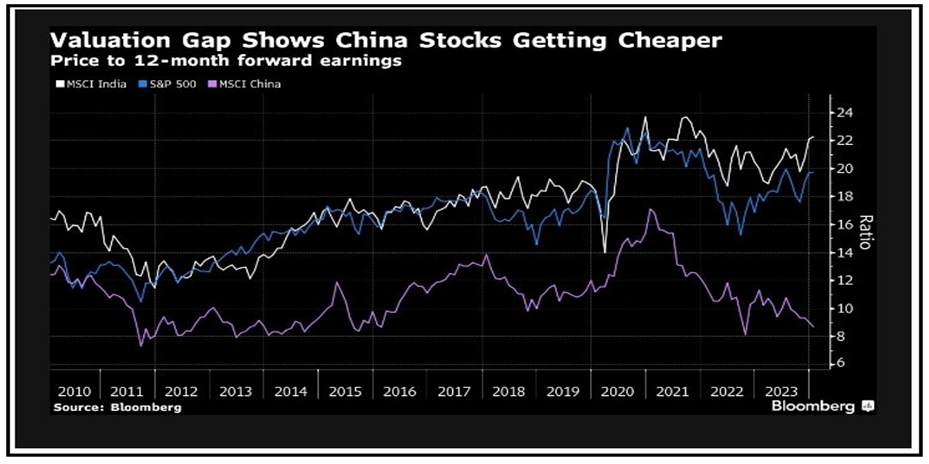

Se non altro, come ha osservato Bloomberg, una conseguenza di questa performance disgraziata è che ora l’azionario cinese ha valutazioni storicamente assai basse, e molto più attraenti in relativo con altri emergenti e paesi sviluppati.

Se le Autorità riuscissero nell’impresa di stabilizzare l’immobiliare, alla luce del sentiment e positioning che regna sull’azionario cinese, si potrebbe vedere un recupero. Per il momento si è verificato tutto il contrario. Nei prossimi giorni capiremo se oggi può essere considerato almeno un inizio di capitulation.

L’apertura europea ha visto gli asset fattorizzare immediatamente la debolezza di Wall Street e del Treasury di ieri sera (Waller ha parlato alle 19 italiane), il tutto aggravato dal fatto che stamattina alle 8.00 sono stati pubblicati i vari indici di inflazione UK di dicembre, recanti una clamorosa sorpresa al rialzo, solo marginalmente mitigata dai prezzi alla produzione.

Questo outcome ha avuto un impatto violento sui rendimenti dei Gilt, che hanno fatto un balzo di 15/20 bps, comunicando pressioni al rialzo sui rendimenti Eurozone e US e accentuando la reazione al ribasso dell’azionario.

Quanto successo stamattina con i numeri UK è paradigmatico di quello che era, ed è ancora il rischio che si corre con mercati dei tassi che scontano un rientro docile dell’inflazione, banche centrali che tagliano i tassi aggressivamente, e azionario che si appropria dell’easing scontando al 100% un soft landing. Basta che l’inflazione si discosti anche solo temporaneamente dal percorso, e questo scenario va rapidamente in sofferenza.

La mattinata è trascorsa quindi con azionario in calo, rendimenti in rialzo, Dollaro sui livelli dove lo aveva spedito Waller ieri e commodities in sofferenza come spesso succede quando tassi e dollaro salgono. Il tutto condito da un discreto nervosismo per la pubblicazione delle retail sales USA di dicembre.

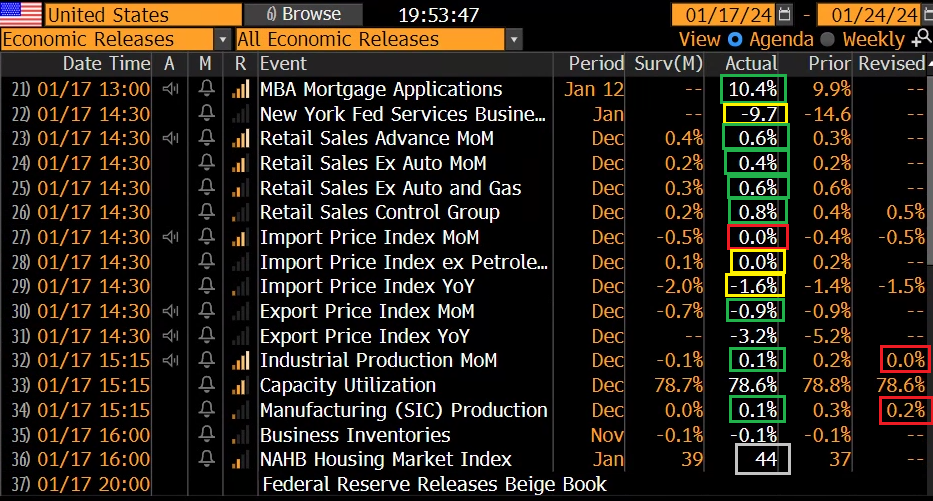

Nervosismo che si è rivelato giustificato. I numeri hanno ancora una volta sorpreso al rialzo.

La sorpresa sul dato control group è così corposa che imporrà revisioni al rialzo alle stime di GDP del quarto trimestre, oltre a indicare che i consumi USA entrano nel 2024 ad un ritmo assai superiore allo stimato. Trattandosi dei dati di Dicembre, sospetto che la destagionalizzazione abbia accresciuto un po’ i numeri, e che la forza non sia del tutto autentica. Detto questo, il report è stato accompagnato da produzione industriale di dicembre leggermente sopra attese (anche se con revisioni al ribasso per novembre), un balzo delle richieste di mutuo settimanali, ed un recupero della confidence degli homebuilders a Gennaio. Quest’ultima si è sicuramente giovata del recente calo dei rendimenti e mostra miglioramenti nei sottoindici current sales (+7 a 48), future sales (+12 a 57), e traffic of prospective buyers (+5 a 29 che però resta basso).

Tutta questa bonanza ha ovviamente dato un altro giro di vite alla salita dei rendimenti, con reazione coerente dell’azionario.

Le piazze continentali sono andate a chiudere con perdite significative, a marcare nuovi minimi per l’anno in corso (anche se siamo solo a metà gennaio). Corposa la salita dei rendimenti Eurozone, a doppia cifra sulle parti brevi, e devastata la curva UK. Meno importante l’impatto sul cambio, che consolida i livelli di ieri, e deboli le commodity, a cominciare dai preziosi, ma anche i metalli industriali fanno parecchio male.

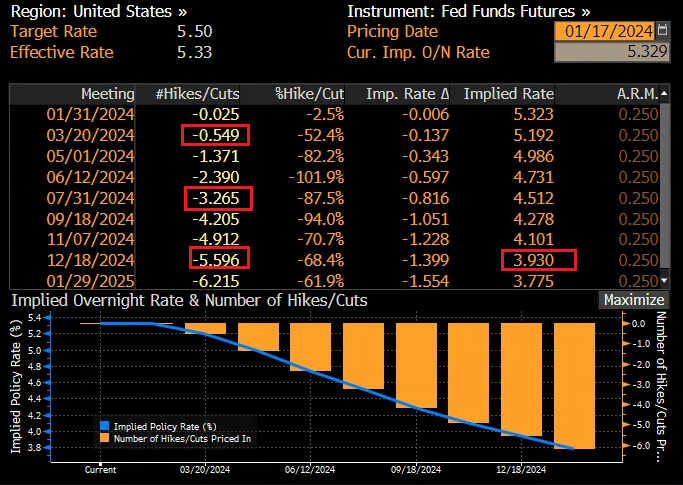

Vale la pena di osservare che, nonostante lo scangeo sui tassi delle ultime 2 sedute, che ha cancellato un rialzo abbondante nel 2024 (target Fed Funds per dicembre da 3.65% di venerdi a 3.93% di stasera), la Fed Funds Strip, a fronte del discorso di Waller e dei dati, sconta ancora una probabilità marginalmente superiore al 50% di un taglio al FOMC di marzo, e un rapido ciclo di easing.

Sembra evidente come questo pricing sia ancora vulnerabile a scherzi dell’inflazione come quello giocato oggi in UK.

I membri Fed entrano venerdì nel black out period che precede il FOMC del 31 gennaio. Dopodichè avranno poco più di un mese per preparare il mercato al FOMC del 20 marzo, visto che da parecchio tempo la Fed è riluttante a sorprenderlo. Per cui la retorica dovrebbe prendere gradualmente una direzione precisa, cosa che impedirà al mercato di fantasticare troppo. Vedremo.

Italiano

Italiano English

English