Nulla da fare venerdì sera per Wall Street, che per la terza seduta di seguito ha chiuso in significativo calo e nei pressi dei minimi, anzi in questo caso sui minimi di seduta (S&P 500 -1.26%, Nasdaq 100 -1.50%, Russell 2.000 -1.29%). Dal punto di vista tecnico, non in pochi hanno notato che l’S&P 500 ha chiuso sotto la media mobile a 200 giorni, anche se al momento possiamo parlare solo di test, e non di rottura.

La geopolitica ha continuato a farla da padrone, con la collaborazione di earnings che recentemente sono stati meno positivi. Questo ha riguardato in particolare le banche regionali ( link ), con Regions Financials (-12%) che ha ammonito che il margine di interesse continuerà a calare, affossando l’intero settore (ETF banche regionali -4%). In generale la guidance delle aziende sta un po’ rivelandosi il punto debole di un’earning season al momento decente. Ma la geopolitica resta al momento il tema che alimenta più incertezza. Lo ha mostrato l’oro, che ha fatto capolino sopra i 2000 $ a un certo punto, e perfino i bonds venerdi hanno mostrato un timido rimbalzo. Oltre ai finanziari, pesanti anche IT, Energy, Consumer Discretionary, a indicare la matrice “recessionaria” del movimento. Naturalmente anche i tassi fanno la loro parte per deprimere il sentiment sull’azionario. Nonostante la correzione di venerdì, il rialzo dei rendimenti sulla parte lunga della curva è corposo sulla settimana, 30 bps sul 10 anni treasury ( e 15 bps per bund e BTP).

Il week end non ha fornito particolari motivi di rilassarsi. Il conflitto Israele Hamas è sempre a rischio di allargarsi, con gli USA che aumentano i contingenti militari in zona, l’Iran che minaccia, Hezbollà che ha continuato, anche stanotte, a lanciare missili. Israele ha dichiarato che la formazione islamica “sta giocando col fuoco, e rischia di trascinare il Libano in una guerra in cui non ha nulla da guadagnare e molto da perdere”. Gli USA hanno invitato stanotte i cittadini americani a lasciare il Libano. Nel frattempo, l’azione di terra israeliana sta venendo rinviata, a quanto pare su richiesta degli USA i quali hanno addotto 3 motivi ( link U.S. Advises Israel to Delay Gaza Invasion, Officials Say) :

1) non danneggiare le negoziazioni in corso per il rilascio degli ostaggi

2) mandare ulteriori aiuti umanitari a Gaza

3) dare tempo agli USA di accumulare ulteriori forze militari in zona, in vista della possibilità di un allargamento del conflitto.

Il rinvio dell’azione, per quanto indeterminato, sarebbe una notizia buona, a margine. Ma visto quanto è forte in Israele il consenso a favore di un eliminazione di Hamas (possibile o meno che sia) sembra improbabile che Israele rinuncerà all’azione ( Link Poll Finds Overwhelming Support in Israel to Fight War Until Hamas is Eliminated). Il punto 3) lascia chiaramente intendere invece quali sono i rischi.

Così la seduta asiatica ha adottato una volta di più il sentiment dei mercati occidentali, e stanotte tutti i principali indici hanno mostrato cali, con Shanghai, Vietnam, Mumbai e Jakarta le piazze più pesanti. I mercati cinesi sono stati affossato dal tech, sul quale ha impattato la notizia di un indagine aperta su Foxconn, l’azienda che produce gli Iphone. Il FT ( link China launches investigation into iPhone maker Foxconn, says state media ) sostiene che le Autorità stanno mettendo pressione alle sussidiarie di aziende di Taiwan e quelle che con quest’ultima hanno forti legami. In questo caso, capita che il fondatore di Foxconn ed ex CEO, che ha ancora il 12.5% dell’azienda, stia correndo alle elezioni presidenziali di Taiwan, che si tengono a gennaio (anche se è indietro nei sondaggi) e la mossa cinese potrebbe essere un tentativo di ingerenza indiretta.

Sul fronte macro, bene l’export coreano dei primi 20 giorni di ottobre, in recupero del 4.6% anno su anno. Una volta aggiustate per il giorni lavorativi sono salite dellì1.1% sul mese, dopo il +6% di settembre. Bene l’export verso Cina e Giappone, così così USA e Europa.

La seduta europea è iniziata con un clima nervoso, un occhio all’Asia, uno ai tassi che hanno preso a salire con forza di nuovo stamattina, senza un catalyst preciso. Perfino il BTP, che aveva tentato inizialmente di giovarsi della conferma del rating da parte di S&P venerdì sera, è finito travolto. Vista la nuova debacle dei bonds e in assenza di altri dati macro o news a cui fare riferimento, l’azionario continentale ha preso a indebolirisi in mattinata, marcando nuovi minimi per la recente fase ribassista in tutte le principali piazze tranne Milano, aiutata dalla buona vena delle banche. Oggi Unicredit ha sostenuto il settore grazie all’annuncio dell’operazione su Alfa Bank e all’aspettativa per i risultati in uscita domani pre market, dopo il botto di quelli pubblicato per il secondo trimestre.

Il mercato ha fatto un minimo in tarda mattinata e poi ha tentato una stabilizzazione.

Nemmeno nel pomeriggio erano previsti particolari numeri in US. Il Chicago Fed National Activity Index è un aggregato di 85 indicatori relativi al mese precedente che non da particolari indicazioni nuove. La sua uscita sopra attese (+0.02 da -0.22 e vs stime per -0.14%) sembra confermare che di recente si è sotto stimata la crescita USA.

Wall Street ha aperto in negativo, in linea col sentiment dominante, e con la performance dei futures USA nella mattinata. Dopodichè, i treasury, che avevano in tarda mattinata superato di nuovo il 5% di rendimento sul dieci anni e il 5.15% sul 30 anni (la curva 2-30 si era disinvertita), hanno improvvisamente cambiato direzione. Il rimbalzo, brusco e violento, e trainato dalle scadenze più lunghe, ha lasciato gli operatori a chiedersi cosa lo potesse aver causato, in assenza di news particolari. La spiegazione migliore che si è riusciti a trovare è stata l’annuncio (via social) del hedge fund manager Bill Ackman di aver ricoperto il suo scoperto sui bonds perchè 1) ci sono troppi motivi di incertezza in giro e 2) l’economia USA sta rallentando più rapidamente di quanto sembri.

Non granchè come motivazione in effetti. Detto questo il sentiment sui long bonds era così massacrato, che anche un catalyst pretestuoso poteva scatenare ricoperture e finchè non arriva una spiegazione migliore, supponiamo che così sia stato. A margine, se il mercato mette a segno un rimbalzo (che non svanisce immediatamente) su una motivazione debole, può voler dire che, almeno nel breve, non ha più spazio al ribasso.

L’inversione di marcia sui rendimenti è riverberata sull’azionario, che poco ha da guadagnare da incertezza ed economia debole, ma dove sicuramente il sentiment non era migliore. Wall Street è passata in positivo, favorendo un recupero anche dell’azionario continentale, un fenomeno che si è esteso anche ai bonds Eurozone, che sono rimbalzati in simpatia coi treasury. Il cambio di sentiment si è avvertito anche sui cambi, con un forte rimbalzo dell’€, e sulle commodity, dove il petrolio ha corretto forte.

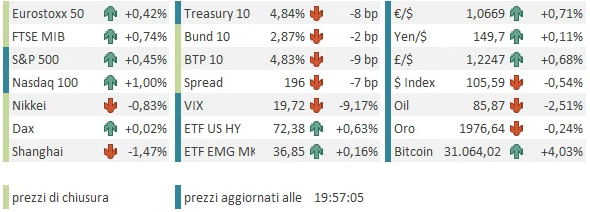

La chiusura europea vede gli indici recuperare interamente i passivi e in alcuni casi mostrare progressi. Solo Londra e Madrid sono rimaste in passivo. I rendimenti Eurozone calano a fine giornata, e lo spread cede significativamente. Robusto il rimbalzo di € e Sterlina, giù il petrolio. Vedremo dove sarà la chiusura US.

La settimana si presenta abbastanza densa di eventi, numeri ed earnings.

Domani abbiamo i PMI flash manifatturieri e servizi di ottobre, in Asia, EU e US. Per quanto recentemente appannati nella loro capacità previsiva, daranno comunque un indicazione sulla direzione dell’attività nei principali blocchi. Abbiamo poi in US il Richmond Fed manufacturing e il Philly Fed Services di ottobre. In Eurozone abbiamo la GfK consumer confidence tedesca di ottobre.

Come earnings abbiamo Microsoft, Alphabet, Visa, Coca-Cola, General Electric, General Motors, Dow.

Mercoledì abbiamo in US le new home sales di settembre e in Eurozone l’IFO tedesco di ottobre e gli aggregati monetari e di credito ECB di settembre. Abbiamo poi un discorso di Powell (ma la Fed è in black out per cui non so se parlerà di politica monetaria) e il meeting Bank of Canada.

Come earnings abbiamo Meta, IBM, Boeing.

Giovedì abbiamo il meeting ECB (la strip non attribuisce alcuna probabilità ad un rialzo al momento anzi ha un 1% di probabilità di taglio). Abbiamo poi l’attesissima prima stima del GDP US Q3, stimata a livelli siderali ( 4.5% il consenso di Bloomberg) e poi il core PCE, i jobless claims settimanali, le pending home sales di settembre, il Kansas City Fed manufacturing di ottobre, i durable goods orders di settembre, l’ advance goods trade balance.

Come earnings abbiamo Amazon, Mastercard, Intel, UPS, Ford Motor, STM.

Venerdì chiudiamo con Kansas City Fed services di ottobre, gli industrial profits di settembre in Cina, e come risultati Exxon Mobil, Chevron, e Colgate-Palmolive.

Italiano

Italiano English

English