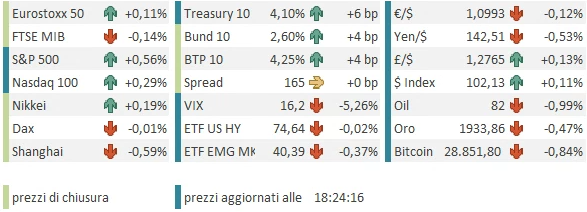

Brusco reversal a Wall Street venerdì sera, con l’S&P 500 in calo dello 0.53% e il Nasdaq 100 in discesa dello 0.51%. Lo storno nella seconda parte della seduta ha creato la quarta seduta negativa di seguito per l’azionario USA, determinando cali significativi settimanali per i principali indici (S&P 500 – 2.27% Nasdaq 100 -3.01%), mentre un po’ meglio hanno fatto Dow (-1.11%) e Russell 2000 (-1.21%). L’aspetto sorprendente del calo di venerdì è che è seguito ad un labour market report di luglio moderato, che in effetti ha prodotto un brusco stop del movimento di rialzo dei rendimenti, con cali a doppia cifra per 2 e 10 anni Treasury ( rispettivamente -11 e -14 bps a 4.76% e 4.03%). Una tipica seduta da timori macro, come non se ne vedeva da un po’. Nell’ultimo periodo la fase correttiva era stata ascritta alla volatilità sui tassi. Il fatto che la correzione dei rendimenti non abbia dato sollievo all’azionario (anzi) aggiunge una nota di debolezza a un quadro tecnico già pericolante, in particolare per il Nasdaq, che finora ha guidato il rally del 2023.

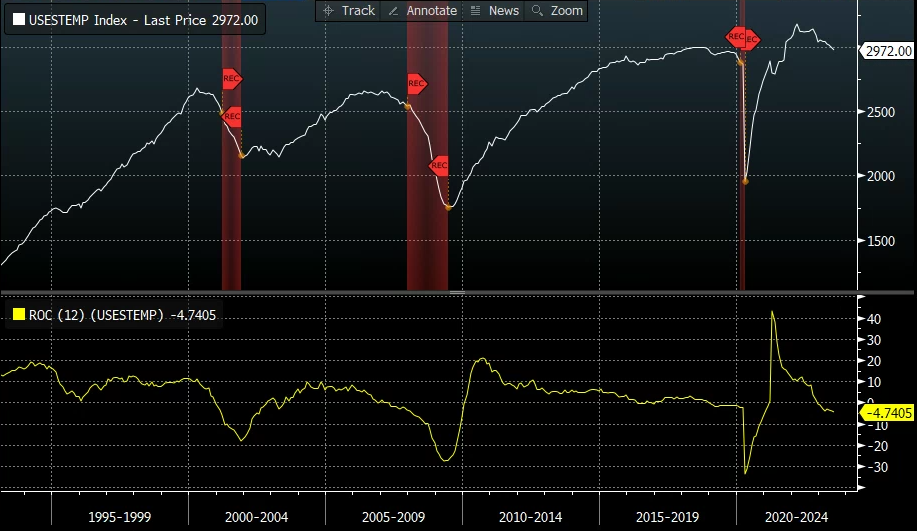

Tornando al labour market report di venerdì, diversi commentatori hanno notato il calo continuato dei temporary workers (-22.000 unità a luglio), un comparto la cui debolezza ha spesso anticipato cali della crescita e recessioni. L’idea sottostante è che normalmente prima di lasciare a casa i lavoratori fissi, le aziende riducano quelli a progetto e gli altri temporanei. Va detto che, pure in calo, il livello dei temporanei è rientrato sui minimi del ciclo precedente, da dove lo aveva spedito la domanda estrema di forza lavoro del 2021.

Il punto è cosa farà di qui in avanti, e se il ratio anno su anno continuerà ad essere significativamente negativo come è attualmente.

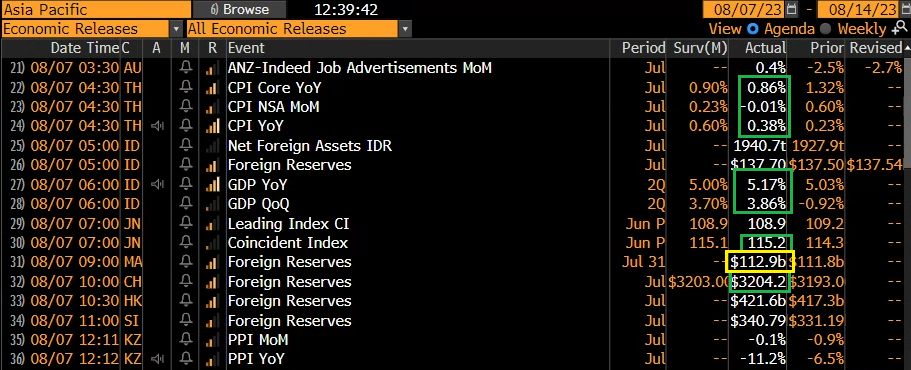

La seduta asiatica ha in parte accusato il sentiment opaco negli USA, con un andamento contrastato. Tokyo, Ho Chi Mihn, Taiwan, Mumbai e Jakarta hanno prodotto guadagni, le “A” shares cinesi, Sydney e Seul hanno corretto, e Hong Kong e Shanghai hanno mostrato chiusure invariate.

In Cina, il China Securities Journal ha riportato che in luglio risulterà che gli aggregati di credito saranno cresciuti anno su anno, grazie a aumenti di loan a medio lungo alle aziende. Gli aggregati dovrebbero venir pubblicati da mercoledì in poi. Vedremo.

Bloomberg però riporta che un numero record di LGFV (Local Government Financing Vehicle) sta defaultando su pagamenti. ( link Record Number of China LGFVs Overdue on Short Debt ) un ulteriore segnale dello stress in cui versano i governi locali. In crescita in linea con le attese le riserve valutarie cinesi a luglio, mentre l’inflazione in Tailandia ha sorpreso al ribasso. Bene il GDP indiano nel secondo trimestre.

L’apertura europea ha visto gli indici fattorizzare la debolezza di venerdì sera di Wall Street, maturata interamente dopo la chiusura dei mercati continentali. In rialzo robusto i rendimenti dei bonds, in linea con i futures USA che hanno ritracciato la forza di venerdì sera, spinti eventualmente da dichiarazioni di membri Fed nel week end (vedi sotto)

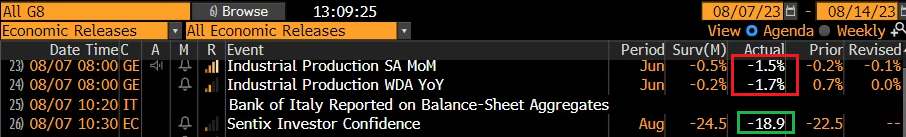

Sul fronte macro, brutta la produzione industriale tedesca di giugno

In recupero il Sentix index di Agosto, contro attese di un ulteriore calo. Trattandosi di una survey di analisti, sarà stata influenzata dai buoni dati USA, visto che in EU per il momento i miglioramento sono evanescenti.

L’azionario europeo ha sperimentato una mattinata volatile per poi recuperare a metà seduta, sulla scorta di un apertura di Wall Street in rimbalzo.

Negli USA oggi non erano previsti dati, a parte il consumer credit di giugno che esce stasera alle 21 italiane, ed è atteso rimbalzare a 13 bln dal minimo locale di maggio (7.2 bln) che aveva fatto alzare più di un sopracciglio. La norma nei primi mesi del 2023 era 18/20 bln con solo febbraio scarso.

In assenza di dati, ci hanno pensato i membri Fed a riempire il vuoto. Sul NYT è uscita un’intervista di Williams in cui il Presidente della Fed di NY ha dichiarato che la politica monetaria è appropriata e resterà restrittiva per un po’ ( link ). Non è escluso che si debba alzare ancora ma secondo Williams siamo vicini alla fine e non ha escluso che nel 2024 si possano tagliare. Dipenderà dai dati. Più aggressiva la Bowman, che ha dichiarato nel week end di ritenere che la Fed dovrà alzare ancora i tassi.

*BOWMAN: BOTH TOTAL, CORE INFLATION ARE `WELL ABOVE’ 2% TARGET

*BOWMAN: MORE RATE HIKES LIKELY NEEDED TO GET INFLATION TO 2%

*BOWMAN: SEEKS CONSISTENT EVIDENCE INFLATION IS ON PATH TO 2%

Queste dichiarazioni hanno favorito il rimbalzo dei rendimenti odierno, che ha ritracciato finora parte del calo di venerdì.

Nel pomeriggio L’azionario USA ha sostanzialmente conservato i guadagni dell’apertura, anche se il tech ha faticato più del resto, con il Nasdaq incapace di mantenersi stabilmente in positivo a causa della cattiva vena di alcuni dei suoi campioni. A trainare l’indice le banche, insieme col real estate. Nel pomeriggio i rialzi dei rendimenti si sono attenuati, grazie alla tenuta della parte breve. Il risultato è ulteriore disinversione della curva, con il 2-10 treasury spread giunto a -67 bps. Il ritorno in positivo è ancora lontano, ma comunque è anche da notare che il 2 anni treasury non riesce a stare stabilmente sopra il 5%. La Fed Funds strip sconta al momento quasi un 70% di probabilità che i rialzi siano finiti con questo di luglio.

Come noto, è quando la curva si disinverte violentemente con i rendimenti a breve che crollano, che il quadro per i risk asset diventa pericoloso. Per il momento è solo un incipit, di entità ancora inferiore alla falsa partenza di marzo in occasione della crisi delle banche regionali.

La verve dell’S&P 500 ha permesso all’azionario europeo di recuperare le perdite maturate in mattinata, chiudendo con variazioni marginali. Discorso analogo sui bonds, che hanno contenuto i rialzi dei rendimenti in scia a quelli USA. Poco mossi i cambi, mentre tra le commodities si è notata la debolezza di metalli industriali e preziosi, e la forza del gas, spinto al rialzo dall’ondata di caldo in US. Il rimbalzo di Wall Street è da considerarsi fisiologico, dopo 4 sedute di calo di seguito. Il Nasdaq resta l’osservato speciale, per vedere se le prese di beneficio si arrestano o no.

La settimana è tranquilla in termini di dati ed eventi.

Domani abbiamo il NFIB Small Business optimism di luglio, il trade balance USA di giugno, e in Cina il trade balance, più un discorso del membri Fed Harker.

Mercoledì abbiamo il CPi di luglio in Cina

Giovedì è la giornata clou della settimana, con il CPI USA di luglio, i jobless claims settimanali, e un discorso del membro Fed Bostic. Tra le trimestrali spicca Ali Baba

Venerdì abbiamo in US il PPI di luglio, la U. of Michigan consumer survey, e in UK un bel po0 di dati tra cui il GDP del secondo trimestre e quello di giugno, trade balance e produzione industriale di giugno.

Italiano

Italiano English

English