Fermo da alcuni giorni per indisposizione, ci tenevo cmq a commentare stasera il contesto in cui arriva il FOMC di giugno, anche perchè gli ultimi giorni non è che siano stati privi di sviluppi.

Lunedì era privo di dati di rilievo (a parte il PPI giapponese di maggio assai sotto attese), ma l’S&P 500 (+0.91%) ha infine chiuso ai massimi da un anno, superando il picco di agosto 2022. A trainare, ancora il tech (Nasdaq 100 + 1.76%). Giornata positiva anche in Eu con l’Eurostoxx 50 a +0.62%. Un altro sviluppo interessante è stato il calo dello spread di 10 bps al minimo dall’aprile 2022. Disastroso l’oil, calato vicino ai minimi di periodo, fatti prima che l’OPEC+ tagliasse 2 volte la produzione.

In asia nuovo record del Nikkei, mentre in Cina un taglio dei reverse repo settimanali da parte della PBOC ha avuto un effetto impalpabile come di recente.

Ieri la giornata è stata di nuovo caratterizzata da un sentiment positivo. La serie di dati della giornata, che sarebbe culminata con il CPI USA di maggio, è partita con dati molto forti in UK sia occupazionali che di inflazione salariale, cosa che ha messo le ali ai piedi ai tassi UK e impresso pressioni rialziste a quelli EU.

in mattinata sono usciti poi la disoccupazione italiana del primo trimestre, sopra attese (dato scarsamente rilevante), e la Zew survey di giugno in Germania, pessima situazione attuale e attese in lieve recupero.

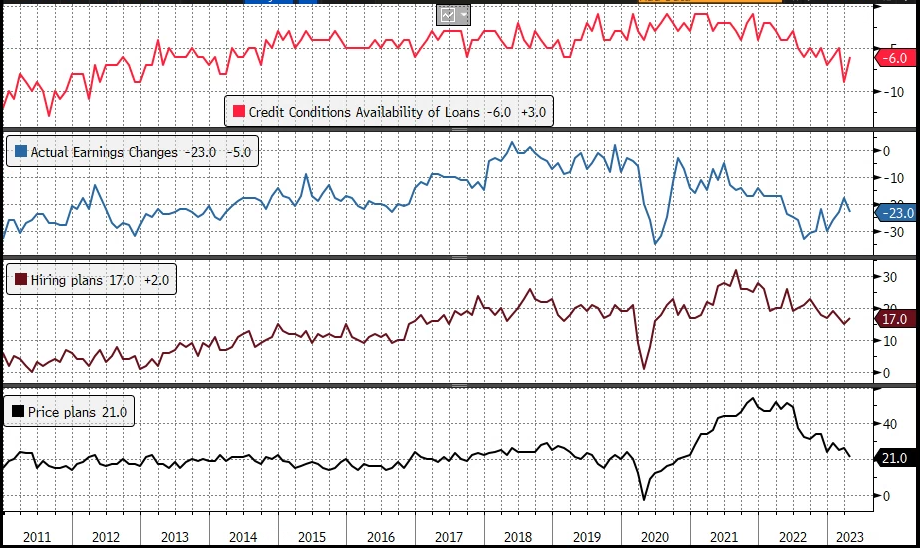

In US è uscita la fiducia delle piccole imprese di maggio, in lieve miglioramento. Tra i sottoindici recupero per disponibilità del credito ed intenzioni di assumere, e vistoso calo dei piani di alzare i prezzi, ormai normalizzati sui livelli pre covid.

E veniamo al piatto forte della giornata: il CPI di maggio è uscito grossomodo in linea con le stime, ma grazie all’effetto base (-0.9%), che dovrebbe essere bello forte anche a giugno (-1.2%), è calato vistosamente anno su anno.

Sembra un report in grado di cementare la pausa che già i mercati scontavano abbondantemente, come outcome più probabile in questo FOMC, e infatti le probabilità di un rialzo sono crollate sotto il 10% per effetto del dato.

Il dato core però continua a uscire attorno allo 0.4% mese su mese (è la terza volta di seguito e la quinta su 6, con febbraio che fu uno 0.5%). Un livello che, annualizzato, è attorno al 5%, troppo perchè la Fed si rilassi. Per la Fed però si prospetta un dilemma: grazie all’effetto base citato a giugno l’inflazione potrebbe attestarsi ben più vicina al 3% che al 4%. Come giustificare un ulteriore rialzo con tassi reali così alti (Fed Funds al 5.25% e inflazione al 3+%)?

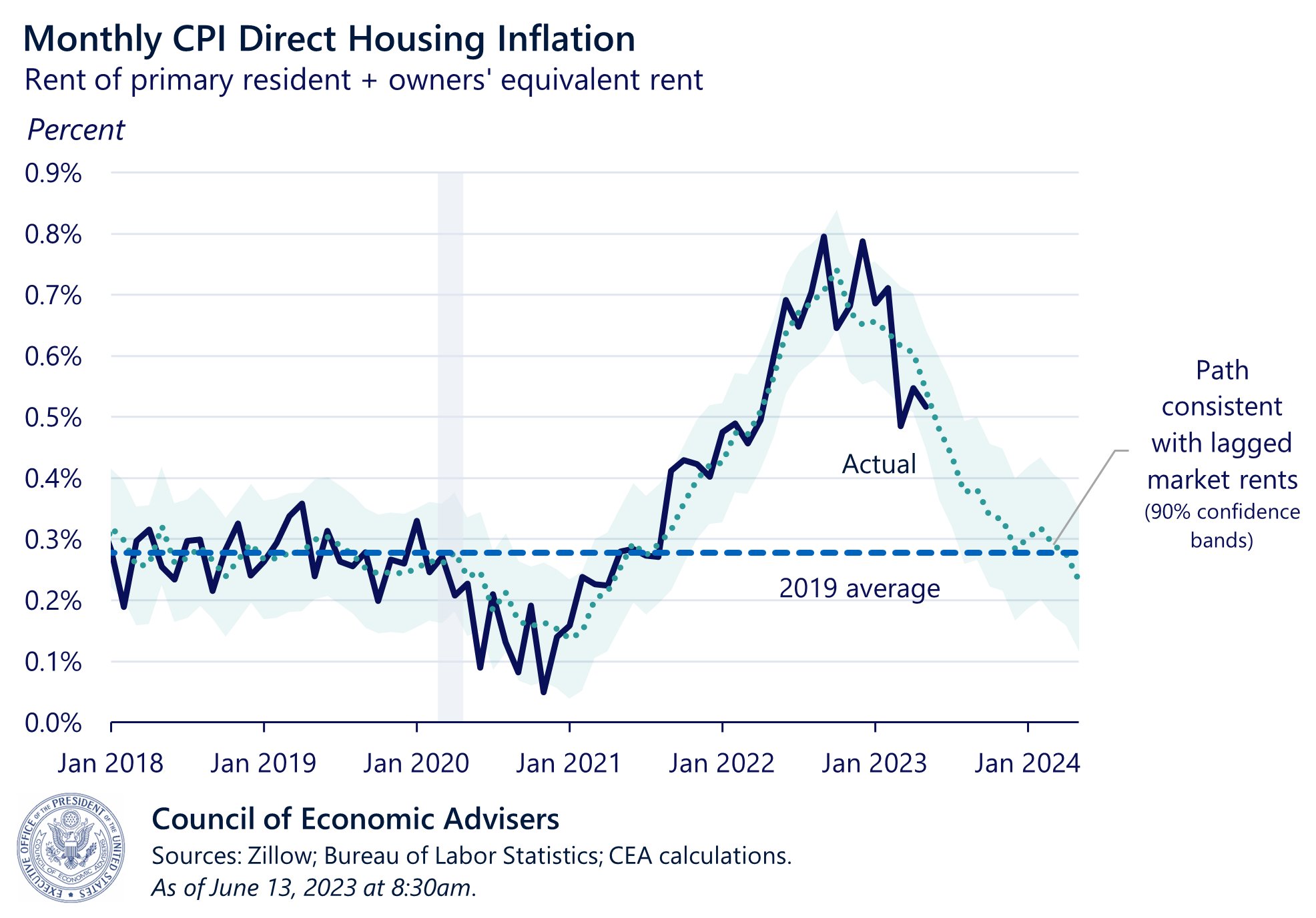

Inoltre quasi metà del CPI core mese su mese (17 bps) sono costituiti dalla componente shelter, componente che, come discusso fino alla nausea, è lagging e quindi dovrebbe calare nei prossimi mesi, sulla base dei dati di cui disponiamo (vedi grafico dell’ufficio studi della Casa Bianca)

Per cui, se non cambia qualcosa, sembra improbabile che il FOMC possa giustificare una ripresa dei rialzi quest’ estate.

L’azionario ha reagito bene al numero, mentre l’obbligazionario è inizialmente salito, ma poi il movimento non ha tenuto e i tassi sono saliti. Il mercato dei tassi scontava ancora oggi un 70% di probabilità di un rialzo dei tassi a tra giugno e luglio.

L’azionario non si è scomposto, con l’S&P al quarto rialzo consecutivo (+0.69%) e il Nasdaq 100 a outperformare (+0.79%). L’Europa aveva fatto ugualmente bene, con un +0.72%).

E veniamo brevemente ad oggi.

Il Nikkei, che ormai sa solo volare, ha messo a segno l’ennesimo record da 33 anni, ma il resto degli indici ha mostrato un clima di attesa per oggi, con solo Mumbai, Sydney e Taiwan in grado di produrre progressi marginali. Il China complex ha bellamente ignorato il taglio di 0.1% di tutti i principali lending rates operato dalla PBOC. Davvero il post covid cinese sembra uno dei più grossi flop del recente passato. Se paragonato ai mercato occidentali, è una debacle.

La seduta europea è partita con un tono robusto, gli indici solidamente al rialzo, i rendimenti in rialzo a loro volta, l’€ in recupero. La mattinata è trascorsa tranquilla, con le principali piazze a prendere ancora terreno. D’altronde l’esito del FOMC, almeno per il meeting odierno, non era granchè in discussione.

Alle 14.30 qualche numero in US. Le richieste di mutuo settimanali hanno messo a segno un bel rimbalzo (ma venivamo da 4 settimane consecutive di cali) mentre i prezzi alla produzione di maggio hanno dato nuovamente l’idea di un inflazione in ritirata.

I mercati europei hanno chiuso con buoni progressi per il terzo giorno di seguito, dopo un lungo periodo di lateralità.

I mercati europei hanno chiuso con buoni progressi per il terzo giorno di seguito, dopo un lungo periodo di lateralità.

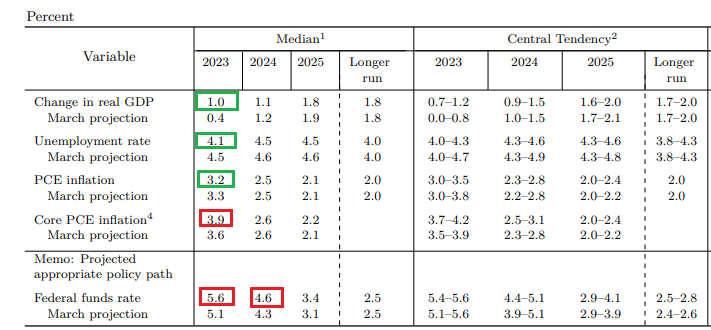

Alle 20 lo statement ( link ) ha confermato la pausa nei rialzi, allo scopo di valutare quanto fatto finora. Per il resto non contiene molte novità. Come in passato si nota che le condizioni di credito più tight avranno un peso sull’attività e l’occupazione da definire. Le sorprese vengono nelle nuove projections trimestrali

1) crescita vista molto più alta nel 2023 rispetto alle projections di marzo

2) disoccupazione vista molto più bassa a dicembre rispetto a 3 mesi fa

3) Inflazione core più alta rispetto a 3 mesi fa

4) ancora 2 rialzi previsti dalla media dei membri entro dicembre

La prima reazione del mercato è stata di giudicare nel complesso hawkish queste previsioni.

Alla conference delle 20.30 Powell ha espresso diversi concetti:

** Il voto è stato unanime, ma quasi tutti i membri si aspettano che i rialzi riprendano

** la pausa va vista nell’ambito di un processo di rallentamento del tightening, ma il prossimo meeting resta uno in cui i tassi possono essere alzati

** si vedono primi segnali di impatto sul mercato del lavoro e la pausa serve per valutare la loro consistenza.

** non ci sono sufficienti segnali di calo della core inflation, e i rischi sono al rialzo

** La Fed non fa troppo affidamento sulle sue previsioni che in passato sono state errate

** Lui non si aspetta grossi problemi per il riempimento del conto treasury, ma monitoreranno attentamente

** non prevede di tagliare i tassi per i prossimi 2 anni

** la politica fiscale intrapresa al momento è insostenibile.

In generale, il livello di hawkishness dello statement ne risulta più o meno confermato.

Il mercato ha reagito in maniera incerta. Wall Street ha tentato più volte la via del rialzo e del ribasso senza convinzione, per poi chiudere con un marginale progresso. A trainare, come di recente, il Nasdaq 100, che attira flussi con qualsiasi newsflow. Si tratta del solito tema dell’intelligenza artificiale, e della speculazione più selvaggia. Non a caso a salire sono 38 titoli sui 101 dell’indice, i primi 2 sono INTEL e NVIDIA. Per l’S&P 500 salgono 190 titoli su 503. Quindi ancora una partecipazione ridotta e ricondotta ad alcuni temi specifici.

Ho notato che oggi Tesla consolida un po’ (-0.7%): veniva da 13 rialzi consecutivi, per un totale di +41% e aveva aperto in ulteriore progresso. La sua capitalizzazione è salita, in nemmeno 3 settimane di 235 bln circa, un ammontare oltre il doppio della capitalizzazione sommata di Ford + General Motors (57+52= 109 bln) Chi compra su questi livelli non sta certo investendo, allo stesso modo chi compra Nvidia (+4.85) a 208 volte gli utili o 41 volte il fatturato.

Se nel 2021 in presenza di tassi a zero, QE e economie esplosive, lo sviluppo di bolle era da attendersi, è più strano notarlo ora, con questi tassi e quest’economia.

Sul fronte tassi, il mercato ha mantenuto un’elevata probabilità di un nuovo rialzo a luglio (62%) oppure entro settembre (78%), ma non ne vede un secondo e vede un 50+% di probabilità che venga smontato entro fine anno. Ma i tassi sulle scadenze dal 7 anni in avanti sono calati, e le curve hanno accentuato l’inversione, con lo spread 2-10 tornato a -90.

Il Dollaro ha continuato a cedere, e le commodities sono state poco toccate, con il petrolio nuovamente in calo. Vedremo domani se il mercato modificherà l’approccio.

*POWELL: FULL EFFECTS OF OUR TIGHTENTING HAVE YET TO BE FELT

*POWELL: NEARLY ALL PARTICIPANTS SEE FURTHER HIKES APPROPRIATE

*POWELL: SEE SIGNS LABOR MARKET COMING INTO BETTER BALANCE

*POWELL: INFLATION PRESSURES CONTINUE TO RUN HIGH

*POWELL: PROCESS OF GETTING TO 2% INFLATION HAS LONG WAY TO GO

*POWELL: MADE SENSE TO MODERATE HIKES AS WE GOT CLOSER TO GOAL

*POWELL SAYS PAUSE IS CONTINUATION OF MODERATING PACE OF HIKES

*POWELL: I DO EXPECT THAT JULY MEETING WILL BE `LIVE’ MEETING

*POWELL: NEED TO SEE CONTINUED HEALING IN SUPPLY SIDE FOR GOODS

*POWELL SAYS SHOULDN’T CALL JUNE PAUSE `A SKIP’

*POWELL: LABOR MARKET HAS SURPRISED W/ EXTRAORDINARY RESILIENCE

*POWELL: SEE ONLY EARLIEST SIGNS OF CORE SERVICES DISINFLATION

*POWELL: STILL THINK THAT RISKS TO INFLATION ARE TO THE UPSIDE

*POWELL:WE’VE MOVED MUCH CLOSER TO SUFFICIENTLY RESTRICTIVE RATE

*POWELL: NOT ANY CERTAINTY IN OUR PROFESSION ON LENGTH OF LAGS

*POWELL: TOO EARLY TO ASSESS FULL EXTENT OF CREDIT TIGHTENING

*POWELL: FED FORECASTS HAVE BEEN `WRONG’ ON INFLATION LAST 2 YRS

*POWELL: HAVE SEEN WAGE GROWTH MOVE DOWN, BUT ONLY GRADUALLY

*POWELL: WILL HAVE TO MAKE JUDGMENT ON INCOMING DATA, MARKETS

*POWELL: DECLINE IN PCE INFLATION IS `PRETTY SIGNIFICANT’

*POWELL:FED TO MONITOR MARKET COND CAREFULLY AS TREASURY REFILLS

*POWELL: DON’T THINK RESERVES TO BE SCARCE IN NEAR TERM OR 2023

*POWELL: SEE HOUSING PUTTING IN A BOTTOM, MOVING UP A LITTLE

*POWELL: CONTINUE TO THINK THERE IS PATH TO SOFT LANDING

*POWELL: ALLOWING INFLATION TO BE ENTRENCHED CANNOT HAPPEN

*POWELL: `TALKING ABOUT A COUPLE OF YEARS OUT’ FOR RATE CUTS

*POWELL: DO EXPECT THERE WILL BE LOSSES IN COMMERCIAL REAL EST

*POWELL: NOT SEEING THE KIND OF PROGRESS FOMC WANTS ON CORE INF

*POWELL: WE’RE ON AN UNSUSTAINABLE FISCAL PATH

Italiano

Italiano English

English