Ieri (mercoledì) Wall Street è rimbalzata, con l’S&P 500 che ha recuperato quasi interamente il calo dei primi 2 giorni della settimana, andando a sfiorare il record storico fissato venerdì sera. Ancora meglio il Nasdaq 100 (+1.85%) e l’ indice delle Magnificent 7 è salito del 3.09%, grazie agli exploit di Alphabet, Amazon, Meta e Tesla, tutte al rispettivo record storico.

Il precedente massimo di Tesla è stato a novembre 2021,oltre 3 anni fa. Da metà ottobre il titolo è salito del 93%, ma il grosso è stato fatto dalle presidenziali in poi (+67%).

I rendimenti sono moderatamente saliti, in linea con il sentiment.

Cosa è successo, per liberare l’entusiasmo? Il dato più rilevante di ieri, e della settimana, è stato il CPI USA di novembre. Questo è uscito in linea con le attese, cosa che ha sgombrato il campo da un potenziale ostacolo al sentiment, in un periodo in cui l’azionario ha ha disposizione un buon numero di motivi per salire.

A ben vedere, non è che il quadro sia favorevolissimo, sui prezzi USA. Il CPI core anno su anno si è fermato a 3.3% da 3 mesi, e il tasso a 3 mesi annualizzato è salito al 3.66%, da 1.66% che aveva marcato a luglio. In altre parole il miglioramento osservato a tra il secondo e il terzio trimestre si è fermato.

Il mercato si è apparentemente focalizzato sul fatto che la componente shelter è calata parecchio, il che lascia sperare che il suo contributo alla core si normalizzi nei prossimi mesi. E poi, le componenti che entrano nel calcolo del PCE – misura preferita dalla Fed -sono risultate benigne.

Sta di fatto che l’azionario US ha preso il CPI come un punto a favore ed ha accelerato al rialzo, anche se, come mostra l’S&P 500 equal weighted (+0.09%), il driver sono stati ancora i soliti sospetti, le big cap, col resto dell’indice a farsi trainare (Russell 2.000 Small Caps +0.48%). In altre parole, in attesa che le politiche economiche di Trump dispieghino i loro benefici, il mercato è tornato a prediligere il vecchio trade lungo Magnificent 7.

La seduta asiatica ha avuto un tono costruttivo in aggregato, con Tokyo, il China Complex, Taiwan e Seul a mostrare buoni progressi, mentre deboli sono risultati Vietnam, Sydney, Mumbai e Jakarta, ma solo l’ultima in maniera materiale.

Sydney ha accusato forse un labour market report australiano di novembre blockbuster, con 35.000 nuovi occupati vs 25.000 attesi e la disoccupazione in calo dal 4.1% al 3.9% vs attese per 4.2%. Good news, ma ostacolo all’easing monetario, con i rendimenti locali in salita a doppia cifra.

In Cina il rialzo è avvenuto al traino del settore consumi, per il circolare (ennesimo) di indiscrezioni di stimolo in arrivo. (link Chinese Consumption Stocks Surge on Policy Optimism, Vouchers)

In effetti nel corso della seduta europea sono diverse le headlines che sono venute ad anticipare novità sul fronte stimolo, giungendo a considerare che la classe proletaria guadagna troppo poco e che i fondi pubblici per l’assicurazione sanitaria saranno aumentati. Sono i soliti discorsi generici ed è per questo che in occidente non si sono viste particolari reazioni. Vedremo domattina se localmente si nota un impatto.

** CHINA WILL SMOOTHLY HIT 2024 ECONOMIC GOALS: XI – BBG

** CHINA SAYS ECONOMY WAS STABLE IN 2024: CCTV

** XI SAYS CHINA’S ECONOMY FACING A NUMBER OF CHALLENGES

** CHINA NEEDS TO COORDINATE RELATIONSHIP OF SUPPLY AND DEMAND

** CHINA TO IMPLEMENT MORE PROACTIVE MACRO POLICIES

** CHINA VOWS TO KEEP STABLE ECONOMIC GROWTH NEXT YEAR

** CHINA TO RAISE FISCAL DEFICIT RATIO IN 2025: CCTV

** CHINA SAYS NEEDS TO INCREASE FISCAL DEFICIT RATIO

** CHINA VOWS TO BOOST CONSUMPTION

** CHINA TO CUT RRR, INTEREST RATE AT APPROPRIATE TIME: CCTV

** CHINA SAYS DOMESTIC DEMAND IS INSUFFICIENT – BBG

** CHINA TO INCREASE EARNINGS OF LOWER-INCOME GROUPS

** CHINA TO RAISE FISCAL SUBSIDY FOR PUBLIC HEALTH INSURANCE

** CHINA TO RAISE BASIC PENSION PAYOUT

La seduta europea è partita con un tono guardingo, comprensibilmente, visto l’incombere del meeting ECB. La mattinata non offriva nemmeno alcunchè con cui distrarsi.in termini di dati o di news. L’azionario e i rendimenti hanno oscillato attorno alla parità e la divisa unica leggermente sopra.

Alle 14.15 la comunicazione: i tassi sono stati tagliati di altri 25 bps come da attese. Nello statement si è rimossa la notazione che i tassi devono stare su livelli restrittivi: la direzione ora sarà definita dall’outlook sull’inflazione alla luce degli sviluppi macroeconomici. E le previsioni di inflazione sono calate di uno 0.1% per 2024 e 2025, rispettivamente e a 2.4% e 2.1%,mentre il 2026 è rimasto invariato all’1.9% ed è stato introdotta la previsione per il 2027 al 2.1%. E si è ammesso che la ripresa avverrà più lentamente di quanto stimato e le previsioni di GDP hanno perso 0.4% in aggregato (0.1% nel 2024 allo 0.7%, 0.2% nel 2025 all’ 1.1% e 0.1% nel 2026 all’ 1.4%). I rischi per la crescita sono al ribasso e quelli per l’inflazione bilanciati. Sembrano ancora belli ottimisti, considerando i rischi imposti dalle politiche di Trump. La Lagarde, nella conference, non ha aggiunto molto: non ha voluto indicare qual’è il tasso neutrale ma ha dichiarato che il 3% è ancora restrittivo, lasciando intendere altri tagli in arrivo.

In generale quindi nessuna grossa sorpresa, ma tono abbastanza dovish, fiducia nel rientro dell’inflazione e dubbi sulla tenuta della crescita.

La reazione del mercato è stata controintuitiva. I rendimenti inizialmente hanno accennato a calare, scontando l’outcome dovish. Ma è durata poco e, a conference ancora in corso, i bonds hanno preso a cedere terreno aggressivamente, accumulando nel pomeriggio vistosi rialzi e allargamenti degli spreads che hanno lasciato gli operatori interdetti. Anche l’€, dopo un tentativo di calo, ha preso vigore, ma la divisa unica non ha mai trovato la convinzione a salire mostrata dai rendimenti Eurozone.

L’impressione è che i bonds eurozone, dopo il robusto rally della seconda metà di novembre, proseguito per il btp nella prima settimana di dicembre, fossero iperestesi. Le aspettative di taglio erano (e sono) aggressive (altri 4 tagli oltre a quello odierno entro giugno) e il quadro tecnico aveva un aria abbastanza toppish (nel graficoil future BTP 10 anni).

L’ECB era l’unico ostacolo che si frapponeva ad una presa di beneficio, e una volta alle spalle senza particolari sorprese dovish, le prese di beneficio sono partite, alimentate da un positioning piuttosto lungo. Che il motivo di questo storno dei bonds sia più tecnico che fondamentale, o derivante da riletture hawkish del meeting ECB, lo si capisce dal fatto che l’€ non è riuscito a mantenersi in positivo nemmeno con il supporto del violento rialzo dei rendimenti EU, e contestuale restringimento del differenziale di rendimento con gli USA:

Bisogna dire che anche l’azionario continentale ha abbastanza ignorato la reazione dei tassi, mantenendosi abbastanza in equilibrio.

In US oggi qualche dato macro c’era.

I prezzi alla produzione USA di novembre sono saliti più delle attese, con quelli core più o meno in linea (ma la revisione a ottobre porta il dato anno su anno sopra attese). Ma le categorie che entrano nel PCE di novembre sono deboli e quindi il dato è stato considerato benigno. I sussidi di disoccupazione sono saliti molto più delle attese, ma qui abbiamo il consueto problema di destagionalizzare il Ringraziamento. Quindi il mercato non ci ha guardato. Wall Street è partita con un tono moderatamente consolidativo, i rendimenti USA in moderata salita in simpatia con quelli EU.

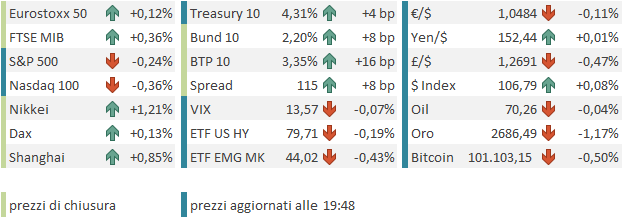

Le piazze europee chiudono con variazioni marginali, insieme con l’€, mentre i rendimenti e gli spread, come illustrato sopra, salgono un bel po’. Il comparto commodities ha accusato il connubio Dollaro forte e rendimenti in rialzo,con coerentemente i preziosi a guidare il ribasso. A 2 ore dalla chiusura Wall Street non si è ancora decisa, e oscilla poco sotto la parità.

Italiano

Italiano English

English