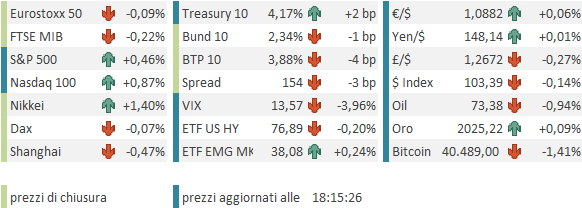

Ieri sera, Wall Street ha messo a segno un recupero nella seconda metà della seduta, chiudendo con performance significativamente positive. L’S&P 500 ha chiuso a +0.88%, un livello che dista meno di mezzo punto dai massimi storici di inizio 2022. Il Nasdaq 100 ha fatto ancora meglio prendendo l’1.47%, e marcando il nuovo massimo storico. Male le small caps del Russell 2.000, con un misero +0.55% che le lascia in calo del 5% da inizio anno, vs marginali progressi per S&P 500 e Nasdaq, e modesto calo per il Dow.

Da quanto illustrato sopra si evince quale sia stato il driver della seduta di ieri: la forza del big tech, alimentata in quest’occasione dalla trimestrale di TSMC, che ha dato supporto a Semiconduttori e in particolare Nvidia, e dall’ upgrade ad Apple da parte di Bank of America. Questa circostanza si nota anche dal fatto che l’S&P 500 equal weighted ieri ha progredito solo dello 0.55%, e sta a -2% da inizio anno. L’anno nuovo non ha per il momento stoppato il trend di performance delle big cap, anche se mi aspetto che ad un certo punto questo si arresti e si inverta.

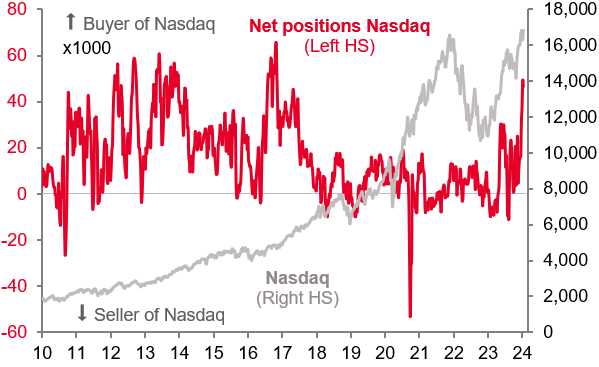

Tra l’altro, sembra che su Nasdaq e big tech i posizionamento sia bello forte, a dar credito a Societè generale che ha riportato un analisi fatta sulla base dei dati del Chicago Board of Trade in cui mostra che gli Hedge Funds hanno la posizione più lunga da 7 anni.

Anche la Fund Manager Survey di gennaio di Bank of America ha visto gli intervistati indicare che il trade più affollato è il lungo “magnificent seven”. Ovviamente questo da solo non basta a creare i presupposti per una correzione, come si nota anche dal fatto che è da aprile 2023 che il “long big tech” è il trade più affollato sulla survey.

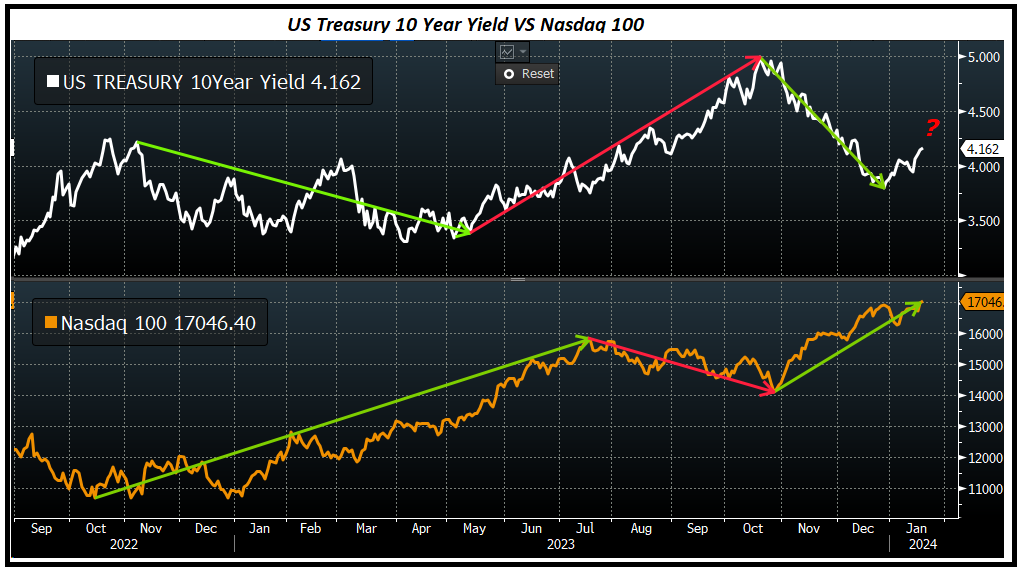

L’equity ieri ha ignorato il fatto che i rendimenti hanno continuato a salire, con il 10 anni USA + 4 bps al 4.14%. Forse perchè questo è stato più l’effetto di dati forti che di retorica Fed.

Allargando un po’ il quadro, negli ultimi 2 anni la correlazione negativa tra rendimenti e azionario ha funzionato abbastanza bene, con un piccolo “lag” del secondo, come mostra questo grafico del 10 anni treasury vs il Nasdaq 100 (ma avrebbe potuto essere anche l’S&P 500).

Si notano bene i pricing di “higher for longer” (luglio- ottobre) e “soft landing” (novembre – dicembre). Ora stiamo registrando un rimbalzo dei rendimenti: vedremo se sarà sostenibile e avrà un impatto su azionario più profondo di quello avuto in quest’inizio anno, oppure andiamo verso una rottura di questa correlazione.

La seduta asiatica ha avuto un decorso contrastato. Bene Tokyo, Taiwan, spinta da TSMC (aveva riportato ieri ma a mercati chiusi in Asia), Vietnam, Sydney, Mumbai e Seul.

Male, manco a dirlo, il China Complex, accompagnato solo da Jakarta.

L’azionario cinese continua a ignorare tutti i tentativi delle autorità di supportarlo. La news di oggi è che i brokers, quanto meno i principali, hanno vietato lo short al retail e limitato quello agli istituzionali ( link China’s Biggest Broker Curbs Short Sales After Stock Rout), un provvedimento che sa un po’ di disperazione, ma mostra anche come, al di la della soddisfazione per la crescita, il Governo voglia vedere un recupero dell’azionario. I media brulicano di indicazioni di provvedimenti, con Xinhua a riportare che si ha in programma ( finalmente ) di spingere i consumi ( link China plans to further boost consumption for economic recovery) e supportare il settore privato ( link China pledges more support for private sector ). Il problema sembra essere che i veicoli diinvestimento privati stanno avendo pesanti riscatti ( link China’s Mutual Funds Implode at Fastest Pace in Five Years as Stocks Sink ) flussi che i veicoli pubblici non riescono a ribilanciare. Speriamo che alle autorità non venga in mente di bloccare i riscatti dai fondi domiciliati internamente. Probabilmente converrebbe lorto di smettere di supportare i corsi, far fare una capitulation vera e propria al mercato, ed eventualmente aiutare il rimbalzo. Comunque l’ipervenduto sugli asset cinesi è davvero enorme.

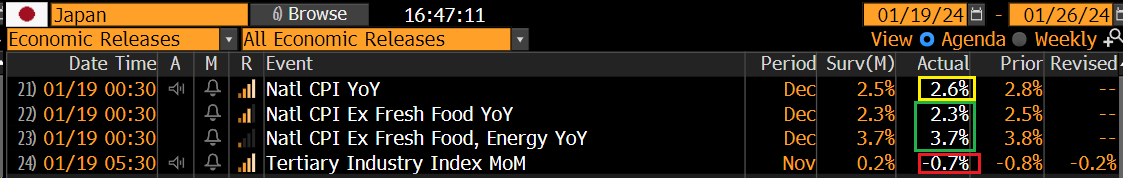

Per il resto, il CPI giapponese di dicembre ha confermato la discesa, anche se il dato headline è uscito marginalmente sopra attese.

La seduta europea è partita con un tono costruttivo, in larga parte in risposta al rally di Wall Street di ieri sera e all’ulteriore progresso dei futures stamattina.

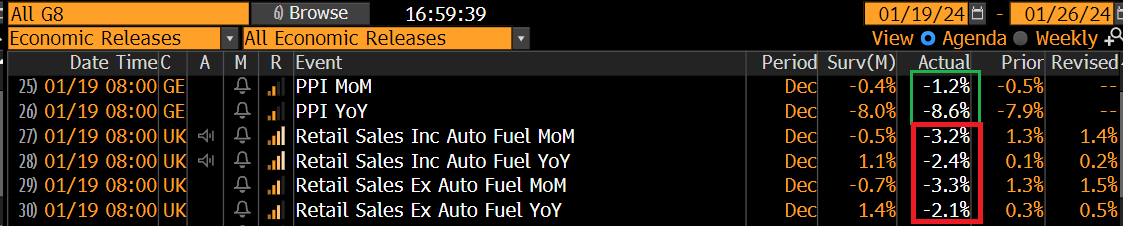

Sul fronte rendimenti abbiamo esordito con dei cali, favoriti dai dati macro usciti di primo mattino: Prezzi alla produzione tedeschi sotto attese e delle retail sales UK per dicembre letteralmente orribili e quasi difficili da spiegare considerando quello che si sapeva dello spending di dicembre (ma anche qui può esserci un problema di destagionalizzazione come per tutti i dati di quel mese).

In mattinata la forza dell’azionario si è ridotta di entità, senza un motivo preciso se non l’attesa dei dati macro USA del pomeriggio. I bonds per contro sono rimasti ben supportati.

Nel primo pomeriggio ha parlato il membro Fed Goolsbee, ma non è stato particolarmente incisivo. Stasera prendono la parola i membri Fed Daly e Barr, dopodichè inizia il periodo di blackout che precede il FOMC del 31 gennaio.

L’apertura di Wall Street è stata positiva, con il Nasdaq ancora a marcare nuovi massimi, e l’S&P 500 attirato dalla soglia che gli permetterebbe a sua volta di marcarli.

Alle 16 i dati.

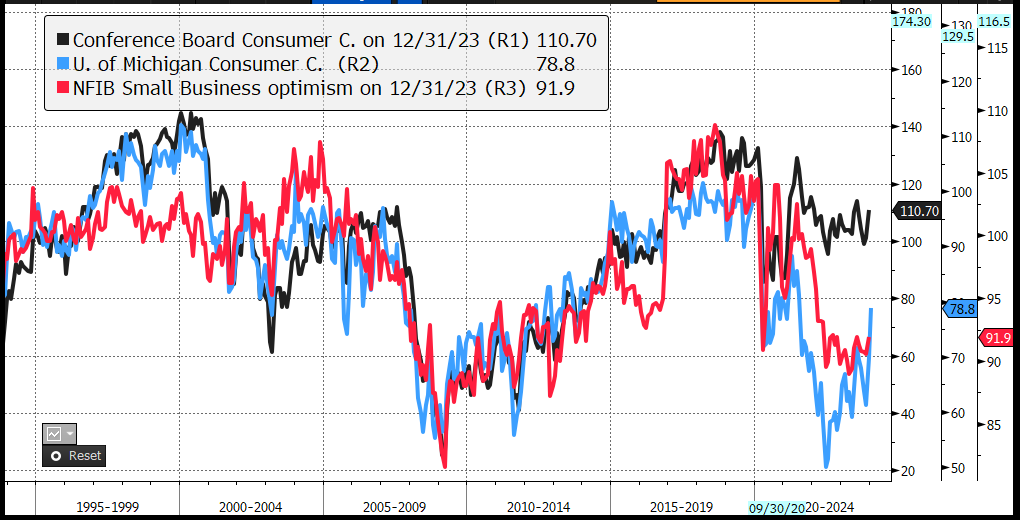

La U. of Michigan consumer confidence preliminare di gennaio è stata un trionfo, con un balzo di 9 punti, abbastanza equamente diviso tra expectations (+8.5) e current conditions (+10). Il motivo principale sembra essere un ulteriore calo delle aspettative di inflazione. Uno sguardo al grafico delle “confidences” mostra che la Michigan sta convergendo verso la consumer confidence del Conference Board, che non era mai crollata tanto.

Solo la confidence delle piccole aziende USA non è ancora riuscita ad allontanarsi dal livello a cui è crollata nel corso del 2022.

Un’altra domanda interessante è come mai a fronte di confidence così basse i consumatori USA hanno continuato a spendere così. Evidentemente il morale dei consumatori non necessariamente è connesso con la spesa, che dipende più dalle disponibilità che non dall’outlook. Se non altro gli ultimi numeri di consumi sembrano rispecchiare in parte questi progressi del morale.

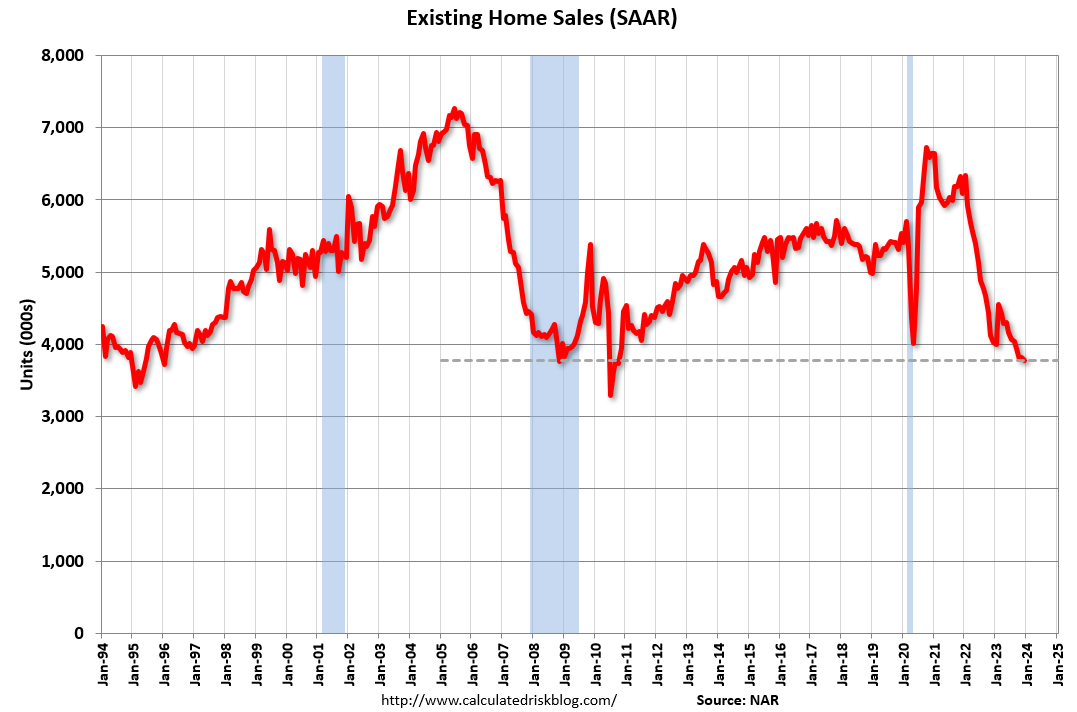

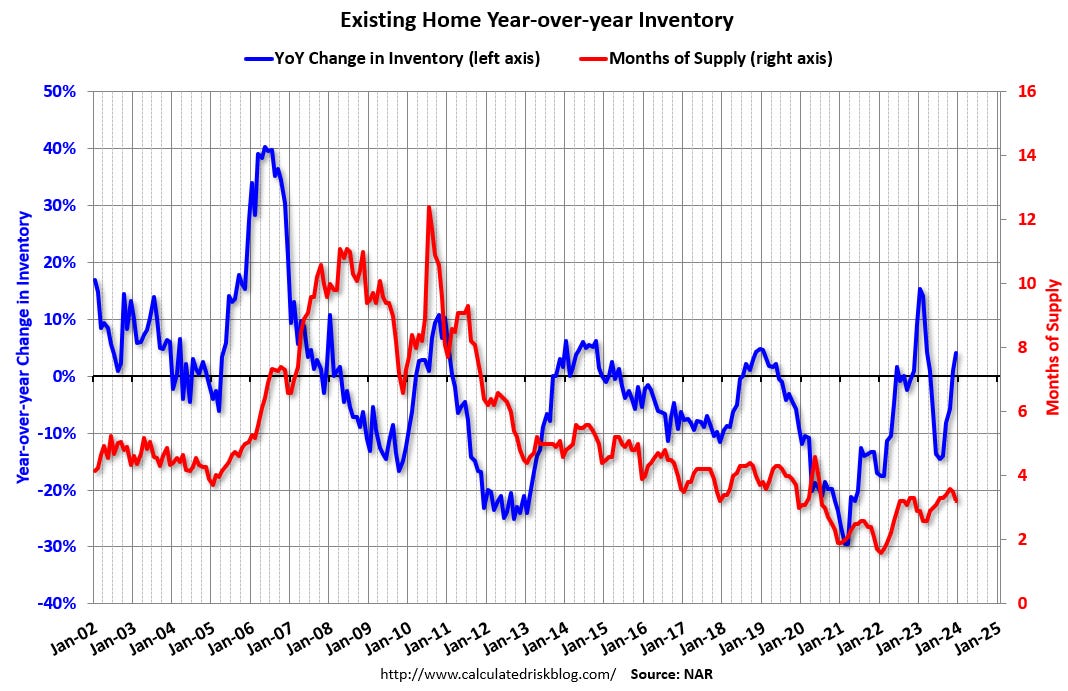

Contrariamente ai consumi, e alle vendite di case nuove, quelle di case di seconda mano hanno deluso una volta di più marcando i nuovi minimi dal 1995.

Questa debolezza come noto è principalmente dovuta alla mancanza cronica di venditori, che spinge la clientela a rivolgersi alle nuove costruzioni. Però la scorta di case in vendita, in termini di mesi di vendite sta lentamente salendo e forse questo fenomeno, che ha fornito un enorme supporto al settore costruzioni residenziali anche a fronte dell’aumento dei tassi, andrà lentamente scemando ( notare che a scavalco d’anno le scorte fanno sempre un minimo.

Sull’uscita dei numeri, Bonds ed Equity hanno temporaneamente ripiegato, per poi recuperare, con l’S&P 500 che punta decisamente ad una chiusura record. E’ da notare che questo avviene con la Fed Funds strip che sconta ancora un 50% di probabilità di un taglio al FOMC di marzo.

La chiusura europea vede i principali indici cedere frazionalmente non essendo riusciti ad approfittare del recupero degli USA, un po’ per l’arrivo della campana, un po’ per autentica sottoperformance. I rendimenti europei, dopo essere stati in calo per gran parte della seduta, chiudono poco variati, con le scadenze brevi in lieve rialzo e quelle lunghe in marginale calo. Buon restringimento dello spread. I cambi sono risultati abbastanza stabili (la sterlina un po in calo per via dei dati illustrati sopra).

Adesso abbiamo ancora i membri Fed Daly e Barr, e poi prepariamoci a festeggiare il nuovo massimo in chiusura di Wall Street, a oltre 2 anni dall’ultimo. Una volta sbrigata questa formalità, potremo dedicarci ad altro.

Italiano

Italiano English

English