Chiusure in moderato calo ieri sera (Lunedì) per Wall Street, con l’S&P 500 a -0.32% e il Nasdaq 100 a -0.17%. Bisogna escludere il Russell 2.000 da questo gruppo però. L’indice delle small cap USA ha ceduto l’1.32%. Ormai il suo lag rispetto all’indice generale da inizio anno è di 8 punti abbondanti: -4.4% vs +3.6%. L’S&P 500 equal weighted ha ceduto ieri lo 0.86% ed è tornato a sua volta negativo da inizio anno a -0.7%. In altre parole il rally di questo inizio anno continua ad essere guidato dalle grosse capitalizzazioni, e la partecipazione resta ridottissima (vedi Lampi di ieri per contesto).

Altra storia i bonds, con i rendimenti in forte rialzo per la seconda seduta di seguito. l’incremento del 10 anni treasury su 2 sedute (+28 bps) è il maggiore dal giugno 2022, quando la Fed alzò i tassi di 75 bps.

Se uno guarda alla performance di S&P e Nasdaq, sembra che i tassi abbiano completamente smesso di avere un impatto sull’azionario. Questo perchè il motivo della salita è che il quadro macro si rivela più forte delle stime, e non perchè l’inflazione sorprende in positivo. Però se si guarda all’S&P 500 equal weighted e al Russell 2.000, rispettivamente -0.95% e – 1.9% nelle ultime 2 sedute, si nota che un impatto c’è ancora. Solo che è bilanciato dal +5.2% delle magnificent 7.

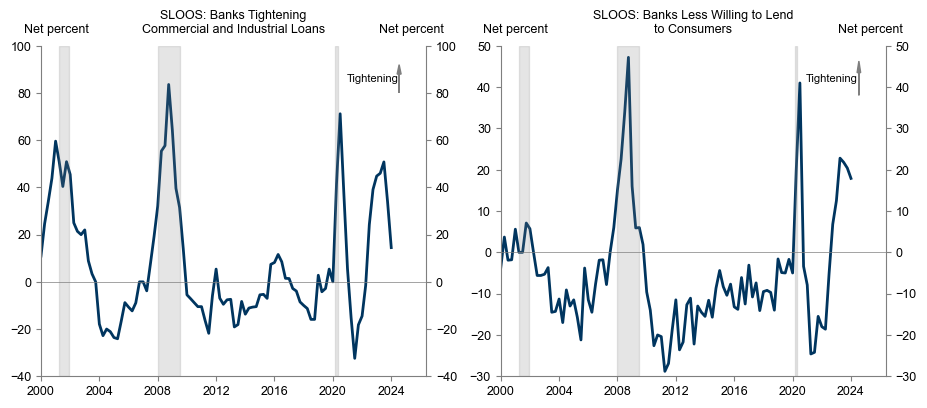

Ieri sera poi è stata pubblicata la January 2024 Senior Loan Officer Opinion Survey, relativa al quarto trimestre del 2023. I risultati sono simili alla Lending Survey ECB. Meno banche hanno inasprito i lending standards, dal 34% netto di Q3 al 15% di Q4. La percentuale netta di banche che hanno alzato gli spreads è calata a sua volta, ma è sempre abbastanza elevata (31% vs 50%). Le banche continuano a indicate il quadro macro come motivo di prudenza, e una ridotta tolleranza al rischio. Anche la domanda di loan è calata meno che a Q3, con un 25% netto di banche che la hanno indicata in calo vs un 31% di Q3. Per quanto riguarda il credito al consumo, situazione è migliorata ma meno che per i loans alle aziende.

Quindi in generale abbiamo un miglioramento delle financial conditions, anche se in assoluto i lending standards continuano a inasprirsi. La direzione ha la sua importanza, perchè magari se la forza dell’economia USA continua nel corso del trimestre, avremo il primo easing dal 2021. Certo è che questo tightening in aggregato ha avuto un impatto più ridotto che in precedenza, ulteriore dimostrazione che per il momento l’economia USA ha patito davvero poco il rialzo dei tassi.

Detto questo, secondo alcune analisi, c’è ancora tempo per attendere l’impatto dei 525 bps di rialzi fatti dalla Fed. Deutsche Bank un mese fa ha osservato che se la recessione fosse arrivata a Q4 2023 sarebbe stata una delle più vicine al primo rialzo dei tassi, battuta solo da dal ciclo dell’80, quello iniziato nel ’58, quello del ’72, e quello del ’99.

Il “baricentro” dei vari lag indicati nel grafico sopra si colloca nella seconda metà del 2024. Va detto che per il momento i dati macro non danno segnali di recessione imminente.

La seduta asiatica ha visto, infine, un exploit del China Complex, con + 3-3.5% per le “A” shares e +4-5% per Hong Kong e le “H” shares.

Cosa è successo?

Varie news hanno impattato sui mercati azionari cinesi, tutte dello stesso tono. Misure di supporto dei corsi.

** Sembra che il presidente cinese Xi abbia richiesto al regulator ( China Securities Regulatory Commission) un report sui mercati azionari, un fatto che mostra bene che tipo di priorità il governo stia dando alla questione ( link Xi to Discuss China Stocks With Regulators as Rescue Bets Build) .

** La CSRC ha emesso 10 comunicati nelle ultime 48 ore, tutte misure o ammonimento sul mercato azionario.

** Il Fondo sovrano Central Huijin Investment ha dichiarato di aver aumentato lo spazio per detenere ETF azionari e che continuerà aumentare la quota per mantenere un funzionamento efficiente dei mercati dei capitali.

** Il Governo ha promesso misure per supportare i consumi tra cui incentivi all’acquisto di auto e mobilia ( link China pledges measures to boost domestic consumption in 2024)

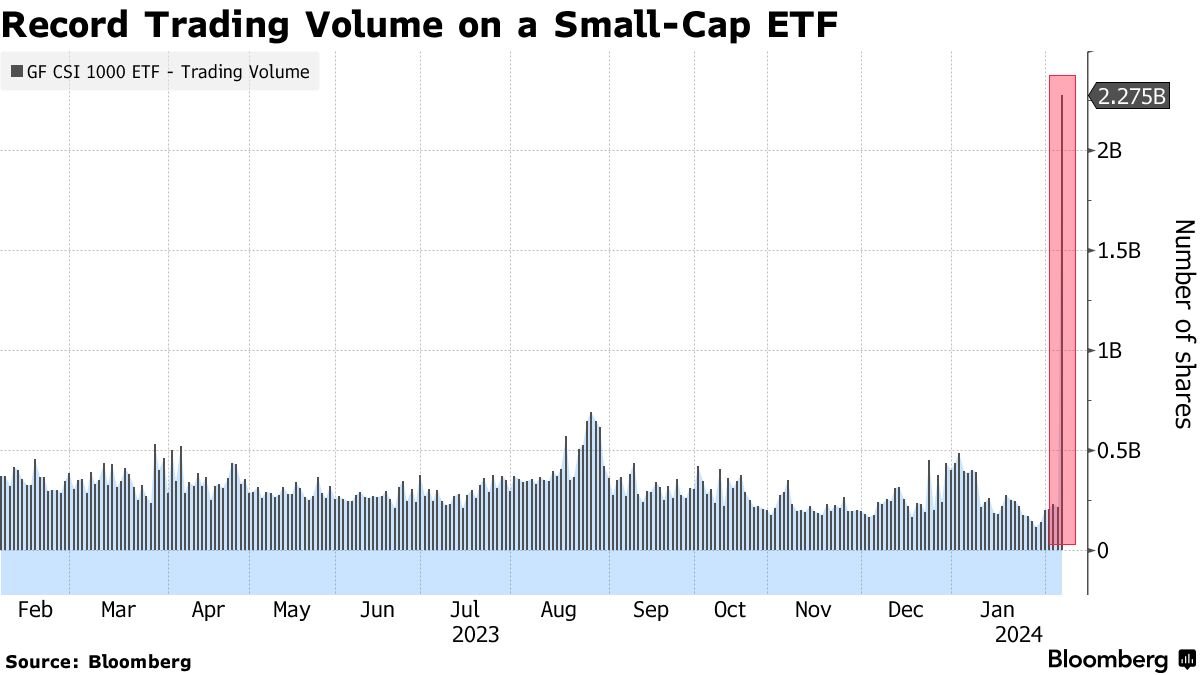

Insomma un attacco frontale, al quale i mercati hanno reagito con veemenza, anche perchè certe misure sono decisamente concrete: apparentemente il volume sugli ETF sono esplosi, eventualmente per effetto degli acquisti di una mano decisamente forte. Per esempio il trading sull’ETF che investe in CSI 1.000, l’indice USA delle Small Caps che ieri ad un tratto perdeva l’8%, oggi (+7%) ha visto scambi record, tipo 8 volte il normale.

E Bloomberg rivela che l’ammontare di trading visto a gennaio su alcuni ETF che “traccano” i principali indici ha abondantemente superato quello del luglio 2015, quando i veicoli statali cercavano di arrestare il crollo post scoppio della bolla.

Infatti Bloomberg riporta che il margin debt ha mostrato un crollo paragonabile a quel periodo, anche se qui non uscivamo da una bolla. ( link China Margin Debt Drops Most Since 2016 Amid Stock Rout )

Vedremo quanto fiato ha il rimbalzo odierno. Mi pare che le condizioni per un recupero di breve ci siano: sentiment e positioning nefasti, aumento del supporto statale, possibilità di un short squeeze. Domani gli earnings di Ali Baba potrebbero fornire un catalyst in un senso o in un altro.

Il resto degli indici ha mostrato performance assai più mediocri. Tokyo, Sydney e Seul hanno ceduto mezzo punto, mentre Taiwan, Vietnam, Mumbai e Jakarta hanno progredito moderatamente.

La Reserve Bank of Australia ha lasciato i tassi invariati ed ha comunicato che ulteriori rialzi non possono essere esclusi, anche se tutto è possibile. Moderato rialzo del Dollaro australiano e dei rendimenti in risposta.

La seduta europea è iniziata con un buon tono di fondo, eventualmente almeno in parte in risposta alla forza cinese.

Sul fronte macro, meglio delle attese le vendite al dettaglio UK di dicembre sono calate meno delle attese.

I factory orders tedeschi di dicembre hanno fatto, più che un balzo, un esplosione. Il dato anno su anno passa da -4.4% a +2.7%. Il problema di questa serie è l’estrema volatilità, e lo stesso ufficio statistico tedesco ha chiarito che a dicembre sono entrati un sacco di “big tickets” come aerei navi e treni. Secondo Destat il volume degli ordini a dicembre, depurato da questi ticket (che però ci sono) è calato del 2.2% ( link in tedesco) .

Alle 10 le aspettative di inflazione a 1 e 3 anni raccolte dall’ECB sono uscite, anche in virtù delle revisioni, sopra attese. A mio parere si tratta di indicatori di valore scarso.

Al solito il PMI construction tedesco è disastroso. In Italia le confidence sono tutte uscite in miglioramento a gennaio, ma le retail sales europee sono uscite in calo, grosso modo in linea con le attese.

La mattinata è passata con l’azionario costruttivo, i rendimenti stabili o un po’ in rialzo, e il Dollaro in consolidamento delle mosse degli ultimi 2 giorni.

Il pomeriggio non offriva dati macro in US. Wall Street è partita in modesto progresso, ma poi questo è per il momento evaporato, con il Nasdaq per una volta a zavorrare il resto, e le small caps in rimbalzo.

Poco dopo l’apertura, è rimbalzata sugli screen la notizia che a Trump è stata negata l’immunità per il reato di aver tentato di sovvertire il risultato delle elezioni 2020. All’unanimità i 3 giudici della corte d’appello hanno stabilito che il reato è tale che un Presidente non può chiedere di essere esentato dal risponderne. La sentenza è sospesa fino al 12 febbraio per dare il tempo a Trump di appellarsi alla Corte Suprema. Dovesse rimanere questo il risultato, Trump dovrà subire un processo in campagna elettorale.

L’impatto più percettibile di questa news è stato sui rendimenti, che hanno corretto un po’, eventualmente perchè Trump sembra più propenso a spendere di un altro Repubblicano sicuramente, ed eventualmente di un Democratico, sebbene questo sia opinabile. Ma forse la piccola correzione dei tassi è passata attraverso il fatto che Trump è più growth frendly.

La Fed di NY a latere del suo report su Household & Credit ( link ) ha pubblicato un blog ( link ) in cui nota che le delinquencies sugli auto loans stanno salendo rapidamente, con i dati divisi per censo e generazione. Il Blog nota che tutti i tipi di credito al consumo stanno vedendo incrementi di delinquencies.

La chiusura europea vede buoni progressi per i principali indici, con nuovi massimi per Eurostoxx 50, Dax e FTSE Mib. A trainare oggi Energy (trimestrale di BP), materials, e industrials. L’€ alla fine chiude a poca distanza dal livello di ieri, mentre i rendimenti nel pomeriggio hanno messo a segno cali in simpatia con il calo di quelli USA. Commodities in generale recupero con solo il natural gas in controtendenza.

Dopo la chiusura Eurozone, il membro Fed Mester ha dichiarato che la Fed potrà sentirsi fiduciosa nel tagliare i tassi “più avanti nell’anno”, se l’economia si muove come si aspettano. Nulla di particolarmente nuovo, e infatti finora il rimbalzo dei treasuries è rimasto più o meno inalterato.

*MESTER: EXPECT FED TO GAIN CONFIDENCE TO CUT `LATER THIS YEAR’

*MESTER: GEOPOLITICS, FINANCIAL CONDITIONS POSE RISKS TO OUTLOOK

*MESTER: POLICY IS IN A GOOD PLACE, MISTAKE TO CUT RATE TOO SOON

*MESTER: THINK HOUSEHOLD SPENDING WILL MODERATE SOMEWHAT IN 2024

*MESTER: FED COULD CUT RATES FASTER OR HOLD FOR LONGER AS NEEDED

*MESTER: POLICY WILL DEPEND ON HOW ECONOMY, RISKS EVOLVE

Wall Street al momento sembra chiusa tra le difficoltà momentanee delle magnificent 7 (-0.9%) estremamente ipercomprate (Nvidia oggi -4%, ma ancora +34% da inizio dell’anno), e il campo gravitazionale del livello di 5.000 per l’S&P 500, dove ci saranno concentrati gli strike delle call. E poi c’è NY Community Bancorp, che cede il 15%, dopo il -10% di ieri, e anche questo forse contribuisce a supportare i treasury.

Vedremo dove sarà la chiusura.

Italiano

Italiano English

English