La giornata di venerdì, parzialmente festiva in Italia e molta parte dell’Europa, è stata decisamente interessante.

Le principali news macro sono arrivate nel pomeriggio: guardiamole rapidamente.

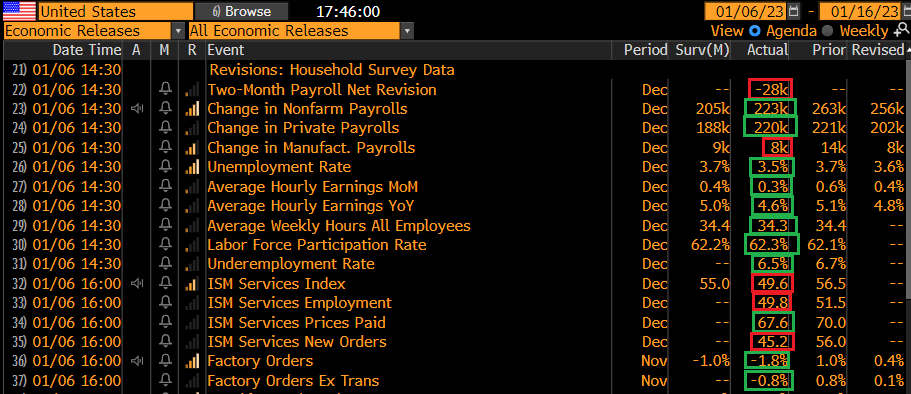

Il labour market report di dicembre in US è uscito migliore delle attese ufficiali come nuovi occupati, ma probabilmente quelle effettive erano più elevate, avendo risentito dell’ADP e dei claims i giorni scorsi. La disoccupazione è uscita bassissima, ma è un effetto del confronto tra la forza lavoro e il numero di nuovi occupati risultante dalla household survey, che, diversamente dagli ultimi mesi, in cui era stata significativamente più debole dei payrolls, ha segnalato 717.000 unità, ovvero il triplo di nuovi occupati in più rispetto ai 223.000 dell’establishment survey. Sia ore lavorate che salari orari sono usciti sotto attese (questi ultimi anche con pesante revisione al ribasso del dato di novembre) a indicare in generale un mercato del lavoro che si sta assestando, e nel particolare pressioni salariali in ritirata.

Per contro, l’ISM services di gennaio ha deliverato una clamorosa sorpresa negativa, uscendo in contrazione per la prima volta dal maggio 2020, e con un collasso dei new orders di 11 punti. Su questo report possono aver influito le tempeste di neve che hanno imperversato le scorse settimane. Ma questa non può essere l’unica spiegazione. Certo, la serie è volatile, ma va ricordato che il PMI services segnalava da mesi contrazione di attività, e il calo di venerdì potrebbe indicare in che direzione potrebbe essere eliminata questa divergenza tra PMI e ISM. Infatti se si guarda il grafico sotto, si nota che sia sul manifatturiero che sui servizi i picchi di attività sono avvenuti prima nei PMI, e dopo gli ISM si sono adeguati.

Al momento tutti i principali indici di diffusione USA segnalano contrazione, sia pure moderata nel caso degli ISM. E ricordo che la Fed è ancora nell’atto di alzare i tassi. Tra l’altro, diversamente dall’ISM manifatturiero, l’ISM servizi non è mai calato sotto 50 dal 2009 in poi, se non per 2 mesi nel 2020, durante l’esplosione del Covid (aprile e maggio 2020).

Vedremo cosa avverrà a gennaio, ma il quadro di rallentamento dell’attività negli USA è difficile da contestare sulla base dei numeri. Peccato che la Fed continui a focalizzarsi su occupazione e inflazione, ovvero variabili che seguono il ciclo e non lo precedono. Non a caso il mercato del lavoro è ancora solido, anche se non più tirato come prima, e il CPI ha fatto il massimo (per ora) a giugno 2022, ovvero 9-12 mesi dopo il picco di attività economica.

E veniamo alla reazione del mercato: i rendimenti USA sono collassati, con una tendenza delle scadenze più brevi a outperformare (2 anni -21 bps, 10 anni -16 bps). Il Dollaro ha fatto un ruzzolone. E l’azionario USA è volato, in parte perchè “liberato” dai numeri che attendeva con tanta ansia, in parte perchè il report sul mercato del lavoro non arma particolarmente la mano della Fed, mentre l’ISM lascia chiaramente intendere che alzare i tassi significativamente dai livelli attuali potrebbe essere difficile. L’S&P ha guadagnato in chiusura il 2.29%, mentre il Nasdaq 100 il 2.78%.

Ovviamente l’Asia ha assorbito il sentiment di Wall Street, con tutti i principali indici in recupero. Ottime performance per Hong Kong, HSCEI, Taiwan, Seul e Mumbai, mentre Tokyo, le “A” shares cinesi, Vietnam, Jakarta e Sydney hanno avuto comportamenti più compassati.

In Cina si moltiplicano i segnali di stimolo, e le dichiarazioni di voler sostenere la crescita economica. Sei delle principali città cinesi hanno annunciato target locali di crescita tra il 6 e il 7% ( link ). Il tema delle riaperture continua a dominare, con le autorità a dichiarare che ulteriori ondate sono improbabili.

**CHINA MULLING RECORD SPECIAL DEBT QUOTA, WIDER BUDGET DEFICIT – BBG

**CHINA MULLING NEW LOCAL SPECIAL BOND QUOTA OF UP TO 3.8T YUAN **CHINA IS SAID TO CONSIDER DEFICIT RATIO OF AROUND 3% THIS YEAR

**China to Cut Value-Added Tax Among Small Businesses Until Dec. – Statement

*China Official Says New Covid Wave During Holidays Less Likely

*CHINA OFFICIAL SEES NEW COVID WAVE DURING HOLIDAYS UNLIKELY: TV

*CHINA STATE TV CITES HEALTH OFFICIAL LIANG WANNIAN AS SAYING

L’apertura europea ha visto gli indici fare un catch up con la forza di Wall Street venerdì in serata. Sempre debole il Dollaro, mentre i tassi Eurozone hanno intrapreso un rimbalzo dai livelli dove li aveva trascinati il calo di quelli USA. Forti in generale le commodities, aiutate dal sentiment dalla debolezza del Dollaro, dalla trazione della riapertura cinese. Il petrolio è stato forse favorito dal fatto che l’asta per iniziare a ricostituire le riserve strategiche USA è terminata senza nessun’offerta accettata per questioni di prezzo o di specifiche ( US Rejects Oil Offers in First Attempt to Replenish Stockpiles link ).

Sul fronte macro, pochi numero oggi:

La produzione industriale tedesca di novembre ha deluso, anche in virtù delle revisioni a ottobre. In linea disoccupazione italiana e EU, meglio delle attese il Sentix index, che risente del recupero dei mercati eurozone.

La mattinata è trascorsa senza particolari scossoni. L’azionario si è assestato un po’ e poi ha ripreso a salire, con la sola differenza che oggi le banche sono rimaste più attardate, con anche utilities e energy, mentre a volare è stato il tech.

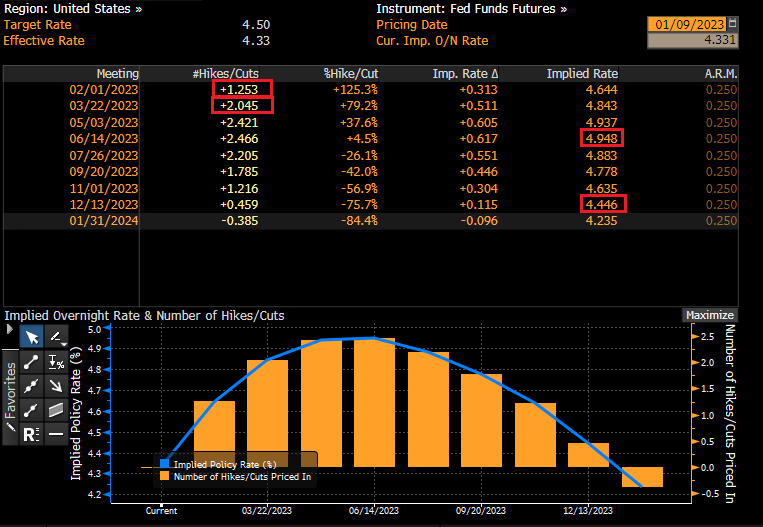

Nel pomeriggio in US non erano previsti dati. Wall Street ha aperto in rialzo e dopo qualche sussulto ha accelerato, trainata ancora dal tech e dal rimbalzo delle grosse capitalizzazioni. Un aspetto peculiare della price action del pomeriggio è stato però che i rendimenti USA, che rimbalzavano in simpatia con quelli EU, hanno invertito la marcia e hanno preso a calare. La cosa ha contagiato parzialmente i tassi EU, e offerto ulteriore carburante alle borse. Sta di fatto che alla chiusura europea, la curva USA oggi è tornata a prezzare un picco dei Fed Funds a giugno al 4.95% (quindi sotto il 5%) e 50 bps di tagli entro dicembre 2023.

Per il FOMC del primo febbraio la curva sconta con maggior probabilità 25 bps e altri 25 per marzo. In altre parole l’effetto del FOMC di dicembre e della retorica di Powell è scomparso. La cosa si fa interessante, perchè Powell deve pronunciare un discorso domani alle 15 italiane, e il mercato va incontro a quest’evento mettendo chiaramente in discussione lo scenario Fed, e con un chiaro easing delle financial conditions, proprio quello scenario contro il quale le minute FOMC mettevano in guardia. Come reagirà il Presidente Fed?

A sentire le dichiarazioni dei membri Daly e Bostic oggi, la Fed sembra un po’ più cauta, ma resta arroccata sul suo scenario di tassi sopra il 5% e fermi li per un considerevole periodo di tempo. Certo, sono curioso di sentire se Powell avrà la forza di definire robusta l’economia USA dopo l’ultima serie di dati.

*DALY: ABSOLUTELY EXPECT US ECONOMY TO CONTINUE SLOWING

*DALY: MY VIEWS ARE VERY CONSISTENT WITH SUMMARY OF ECON. PROJ.

*DALY: FED IS COMPLETELY DATA DEPENDENT; MY VIEWS COULD CHANGE

*DALY: OVERALL INF. COMING DOWN, BUT MOST IN ENERGY AND GOODS

*DALY: CORE SERVICES INF. HASN’T COME DOWN YET AS FED WOULD LIKE

*DALY: BIGGEST RISK OUT THERE WOULD BE RISE IN INF. EXPECTATIONS

*DALY: FED SHOULDN’T DECLARE VICTORY BASED ON ONE MONTH OF DATA

*DALY: SOMETHING ABOVE 5% IS ABSOLUTELY LIKELY FOR PEAK RATE

*DALY: HIKING IN MORE GRADUAL STEPS LETS FED REACT MORE NIMBLY

*DALY: HIGHER UNEMPLOYMENT RATE WILL BE A `TEMPORARY PHENOMENON’

*BOSTIC SAYS INFLATION TOO HIGH AND FED FOCUSED ON LOWERING IT

*BOSTIC: VERY HESITANT TO DECLARE VICTORY IN BID TO COOL PRICES

*BOSTIC SEES LIKELIHOOD SERVICES INFLATION WILL PROVE PERSISTENT

*BOSTIC: ECONOMY IS ROBUST, FED TRYING TO SQUEEZE EXCESS DEMAND

*BOSTIC REPEATS HE FAVORS GETTING RATES TO 5%-5.25% AND PAUSING

*BOSTIC FAVORS FED HOLDING RATES ABOVE 5% FOR `A LONG TIME’

Tra l’altro, oggi è uscita la surey delle consumer expectations della Fed di NY e le aspettative di inflazione di breve sono calate al 5% e sono ai minimi da giugno 2021 ( link ).

**NEW YORK FED: 1 YEAR INFLATION EXPECTATIONS FALL TO 5% VS 5.2% – BBG **NEW YORK FED: 1 YR INFLATION EXPECTATIONS LOWEST SINCE JULY ‘21 *NY ** FED: SAYS 3 YEAR INFLATION EXPECTATIONS UNCHANGED AT 3%

La chiusura europea vede i principali indici mettere a segno ancora ottime performance, con Milano leggermente indietro a causa della sottoperformence delle banche e Madrid al palo. Le news macro USA di venerdì e la divergenza dei tassi hanno continuato a influenzare i cambi, con l’€ ai massimi da giugno contro Dollaro, sopra 1.07. Con il rally dei tassi USA la salita dei rendimenti europei si è attenuata e anzi i rendimenti del BTP sono calati. Vi è stato l’annuncio di un btp via sindacato di collocamento a 20 anni da mettere nei prossimi giorni, e il Tesoro ha comunicato che alle prossime aste di metà mese non verranno emessi btp di scadenza superiore ai 10 anni per facilitare il piazzamento. Nel finale la forza delle commodity si è un po’ attenuata, ma gas, rame e petrolio hanno comunque chiuso forti.

Dopo la chiusura Wall Street si è un po’ assestata, vedremo dove sarà alla campana. Chiaro che Powell domani preoccupa, anche se bonds e cambio sembrano molto meno spaventati.

La settimana propone importanti appuntamenti:

Domani oltre al citato discorso di powell, abbiamo in US lo NFIB small business optimism.

Giovedì abbiamo nientemeno che il CPI USA di Dicembre, insieme a quello cinese, ai sussidi di disoccupazione settimanali

Venerdì abbiamo il trade balance cinese di dicembre, in US la U. of Michigan confidence, e l’inizio della earning season USA con JP Morgan, Citi, Bank of America, Wells Fargo, Blackrock.

Italiano

Italiano English

English