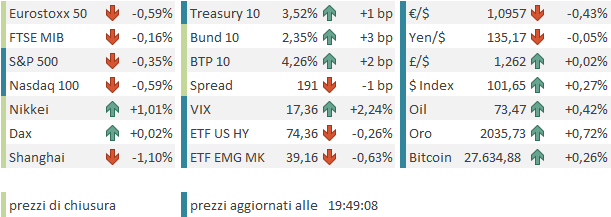

Seduta insulsa, quella di ieri (lunedì) a Wall Street, con l’S&P 500 +0.05% e il Nasdaq 100 +0.25%.

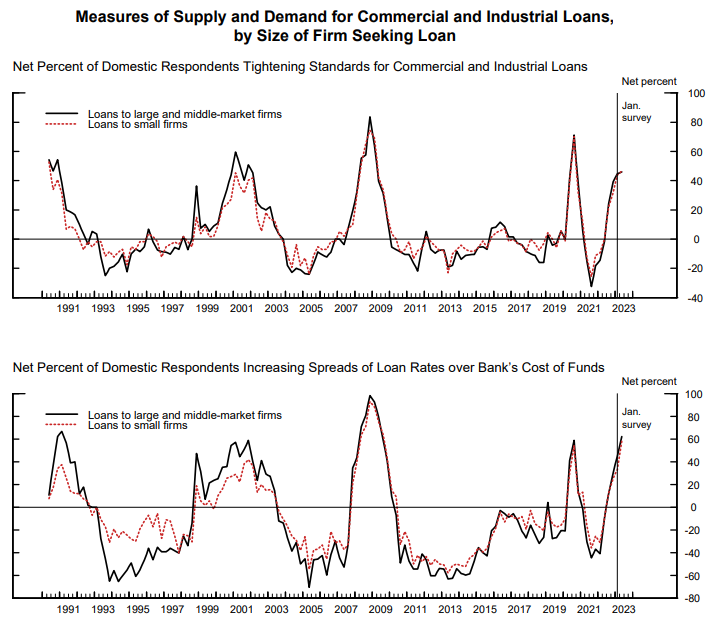

L’unico sussulto lo ha portato la pubblicazione della Senior Loan Officer Opinion Survey di aprile ( link ). Cominciamo col dire che questa survey è condotta su un campione di 65 banche USA e 19 succursali di banche estere, che la hanno ricevuta il 27 marzo e restituita entro il 7 Aprile. Quindi questa release comprende il fallimento di Silicon Valley Bank e Signature Bank, ma non First Republic che è collassata nell’ultima settimana di aprile.

Le risultanze sono tutto sommato quelle attese, nel senso che le banche hanno inasprito i lending standards (nessuno si attendeva qualcosa di diverso) sia per le aziende che per i consumatori. Apparentemente le grandi banche sono preoccupate per l’outlook economico e il deterioramento degli asset, mentre le piccole avvertono il rischio liquidità.

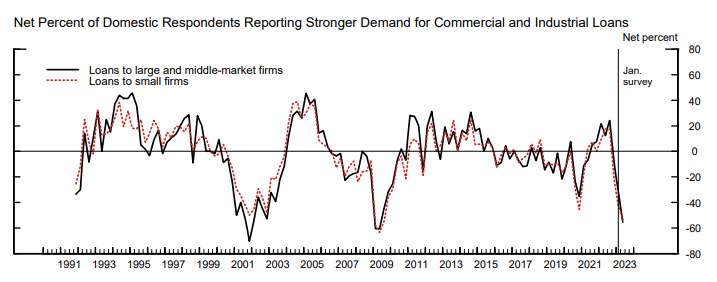

L’aspetto non dico sorprendente ma meno scontato della survey è il calo della domanda di loans, che sembra essere più robusto del tightening degli standards. La percentuale di banche che segnalano aumento della domanda di credito è ai minimi dal 2009.

Il calo della domanda può aver a che fare con diversi fattori:

1) un calo delle intenzioni di investimento (risk aversion)

2) sensibilità al rialzo dei tassi (impatto diretto della politica monetaria)

3) Calo del working capital (destocking etc)

In generale, è un segnale negativo per l’economia, di medio periodo, nel senso che normalmente occorrono trimestri perchè l’effetto si materializzi sull’economia. Però è almeno il terzo trimestre in cui i lending standards si inaspriscono per cui l’economia potrebbe iniziare a vedere l’impatto del tightening occorso nella seconda metà del 2022.

C’è anche una riflessione da fare sui fondamentali bancari. Le banche del campione hanno chiaramente evidenziato il timore di deterioramento degli asset. Ma anche il calo della domanda in questa fase è un “negative”. Infatti, come abbiamo imparato, a spese di alcune banche regionali, il lungo periodo di tassi bassi ha prodotto un accumulo di asset a rendimenti bassi sui bilanci, hedgiato solo in parte. A questi ritmi di lending, occorrerà parecchio tempo per alzare, mediante l’emissione di nuovi loans, il rendimento medio degli asset. Per contro, con la dinamica sui depositi, lo scadere dei bonds, e la salita dei tassi interbancari, il costo della raccolta continuerà a salire per le banche in assenza di un inversione di tendenza della Fed. Questo è un effetto di medio periodo che non va sottovalutato, nel momento in cui si valutano i fondamentali del settore.

In ogni caso, come detto sopra, l’impatto sul sentiment ieri è stato nullo, in quanto il succo della survey era stato ampiamente fattorizzato. Non a caso i tassi sono saliti e il Dollaro è rimasto stabile.

A guastare il sentiment della seduta asiatica stanotte è intervenuta un’altra debacle del China Complex, Con Hong Kong e “H” shares giù di oltre il 2% e i mercati locali di oltre un 1%. In questo contesto, solo Tokyo ha mostrato un rimbalzo decente, mentre+0.18% di Taiwan. il resto dei principali indici dell’area è compreso tra il – 0.17% di Sydney e il +0.18% di Taiwan.

Cosa è successo in Cina?

La bilancia commerciale di aprile ha riportato export in linea con le attese (sia pure in calo da marzo) e import debolissimo, in contrazione anno su anno.

Il risultato è un boom del surplus commerciale che però nasconde una debolezza della domanda interna davvero sospetta, anche per un solo mese, in un economia in cui dovrebbero partire i consumi. E’ un fatto che, come altrove, in Cina tirano solo i servizi, effetto della riapertura post covid. Purtroppo la domanda di beni langue. In assenza di svolte, la crescita cinese non offrirà all’economia globale il supporto che alcuni fattorizzano nelle loro previsioni, perchè anzi in assenza di domanda interna i beni prodotti troveranno facilmente sbocco all’estero, come già stanno facendo, e sottrarranno domanda più di quanto la domanda cinese aggiungerà a quella globale.

La seduta europea è iniziato con un tono tendenzialmente opaco, forse in parte effetto della debolezza cinese e delle implicazioni dei suoi dati. Stamattina non era prevista la pubblicazione di dati rilevanti. Gli indici hanno accumulato un moderato passivo in mattinata con una price action svogliata e priva di spunti. Il sentiment si è riflesso sui bonds, coi rendimenti in iniziale calo, e sull’€. Correzione anche per le commodity più cicliche.

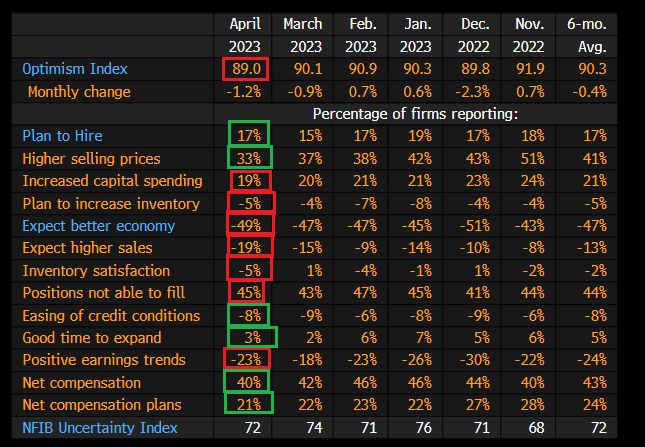

In tarda mattinata europea l’unico dati di rilievo della giornata. Lo Small Business optimism di aprile ha marcato un nuovo minimo ciclico, terminando a 89 da precedente 90.1 e vs attese per 89.7.

Tra i sottoindici, deterioramento in generale di quelli che riguardano le condizioni di business (investimenti, scorte, vendite attese, economia, earnings) e miglioramenti su occupazione e credit conditions (marginale).

Anche qui, francamente, poche sorprese. Le pressioni inflazionistiche sembrano in ulteriore diminuzione.

Wall Street nel pomeriggio ha aperto con un tono ugualmente opaco, e la stessa voglia di lavorare dell’Europa la mattina. Tra i motivi per la debolezza, l’evaporare del rimbalzo delle banche regionali, le quali, sia pure con variazioni composte, stanno cedendo oggi, dopo aver restituito ieri il rimbalzo dell’apertura. Più che la Survey Fed illustrata sopra, che comunque come già detto non comprende gli ultimi sviluppi, sembra pesare l’assenza di nuove misure per proteggere i depositi, che erano state ventilate nella fase di massima volatilità. Sul tema si è pronunciato oggi il membro Fed Williams, con un discreto ottimismo (*WILLIAMS: ACUTE PHASE OF BANK STRESS SEEN IN MARCH IS BEHIND US) . La ritengo un affermazione rischiosa, ma sembra nello stile Fed, visto come Powell ha iniziato la conference mercoledì scorso. Williams ha poi confermato il cauto ottimismo dell’ultimo FOMC, insieme col nuovo approccio “data dependant meeting by meeting”

*FED’S WILLIAMS SEES MODEST US ECONOMIC GROWTH THIS YEAR

*FED’S WILLIAMS SAYS WILL MONITOR THE `TOTALITY OF THE DATA’

*WILLIAMS: INFLATION IS TOO HIGH

*WILLIAMS: FED NEEDS TO BE DATA DEPENDENT AHEAD OF JUNE MEETING

*WILLIAMS: IF ADDITIONAL HIKES APPROPRIATE, ‘WE’LL DO THAT’

*WILLIAMS: RATE DECISION TO BE MADE ON MEETING-BY-MEETING BASIS

*WILLIAMS: DO NOT SEE ANY REASON TO CUT RATES THIS YEAR

*WILLIAMS:SEE RISKS TO INFLATION, EMPLOYMENT OUTLOOK AS BALANCED

*WILLIAMS: SEEING SIGNS OF FURTHER TIGHTENING OF CREDIT

*WILLIAMS: EXPECT CREDIT CONTRACTION WILL AFFECT ECONOMIC GROWTH

*WILLIAMS: IMPACT FROM TIGHTER CREDIT CONDITIONS UNCERTAIN

*WILLIAMS: FED IS VERY FOCUSED ON COMMERCIAL REAL ESTATE RISKS

*WILLIAMS: NOTHING FED CAN DO TO MITIGATE EFFECT OF DEBT DEFAULT

E poi c’è il problema del debt ceiling che oggi vede avvenire l’incontro tra Biden e il portavoce dei Repubblicani alla Camera McCarty sul tema. La Yellen ha ritenuto di far pressione ribadendo che le risorse potrebbero finire dal primi giugno in poi. Difficile che stasera emerga una soluzione, ma dai toni capiremo quanto è violento lo scontro.

La chiusura europea vede perdite moderate per gli indici (il Dax è flat) con energy e real estate a zavorrare insieme coi consumers, mentre communication services e health care sono in positivo. I rendimenti nel corso della seduta hanno invertito la marcia. D’altronde domani c’è il CPI USA di aprile. Peraltro, un asta 3 anni treasury piuttosto forte ha fatto riassorbire il rialzo di quelli USA. Wall Street cede moderatamente con una price action sonnolenta. Vedremo dove sarà la chiusura.

Italiano

Italiano English

English