NB: Lampi domani salta un giorno e torna venerdi

Apertura di giornata cauta in Asia, con Shanghai, Taiwan e Seul ancora chiuse per festività. Se Tokyo è stata tenuta al palo da incertezza politica e debolezza del $, Hong Kong e HSCEI hanno continuato a costruire sul balzo di ieri seguito al taglio della riserva obbligatoria alle banche cinesi da parte della PBOC. Sydney per contro ha continuato a correggere, mostrando una strana indifferenza ai fasti cinesi.

Con l’apertura europea il tono da cauto è diventato negativo, a causa di allcuni driver specifici, alcuni dei quali peraltro non sono particolarmente nuovi:

1) La comparsa sul sito del SSM dell’atteso documento sul trattamento futuro delle sofferenze bancarie. In mattinata c’era stata un po’ di confusione sulla retroattività dei nuovi principi (non dovrebbero esserlo). Poi il focus è passato sulla verifica ECB al momento dell’entrata in vigore. I contenuti erano in gran parte già noti ieri, ma è un fatto l’Eurostoxx banks è partito pesante e non si è più guardato indietro

2) la situazione in Catalonia non accenna a calmarsi (non che ci fosse granchè da illudersi, a mio modo di vedere). Oggi El Pais riporta che il parlamento Catalano potrebbe dichiarare l’indipendenza lunedi prossimo, e c’è una conferenza stampa convocata per stasera alle 21. In caso di dichiarazione di indipendenza, il Governo spagnolo potrebbe far scattare l’articolo 155 della Costituzione, sospendere l’autonomia della regione e indire elezioni regionali, scatenando ulteriori reazioni.

3) Infine, l’€ ha continuato a rimbalzare moderatamente in mattinata, complice un rientro delle aspettative di elezione di Warsh alla Fed, e ha sfiorato 1.18 vs $. Al momento è Powell in pole position apparentemente.

Tra gli indici europei, in controtendenza il Dax, che i) ha dentro poche banche e ìì) ieri era chiuso per festività e aveva un moderato catch up da fare.

Naturalmente la risk aversion ha offerto supporto ai bonds core e messo pressione agli spreads periferici e a quello spagnolo in particolare.

Sul fronte macro, i PMI eurozone servizi e composite di settembre hanno mostrato poche sorprese, con il PMI aggregato servizi rivisto marginalmente al rialzo. Ironicamente, tra i dati non noti 2 settimane fa, il dato spagnolo servizi ha sorpreso al rialzo (56.7 da 56 vs 55.5 atteso) mentre quello italiano ha sorpreso in negativo (53.2 da 55.1 e vs attese per 55), producendo un calo del dato composite (54.3 da 55.8). Deludenti anche le retail sales di agosto.

Altra musica in US, dove i dati continuano a indicare una robusta accelerazione dell’attività economica.

** l’ADP survey di settembre è uscita a 135.000 nuovi occupati da precedenti 228.000 ed in linea con le attese che avevano fatturizzato un calo a causa degli uragani.

** La revisione del PMI services ha lievemente ritoccato al rialzo il dato, che ora perde solo 0.7 da agosto

** ma lo shock lo ha prodotto l’ISM non manufacturing, survey assai più seguita del PMi in US, che ha segnato il massimo da Agosto 2005 (59.8 da prec 55.3 e vs attese per 55.5). Va rilevato che il sottoindice supplier deliveries (consegne), che, salendo di 7.5 punti, ha fornito un importante contributo al rialzo, è chiaramente influenzato dagli uragani. Detto questo, la forza è assai evidente negli altri sottoindici (new orders 63, business activity 61) e quindi il dato non puo’ assolutamente essere derubricato a distorsione. Inoltre, sembra evidente dai dati che l’economia è stata in grado di assorbire interamente l’impatto sul business delle tempeste, oppure la ricostruzione è iniziata a tempo di record.

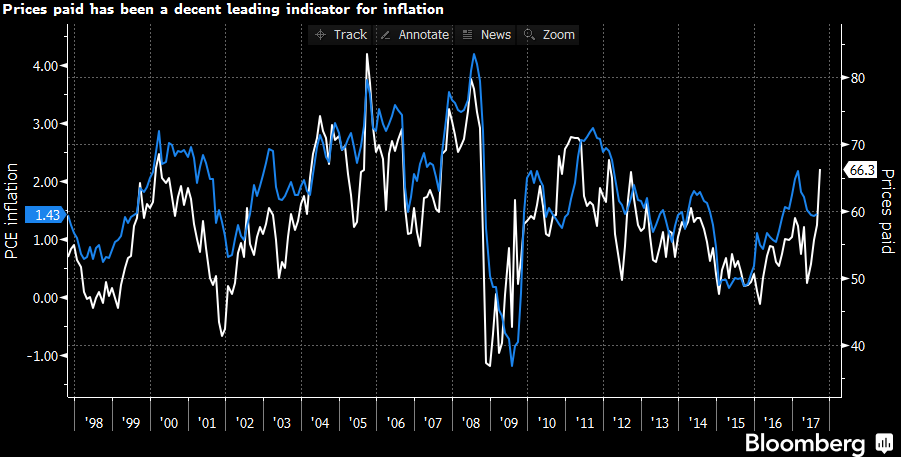

L’effetto uragani si è fatto forse notare anche sul sottoindice dei prezzi pagati, che è salito di ben 6 punti a 66.3. Peraltro, la progressione di questo sottoindice dal minimo di marzo (49.5) è stata costante (52.1, 55.7, 57.9, 66.3). Non si può certo ridurre il tutto a un fenomeno climatico. Cameron Crise di Bloomberg è andato oltre, e ha evidenziato una robusta relazione tra il sottoindice dei prezzi pagati dell’ISM non manufacturing e i servizi (grafico) che lascia intendere che il PCE dovrebbe risalire a breve.

** In aggiunta a queste news positive, anche le vendite d’auto di settembre, uscite ieri, hanno demolito le stime (18.5 mln pezzi annualizzati da 16 e vs attese per 17.1). Anche qui l’effetto sostituzione di veicoli distrutti negli uragani è evidente, ma comunque il dato è forte.

Non che i mercati si siano fatti impressionare più di tanto da questa messe. I treasury hanno invertito la marcia ma a fine giornata i rialzi dei rendimenti sono da microscopio. E’ il dollaro ha reagito di conseguenza, rimbalzando debolmente, ma rimanendo marginalmente negativo per la giornata. Al momento il focus sembra solidamente sul futuro Presidente FED, a proposito del quale il mercato segue ogni possibile indiscrezione, dimenticando che entro 6 mesi verranno sostituiti altri 4 membri. E poi c’è il discorso fiscale.

Wall Street sembra intenzionata a mettere giù l’ennesimo record storico di questo periodo alla “Bubka” (mitico astista russo che, pur avendo un potenziale di decine di centimentri, migliorava il record mondiale di un centimetro al meeting, vincendo regolarmente una BMW nuova per il record). Dubito che l’S&P 500 abbia ancora il potenziale di Bubka agli esordi, ma non da alcun segnale di essere vicino al tramonto per ora.

La seduta Europea si è cosi chiusa con un modesto calo per l’Eurostoxx, chiusure assai più pesanti per FTSEMib e soprattutto Ibex (-2.7%), tassi core in moderato calo ma lontani dai minimi di seduta, e spreads in allargamento. In attesa della conferenza stampa in Catalonia.

Italiano

Italiano English

English