Ieri sera ( mercoledì ) l’azionario americano ha accolto con gioia l’outcome dovish del FOMC di marzo. Il ragionamento di Wall Street è sembrato essere: “l’inflazione sorprende al rialzo da inizio anno, l’economia tira, il petrolio sale, i risk asset volano e tu, Fed, dici che vuoi tagliare i tassi 3 volte nel 2024, con le Presidenziali di mezzo? Contenta tu, figurati io….”.

Così l’S&P 500 è salito dello 0.89% e il Nasdaq 100 dell’1.15%. Ancora più felici dell’outcome dovish le small caps del Russell 2.000, su dell 1.92%. Come nelle precedenti occasioni in cui il mercato si trovava al cospetto di un evento “market mover”, la volatilità ieri è crollata per lo smontamento o la scadenza degli hedging messi in piedi per l’occasione. Il Vix ha perso 5.6% toccando minimo da metà febbraio.

Arzilli anche i bonds, con la curva che ha inscenato un bull steepening, il 2 anni in calo di 8 bps a 4.60% e il 10 anni solo di 2 al 4.27%. Il mercato è diventato più dovish della Fed, andando a scontare una moderata probabilità che i tagli siano 4 nel 2024.

Ricapitoliamo un attimo quali sono gli elementi dovish del FOMC di ieri:

1) La Dot Plot, rappresentativa del consenso dei membri, ha confermato 3 tagli per il 2024, nonostante le sorprese al rialzo su inflazione in gennaio e febbraio e i conseguenti upgrade alle stime FED, nonchè il ritocco alle stime di crescita. Niente male per una Fed che si è definita, e continua a definirsi “data dependant”

2) Powell ha definito l’ “inflation story essentially the same”, derubricando le citate sorprese a distorsioni stagionali.

3) Powell ha dichiarato che il rallentamento del ritmo di riduzione del bilancio Fed potrebbe arrivare “abbastanza presto”

L’azionario ha visto questo outcome come un semaforo verde per il rally, e l’obbligazionaio si è sentito incoraggiato a scontare uno scenario più dovish.

Quanto andrà avanti quest’ “effetto FOMC”?

Come ribadito più volte, mi sono convinto che il trend dell’azionario sia al rialzo e che un top sia lontano ancora trimestri, se non anni. Detto questo nel breve l’ottimismo e alle stelle, le performance sono stellari, e soprattutto, non si vede cosa possa fermare il rally. Di solito quando i motivi di cautela si esauriscono, e anche gli ultimi vanno lunghi, è li che si verificano le correzioni. Vedremo.

Per quanto riguarda i bonds, sembra improbabile che l’inflazione, con un economia forte, aziende che macinano utili e uno stimolo fiscale sempre robusto, possa rientrare docilmente al target. Ora, normalmente, quadri sull’azionario come quello attuale, caratterizzati da indici che mantengono livelli di ipercomprato elevati molto a lungo, sottendono forte crescita degli utili, e quindi un economia resiliente. Risultano quindi in contrasto con attese di inflazione in calo, e bonds particolarmente forti.

Per questo motivo temo che l’euforia per la Fed accomodante durerà poco. A meno che crescita e/o inflazione non diano seri segnali di rallentamento. Su quest’ultimo tema Deutsche Bank ha notato che perchè la previsione Fed di un PCE core a 2.6% a fine 2024 sia verificata, il PCE mensile deve uscire, da febbraio in avanti, in media allo 0.19% fino a dicembre, in pratica in linea col target Fed. Le attese per quello di febbraio, in uscita il 29 di marzo, sono per uno 0.3%.

Dopo la chiusura, il sentiment è stato ulteriormente eccitato dalla trimestrale di Micron, che ha visto l’azienda tornare a produrre utili, battendo il consenso grazie alla domanda per AI ( link ). Il balzo del 15% del titolo in aftermarket è riverberato sui futures e oggi sul settore, fin dalla seduta asiatica. Infatti, le principali piazze dell’area oggi mettono a segno progressi, in alcuni casi superiori al 2%, come Taiwan e Seul, le più legate al tema dei semiconduttori, e il Nikkei, mentre Hong Kong e HSCEI si fermano poco sotto. Robusti anche i progressi per Mumbai, Vietnam, e Sydney, mentre Jakarta, Shenzen e Shanghai restano vicine alla parità, le ultime 2 in marginale calo.

Su fonte macro, stamattina in Asia era prevista la pubblicazione dei PMI flash di Marzo, e il quadro appare nuovamente costruttivo.

In Australia, il manifatturiero ha rallentato, ma non a sufficienza da impedire che la forza dei servizi portasse il composite a salire marginalmente. Viceversa, in India è stata una nuova accelerazione del manifatturiero a far salire il composite, nonostante un lieve rallentamento dei servizi. Ma in India l’attività resta in generale robustissima. Infine in Giappone i servizi hanno accelerato e il manifatturiero ha ridotto il ritmo di decellerazione, cosicchè il composite ora segnala una crescita dell’attività non più marginale, ma moderata. Si tratta del terzo mese di crescita consecutivo e l’indice è ai massimi da agosto. Da notare che i sottoindici dei prezzi hanno accelerato, marcando il massimo da 5 mesi. Il contributo è venuto dal settore servizi.

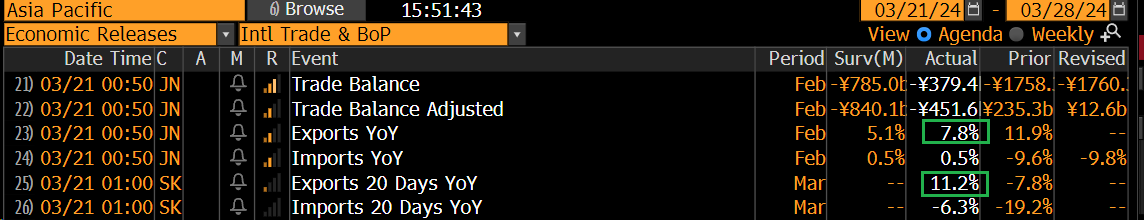

PMI a parte, buoni dati anche per il trade, con le esportazioni in Giappone febbraio e in Corea per i primi 20 giorni di marzo piuttosto brillanti.

Si tratta di 2 export powerhouses, per cui i report costituiscono buone misure dello stato della domanda globale. Naturalmente i semiconduttori la hanno fatta da padrone nell’export coreano, con un + 46% anno su anno ( link South Korea Early Export Data Show Growth Momentum Continues).

In Cina in compenso un immobiliare ha fatto default su un bond ( link ). La cosa non ha impensierito troppo le “H” shares come si vede, il che forse vuole dire che hanno metabolizzato queste news. Bloomberg ( link ), citando un intervista del Shanghai Securities News ad un analista di Citic, ha riportato che le autorità, dopo l’inizio 2024 “brillante” dell’economia, hanno intrapreso un periodo di osservazione degli effetti delle misure varate, e non dovrebbero erogare altro easing monetario nel secondo trimestre.

L’apertura europea ha immediatamente fattorizzato il balzo di Wall Street ieri sera, con tutti i principali indici a mostrare buoni guadagni. Il tempo dei primi scambi, e sono iniziate le pubblicazioni del PMI flash. E qui il quadro è assai più variegato.

Cominciando dalla Francia, abbiamo rallentamento su tuta la linea. Solo le aspettative a 12 mesi delle aziende hanno continuato a salire terminando ai massimi da 12 mesi. Il deterioramento è dovuto ad un calo dei new orders, che ha prodotto anche a un calo dei backlogs ovvero delle riserve di ordini da mettere in opera.

In Germania un nuovo deterioramento, su livelli orribili, del manifatturiero è stato più che bilanciato da una quasi stabilizzazione nell’attività dei servizi, con il composite che riduce il ritmo di contrazione. Non è facile mettere insieme questo report con il Dax che fa record giornalieri. Forse ha ragione Donovan di UBS che dice che ormai alle survey risponde solo chi è scontento.

A livello Eurozone aggregato, il calo del manifatturiero si nota, ma è minore, a indicare che nel resto d’Eurozona il manifatturiero si è espanso, una circostanza confermata da S&P Global nella nota. Gli aumenti dei prezzi si sono attenuati, ma restano storicamente elevati come ritmo. Le attese a 12 mesi sono migliorate per il sesto mese di seguito. Ottimismo quindi tra le aziende EU.

Peraltro, ad accentuare gli effetti della dovishness di Powell di ieri, è intervenuta la Swiss National Bank, che ha tagliato a sorpresa i tassi di 25 bps, all’1.5%. Solo 4 delle 24 case interpellate si aspettava una mossa del genere. Secondo la SNB la battaglia con l’inflazione è vinta, e quindi ci stava un adeguamento. Faranno un reassessment tra 3 mesi.

*SWISS NATIONAL BANK: FIGHT AGAINST INFLATION HAS BEEN EFFECTIVE

*SNB: EASING ENSURES MONETARY CONDITIONS REMAIN APPROPRIATE

*SNB: GLOBAL ECONOMIC GROWTH TO REMAIN MODERATE COMING QUARTERS

*SNB’S JORDAN: OUR INFLATION FORECAST IS SUBSTANTIALLY LOWER

*SNB’S JORDAN: WE DON’T GIVE FORWARD GUIDANCE ON FUTURE MOVES

*SNB’S JORDAN: WE DECIDE INDEPENDENTLY OF OTHER CENTRAL BANKS

*SNB’S JORDAN: MAIN DRIVER OF INFLATION NOW IS DOMESTIC SERVICES

*SNB’S JORDAN: SWISS WAGE DEALS IN LINE WITH PRICE STABILITY

Ovviamente i rendimenti Eurozone e US hanno subito pressioni al ribasso da questa sorpresa, che ha comprensibilmente depresso il Franco, ed eventualmente anche un po’ l’€ attraverso i cross.

Dulcis in fundo, anche la Bank of England, pur non modificando i tassi, ha mostrato un atteggiamento dovish. La stance si è manifestata principalmente nel fatto che i 2 dissenters che fino allo scorso meeting premevano per alzare i tassi, si sono adeguati alla maggioranza, mentre è rimasto un dissenter che voleva tagliarli. Il Governatore Bailey ha detto che ancora non è tempo di tagliare, ma i commenti sono stati nel complesso ottimisti. Questo ha aggiunto la Sterlina tra il novero delle divise calanti e dato una bella scossa ai tassi UK.

*BOE’S HASKEL AND MANN DROP VOTES FOR HIGHER INTEREST RATES

*FIRST TIME SINCE SEP 2021 THAT NO BOE MEMBER VOTED FOR HIKE

*BOE’S BAILEY SAYS `NOT YET AT THE POINT’ TO CUT RATES

*BOE’S BAILEY: NEED TO BE SURE INFLATION HITS 2% AND STAYS THERE

*BOE SAYS KEY INDICATORS OF INFLATION PERSISTENCE STILL ELEVATED

*BOE’S BAILEY: `FURTHER ENCOURAGING SIGNS’ INFLATION COMING DOWN

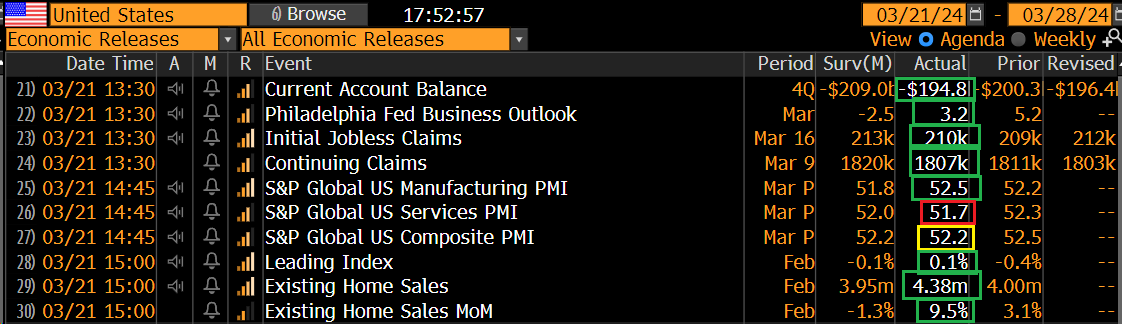

In US erano previsti un po’ di numeri nel pomeriggio. Cominciando col il current account Q4, il deficit è calato, ma il dato è ormai storia alla fine del Q1 2024. Il Philly Fed ha confermato per il secondo mese un valore positivo di poco. Nel dettaglio si notano i new orders passti in positivo.

I Jobless Claims sono usciti grosso modo in linea con le attese, e in generale bassi. Poco da vedere qui. I PMI flash vedono poche variazioni, con un marginale calo dell’attività causato dal settore servizi. Dopo il FOMC dovish di ieri, vale la pena di dare uno sguardo ai sottoindici dei prezzi. Questi hanno mostrato una marginale accelerazione.

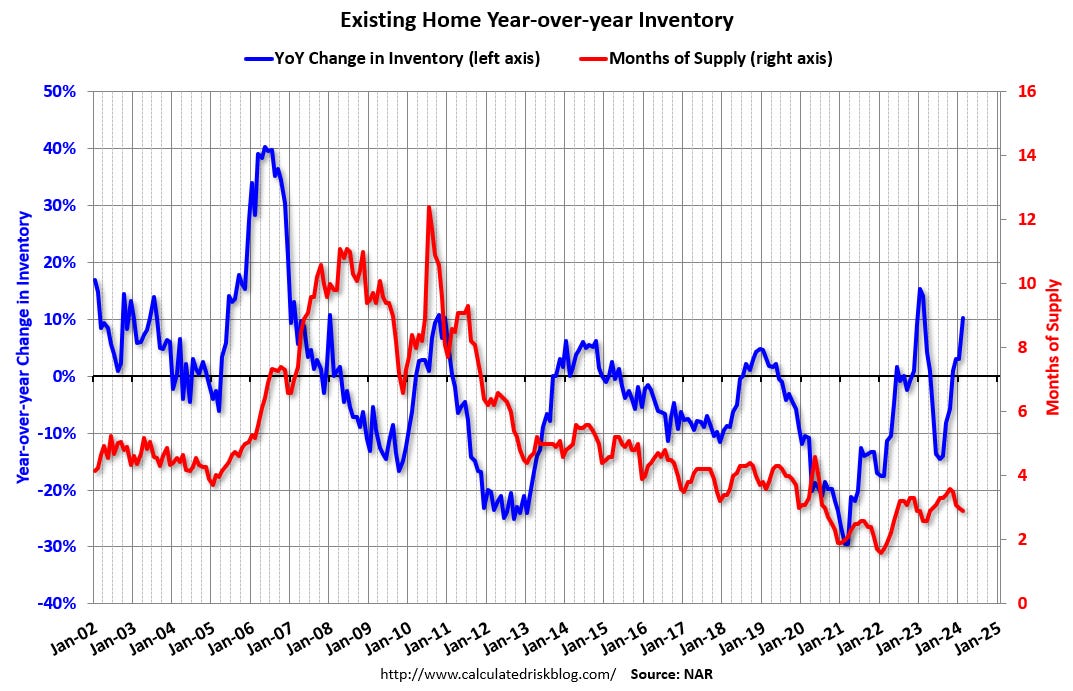

Infine, le vendite di case esistenti hanno fatto un balzo inatteso. Il merito sembra essere nell’aumento delle scorte di case in vendita, che ha offerto ai compratori materia su cui mettere le mani. I prezzi sono saliti di 0.5% sul mese. Come si nota dal grafico di Calculated Risk, il monte case in vendita sta salendo rapidamente, e le scorte in termini di mesi sono calate solo perchè le vendite sono salite del 10% da Dicembre. Chissà che il mercato delle case esistenti non si stia un po’ sbloccando dall’impasse in cui lo ha gettato la salita dei mutui, rendendo poco conveniente vendere la casa, e rimborsare il mutuo vecchio, per cercarne una nuova, finanziata a tassi più alti.

Wall Street era ancora sotto l’influsso del FOMC di ieri (e della trimestrale di Micron) e ha preso ancora la via del rialzo. I Treasuries in mattinata avevano provato a capitalizzare le news della SNB e della BOE, e proseguire sulla strada intrapresa ieri. Ma nel pomeriggio questi progressi sono sostanzialmente per ora evaporati, e la parte breve della curva rimbalza un po ‘ (2 anni +3 bps) mentre quella lunga sembra stabile. Si tratta di una correzione del movimento di ieri. Personalmente, con una Fed dovish a fronte di economia resiliente, risk appetite forte se non estremo, e inflazione che sorprende al rialzo, sarei portato ad attendermi tassi in rialzo sulla parte lunga della curva USA nelle prossime settimane, a meno che non arrivi seria risk aversion.

Su queste basi, le chiusure delle borse europee sono ancora una volta forti e su livelli record per vari indici. Oggi hanno fatto bene le Blue Chips (Eurostoxx 50 best performer) e il Dax, mentre Parigi e Milano non hanno tenuto i guadagni iniziali, chiudendo con progressi marginali.

Complici SNB e BOE, il Dollaro ha guadagnato, su Franco e Sterlina di un buon punto percentuale, ma anche contro €, il che sembra strano, il giorno dopo un FOMC dovish. Ma la divisa unica è zavorrata dalle 2 altre principali currency europee, Franco e Sterlina, anche attraverso l’effetto sui tassi.

Infatti oggi i rendimenti in Eurozona sono calati di 4/5 bps sulla parte breve e di 2/3 su quella lunga. Tutto sommato, neanche tanto considerando i) che le chiusure di ieri sono precedenti al FOMC e successivo calo dei rendimenti USA e ii) oggi 2 banche centrali importanti dell’area hanno sorpreso dal lato dovish, una addirittura inaugurando l’easing.

Sul fronte commodities, la sorpresa sono i preziosi che dopo una partenza fulminante con nuovi massimi sopra 2.200$ per l’oro, nel pomeriggio hanno ripiegato bruscamente, terminando in negativo, l’argento di oltre il 3%. Per il resto, poco movimento, con i metalli industriali positivi, oil in consolidamento, e gas ancora debole.

Dopo la chiusura, Wall Street ha un po’ ripiegato. Vedremo dove sarà la chiusura.

Italiano

Italiano English

English