Sembrava difficile per la FED anche solo rispettare le robuste attese di easing del mercato. Ma non avevamo fatto i conti con la determinazione di Powell a sorprendere.

La sua performance si è articolata sostanzialmente in 3 punti:

1) Allo statement ( link ) sono state apportate diverse modifiche. L’attività economica è stata definita in crescita a ritmo, non più solido, ma “moderato”. Se la spesa per consumi si è rafforzata, gli investimenti sono stati “deboli”. L’inflazione è sotto il target, e le misure di mercato si sono deteriorate. L’incertezza sulle prospettive è aumentata, e per questo motivo il Committee monitorerà attentamente le informazioni e agirà in maniera appropriata per supportare l’espansione (la notazione relativa alla “pazienza nel determinare le necessità” è stata rimossa). E’ stato segnalato un dissenziente, Bullard, che, insoddisfatto di questi radicali cambiamenti, avrebbe voluto tagliare i tassi subito.Il riferimento all’attento monitoraggio è universalmente riconosciuto come un segnale che un taglio ai prossimi meeting è assai probabile.

2) La Dot Plot, ovvero lo schema che riporta dove i membri Fed vedono i Fed Funds a fine 2019, 2020, 2021 e nel lungo termine, è stata rivoluzionata, con 8 membri che proiettano un taglio dei tassi quest’anno, di cui ben 7 lo vedono di 50 bp complessivi. La maggioranza dei membri vede un taglio dei tassi nel 2020. Quella di marzo proiettava ancora un rialzo per l’anno in corso.

3 ) Powell ha rincarato la dose nella conferenza stampa, sottolineando le “significative modifiche nello statement”, e dichiarando che anche chi ha indicato tassi stabili ammette che la ratio per dei tagli si è rafforzata. Ad una domanda specifica Powell ha risposto che, si, quando si ha uno scarso margine di manovra, muoversi più aggressivamente ha senso, il che segnala la disponibilità a tagli di 50 bps all’occorrenza. Ad aumentare l’effetto, Trump ha dichiarato ai collaboratori di ritenere di avere i poteri per rimuovere Powell, un potenziale ulteriore strumento di pressione del Presidente sulla Fed (vai al link)

La reazione del mercato è stata coerente: ora i futures sui Fed Funds attribuiscono un 100% di probabilità ad un taglio dei tassi il 31 luglio (e un 35% all’eventualità che il taglio sia di 50 Bps) e l’ammontare di riduzione dei tassi scontato entro fine anno è salito a oltre 70 bps, mentre l’intero easing prezzato dalla curva supera i 100 bps (una serie di 4 tagli da 25 bps). E gli effetti sono riverberati per tutta la curva dei tassi USA, con il 10 anni terminato sotto, il 2%. Naturalmente il $ ha perso terreno vistosamente contro tutto, e l’azionario ha arrotondato il rialzo, pur senza produrre performance stellari. Spettacolare accelerazione dell’oro, che sta marcando i massimi dal 2014, e buona performance delle commodities nel complesso.

Come osservato ieri, quest’abbondanza da parte, di Powell e C, lascia un po’ perplessi. E’ vero, le survey segnalano rallentamento e le misure di mercato dell’inflazione si sono deteriorate. Ma molti dei principali parametri economici stazionano ancora su livelli buoni (es. consumi) o eccellenti (occupazione). Il quadro sul trade resta opaco ma è un po’ migliorato, e Wall Street sta sfiorando i massimi storici.

Due sono le teorie possibili per tanta munificenza, a mio modo di vedere:

1) la Fed vuole supportare ad ogni costo il ciclo, ed evitare la possibilità che i rischi evolutivi su trade e altro causino un rallentamento e/o un nuovo avvitamento dei mercati. In questo, Powell riceve un forte incentivo da Trump, e dalla stance generale delle altre Banche Centrali. Se questo fosse lo scenario giusto, è probabile che la Fed si limiti a 1 o 2 tagli (ammesso che proceda) e quanto prezzato dalla curva non verrà interamente realizzato.

2) oppure, la FED sta effettivamente notando dei segnali preoccupanti per il ciclo, e si sta rapidamente mobilitando per segnalare al mercato che potrebbe essere in effetti necessario un ciclo di easing. Come illustrato nel pezzo di ieri, la prognosi per i mercati di un contesto che porti il FOMC a tagliare i tassi fino nei dintorni dell’1% non è affatto positiva, al di la del periodo attorno al primo taglio.

Naturalmente la seduta asiatica ha avuto un tono quasi euforico, con i principali indici a mostrare progressi robusti.A rafforzare la percezione di un quadro di politica monetaria assai accomodante nei prossimi mesi, la Bank of Japan stanotte ha lasciato tutto invariato, ma ha lasciato intendere la possibilità di ulteriori tagli in caso di necessità . O almeno così è parso al mercato, che ha iniziato a prezzare un ulteriore discesa in negativo del tasso di sconto.

L’apertura europea è a sua volta avvenuta con un buon tono, a parte per il settore bancario, che come noto soffre la prospettiva di tassi bassi in eterno. Forte rialzo anche per i bonds, core e periferici, con il BTP a farla ancora da padrone. D’altronde, il principale fattore a supporto della carta italiana, ovvero il rendimento superiore al resto dell’obbligazionario in €, Grecia esclusa, ha visto l’ufficializzazione di un grosso operatore. Il Vicedirettore Generale del fondo MUFJ Kokusay (un veicolo da 129 bln $) ha dichiarato che gli investitori istituzionali giapponesi non hanno scelta che indiare a indirizzare più risorse sul debito italiano, visto che sono ricchi di cash e i rendimenti altrove sono troppo bassi.

Sul fronte Brexit, in attesa di sapere chi tra Johnson, Gove e Hunt si qualificherà per lo scontro finale (ballottaggio nel tardo pomeriggio) il Telegraph ha riportato un’intervista di Hammond, in cui il Ministro delle Finanze UK ha dichiarato che un secondo referendum potrebbe essere un modo sbloccare l’impasse ( link ). Secondo Hammond, Johnson dovrebbe essere onesto col pubblico e ammettere che il Parlamento rigetterà sia l’accordo con l’EU (di nuovo) che l’uscita senza accordo. Infine, elezioni anticipate potrebbero dare la Premiership a Corbyn, secondo il Cancelliere dello Scacchiere. La Sterlina ha continuato il recupero facilitata dalla generale debolezza del Dollaro

Così abbiamo approcciato il pomeriggio con buoni guadagni sull’azionario, col dollaro debole e i tassi ancora in calo, mentre le commodities hanno beneficiato, su tutte l’oro.

Nel primo pomeriggio, il Philly Fed, seconda survey regionale d Giugno sul manifatturiero US, ha mostrato un brusco calo (0.3 da prec 16.6 e vs attese per 10.4) pur rimanendo, a differenza dell’ Empire NY, di un inezia sopra la soglia di contrazione. I sottoindici hanno confermato la debolezza, anche se i new orders sono rimasti saldamente in espansione (-2.7 a 8.3 punti). Si era pensato che sull’Empire avesse avuto un certo effetto negativo l’esplodere della mini crisi USA – Messico, poi rientrata. Questo numero mostra che c’è sicuramente dell’altro.

Domani con i PMI flash avremo un altro pezzo di informazione, mentre lunedì pubblicheranno le Fed dei distretti di Dallas e Chicago. In ogni caso, con la performance della Fed ieri, dati mediocri, entro certi limiti, non fanno che confermare al mercato che i tassi scenderanno. Così Wall Street ha aperto bene, e l’S&P 500 ha superato, nel durante, il precedente massimo storico segnato il primo maggio scorso. Il superamento di quota 3.000, avvicinata a settembre scorso, e appunto 6 settimane fa, sembra ormai una formalità.

Nel pomeriggio, è subentrata una fase di consolidamento, con gli indici oggetto di qualche presa di beneficio. Tra i motivi:

** L’abbattimento di un drone USA da parte dell’Iran. Trump ha twittato che l’Iran ha commesso un “errore molto grosso”. La notizia ha dato ulteriore spunto ad un petrolio già supportato dal sentiment e dalla percezione che l’OPEC potrebbe estendere e addirittura accentuare i tagli alla produzione.

** il Tesoro Italiano ha annunciato un buyback fino a 2.5 bln di parte breve ( 2020 – 2023 ) a fronte di emissione di un titolo 9 anni (BTP 1.2/2028). Chiaramente questi livelli sono considerati vantaggiosi dal Tesoro per allungare la duration del debito. La notizia, giunta nella parte finale della seduta, ha gravato sul btp, portando lo spread da un significativo calo, ad un rialzo.

Così la chiusura europea vede gli asset temperare le performance della mattinata (divise incluse), ma, con l’eccezione del BTP (vedi sopra) e delle banche EU (sempre in calo), il resto ha conservato buona parte dei guadagni. Wall Street ha a sua vota rallentato, dopo aver ritoccato il record.

Resta l’impressione che, nel breve, vedremo livelli più elevati per i risk assets, grazie alla munificenza delle banche centrali, che va a impattare su un positioning alquanto difensivo e scarico, come illustrato nel pezzo di martedi ( link ).

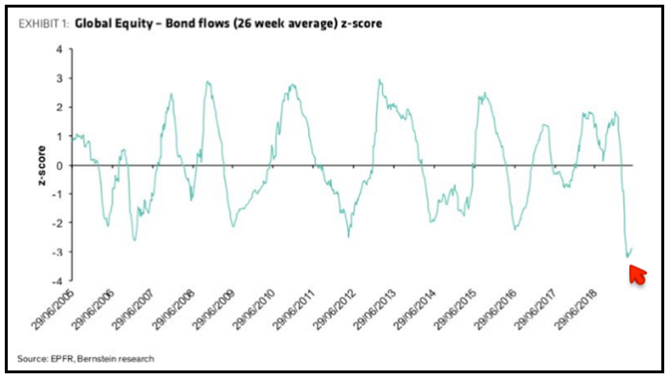

Per contro, terminata la fase di repricing delle attese di easing, per i bonds globali potrebbero intervenire importanti round di prese di beneficio. Il motivo principale sarebbe un posizionamento opposto a quello sull’equity. Vari monitoraggi (nella figura quello di Bernstein) riportano che il rapporto tra flussi in uscita da azionario e in entrata sui bonds ha raggiunto livelli estremi.

Italiano

Italiano English

English