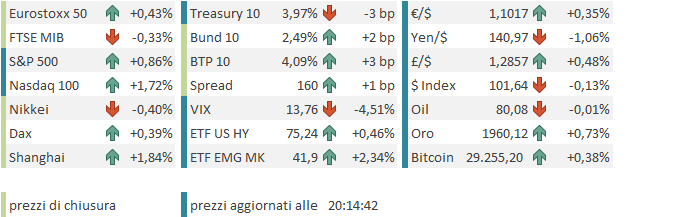

Ieri sera (Giovedì), apparentemente la Bank of Japan ha scippato il record assoluto al Dow Jones. Il più antico indice azionario sembrava indirizzato a marcare, per la prima volta, nei suoi 127 anni di storia, 14 sedute positive di seguito, ma l’anticipazione del Nikkei della modifica della Yield Control Policy ha apparentemente alimentato un selloff che ha portato in negativo tutti gli indici, Dow compreso (-0.67%). L’S&P 500 ha chiuso a -0.64% e il Nasdaq 100, che poco dopo l’apertura prendeva l’1.9%, ha ceduto lo 0.22%.

Resta l’impresa, per il Dow, di aver eguagliato il record del gennaio 1987 (13 sedute positive). E’ doveroso rilevare che serie di questo tipo raramente conducono, nell’immediato, a selloff massicci. Come ripetuto diverse volte, negli ultimi anni, i trend prima di invertirsi si indeboliscono. E quello di Wall Street è sicuramente un trend positivo. Ovviamente, correzioni di 3-5% avvengono periodicamente, ed è un bel po’ che non ne abbiamo una (l’ultimo -3% è stato a inizio maggio per l’S&P 500). Per il resto, le indiscrezioni del Nikkei hanno accentuato il rimbalzo dei rendimenti, spingendo il 10 anni treasury oltre il 4%, e dato una bella spinta allo Yen.

Stanotte, in Asia, però, la seduta ha avuto un tono positivo. Merito, per una volta, del China Complex, che ha messo a segno delle performance sontuose. Cosa è successo? Sui mercati locali sono circolate varie indiscrezioni secondo le quali le Autorità vogliono supportare l’azionario, tagliando i bolli, le tasse, rallentando le IPOs, e facendo investire i veicoli statali. Bloomberg riporta che le Autorità hanno chiesto esplicitamente alle banche di finanziare il settore tecnologico ( link China Asks Banks to Bankroll Tech in Latest Private Sector Boost). La PBOC ha poi iniettato 52 bln Yuan netti di liquidità nel sistema. Nella settimana l’iniezione totale è di 229 bln. Sembra che Pechino si sia messa di buzzo buono per risollevare il sentiment e in effetti oggi l’azionario è volato, trainato da tech e immobiliare. Del resto degli indici, Tokyo, Mumbai e Sydney hanno corretto moderatamente mentre Taiwan, Vietnam, Seul e Jakarta hanno progredito.

E la BOJ? Ebbene si, ha leggermente modificato la stance. La Banca Centrale ha comunicato che il target per il 10 anni JGB resta lo 0% di rendimento, e la banda di oscillazione -0.5% +0.5%, ma ha esteso la tolleranza all’1% che diventa il vero limite fisso. Si tratta quindi di una modifica marginale. L’intento è chiaramente quello di attenuare l’impatto sui mercati. Ed è pienamente riuscito, visto che lo Yen ha reagito poco e oggi in giornata si è indebolito, i rendimenti sono saliti poco, e l’azionario locale ha mostrato perdite marginali. Ma è comunque un inizio di tightening. Vedremo in che misura impatterà sull’atteggiamento della BOJ nei prossimi mesi. Intanto la Banca Centrale ha alzato le stime di inflazione del terzo trimestre di non di poco, come si vede dallo schema sotto, anche se ha abbassato il resto.

Anche il CPI di Tokyo di luglio è uscito sopra attese su tutta la linea. Per il resto, consumer confidence in calo in Nuova Zelanda, produzione industriale sotto attese in Sud Corea, e retail sales australiane brutte a giugno.

La seduta europea è iniziata con gli indici in consolidamento, a fattorizzare la correzione di Wall Street ieri sera. Nervosismo anche sui bonds a causa dell’inflazione spagnola, che ha sorpreso al rialzo a luglio. Lieve sorpresa ribassista per quella francese, mentre i dati regionali tedeschi hanno lasciato intendere un dato in linea (nel primo pomeriggio verrà fissato poco sotto il consenso).

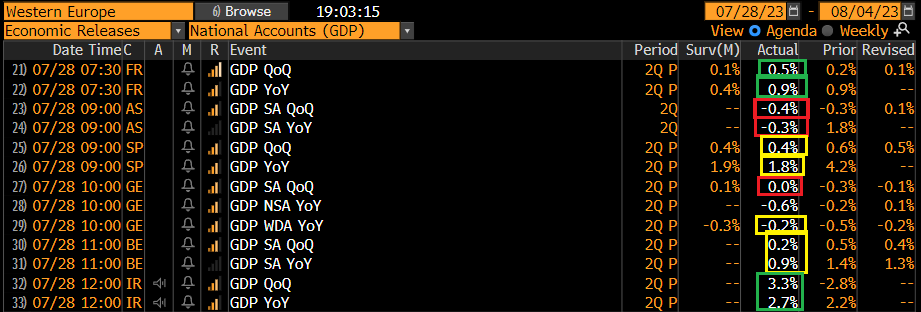

Sul fronte crescita, il GDP francese del secondo trimestre, alla prima lettura, ha superato di parecchio le stime ma principalmente grazie ad un balzo dell’export, gonfiato da partite speciali (la consegna di una nave da crociera e la ripresa, post scioperi, di consegna dei prodotti raffinati). I consumi sono stati deboli.

Il GDP tedesco del secondo trimestre (prima stima) ha marginalmente deluso il consenso, che indicava un +0.1%, fermandosi a zero. Bene Spagna e soprattutto Irlanda. Il dato europeo, sulla scorta di questi numeri, potrebbe venire attorno a +0.2% -0.3% arrestando un calo che dura da 2 trimestri. Orribili, per contro, i dati in Svezia, con il GDP in marcata contrazione nel secondo trimestre, e a giugno, disoccupazione in rialzo e retail sales deboli.

Sembra che la Svezia sarà la prima economia europea (ma non Eurozone) a entrare in una seria recessione. Vedremo se sarà l’unica. Personalmente ne dubito.

La mattinata si è chiusa con l’azionario lievemente negativo, i rendimenti in rialzo, ostaggio dei dati inflattivi, e l’€ in recupero, dopo il crash di ieri.

Nel pomeriggio in US un’altra serie di dati tendenti al “goldilocks” versione 2023, ormai un classico.

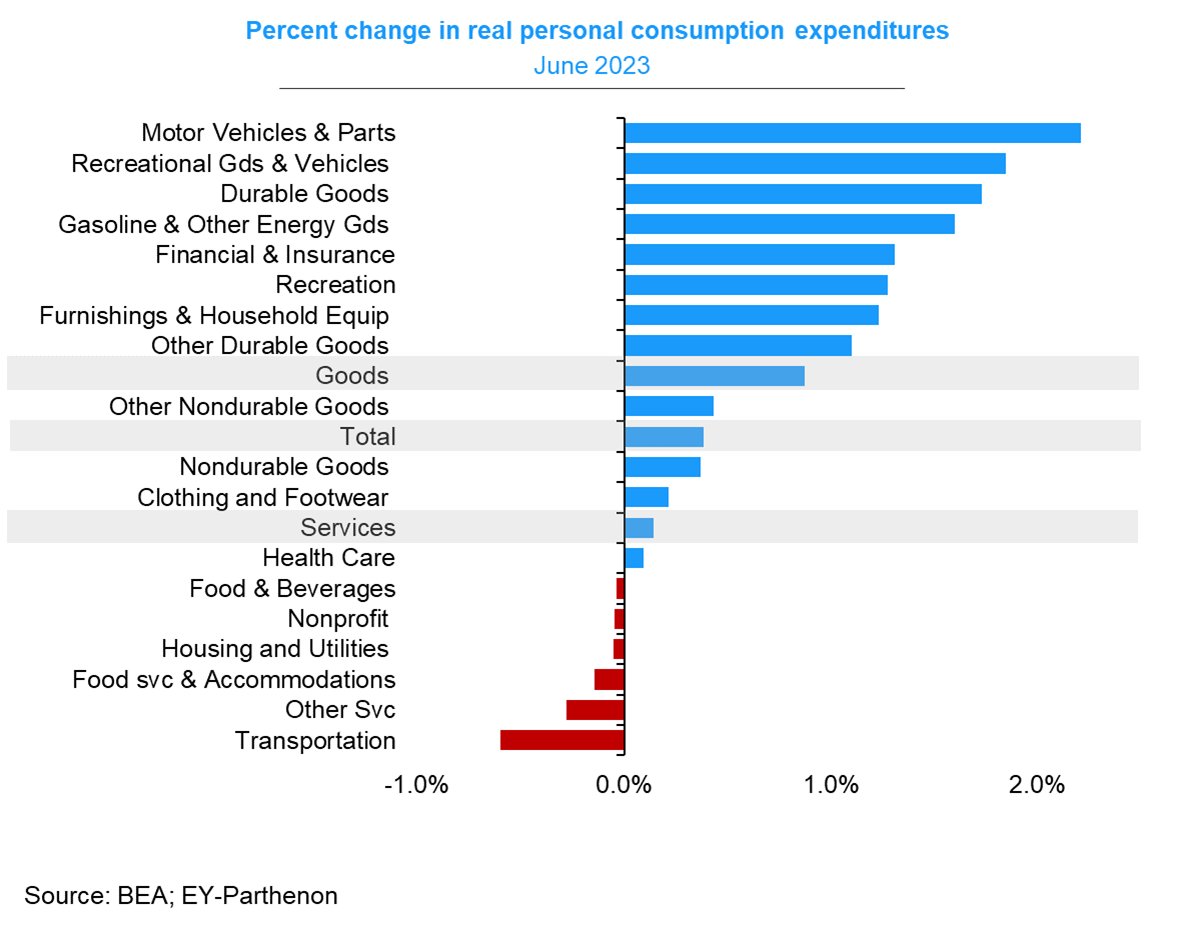

L’employment cost index nel secondo trimestre è calato più delle attese. Se il personali income è salito meno delle attese in giugno, è comunque salito, e il dato di maggio è stato rivisto al rialzo. E la spesa è stata in crescita e superiore alle attese. Nel dettaglio (courtesy of EY-Parthenon) si nota però che la spesa per servizi ha rallentato e quella sui beni è ripresa.

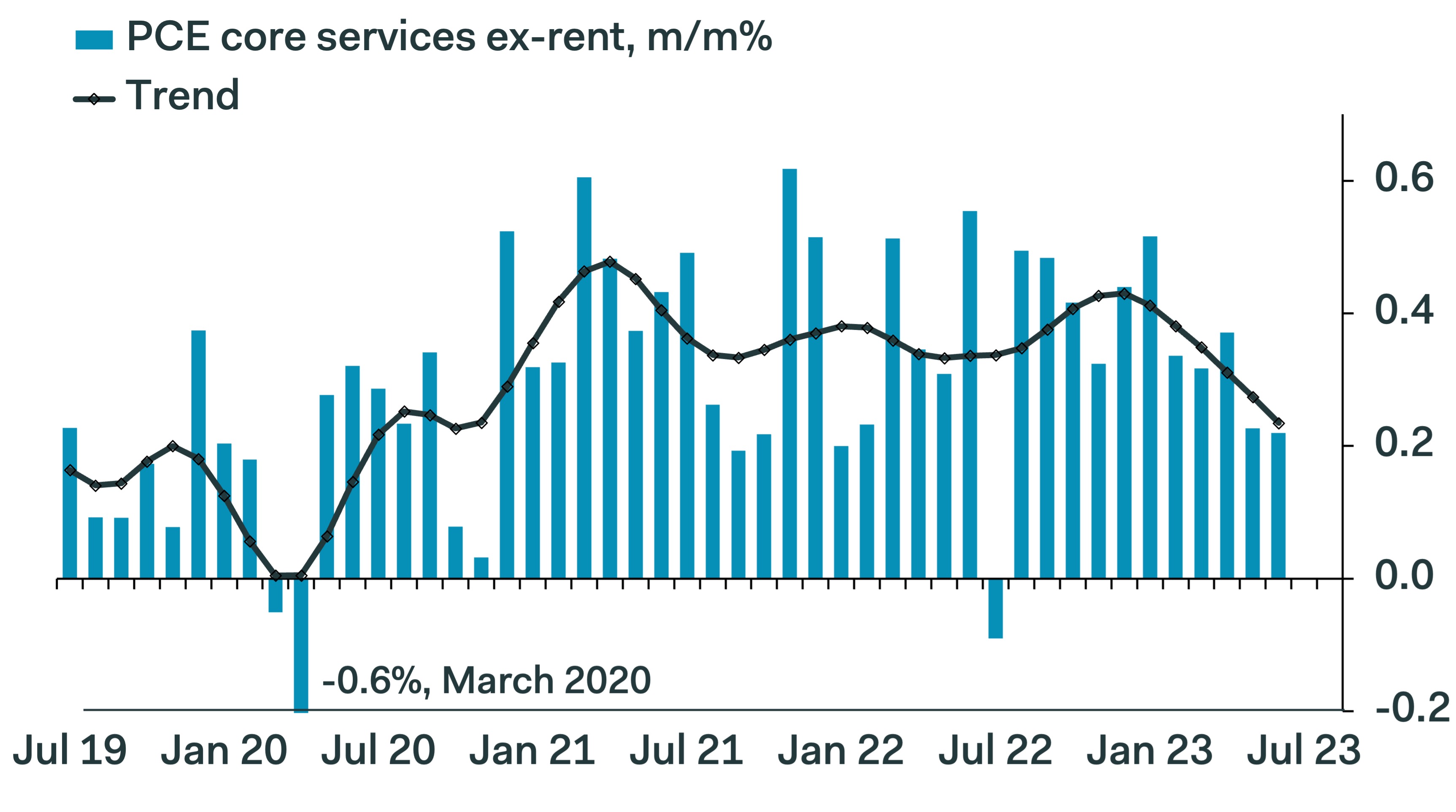

Il PCE deflator ha portano ancora buone notizie: a giugno il dato headline è sceso al 3% anno su anno e quello core al 4.1% sotto attese per un 4.2%. Il tasso core del settore servizi, depurato della componente alloggi, è da 2 mesi allo 0.2%, come mostra Pantheon macro.

Wall Street ha preso bene questa nuova serie di report recanti crescita robusta e inflazione in arretramento. A supportare il sentiment, poi la reazione, o meglio, l’assenza di reazione alla mossa della BOJ stanotte, il cui impatto aveva contribuito alla risk aversion di ieri. Così gli indici hanno preso solidamente la via del rialzo, trascinando in positivo l’Europa. I buoni dati inflattivi producono un rimbalzo dei treasuries

La chiusura europea vede Eurostoxx 50 e Dax costruire sui progressi di ieri, confermando i breakout. Più attardate Madrid e Milano. Sui cambi l’€ recupera al momento quota 1.10 vs $, mentre i bonds si assestano ancora, con una tendenza delle scadenze brevi a outperformare. Nel comparto commodity fanno bene i metalli industriali.

Dopo la chiusura europea Wall Street ha corretto un po’ e poi è rimbalzata, con il Nasdaq a trainare. Vedremo dove sarà la chiusura.

Italiano

Italiano English

English