Ed eccoci al primo commento dell’anno.

Il 2022 è stato talmente singolare, che vale la pena di contestualizzarlo un po’, con l’aiuto degli ottimi schemi prodotti da Compound.

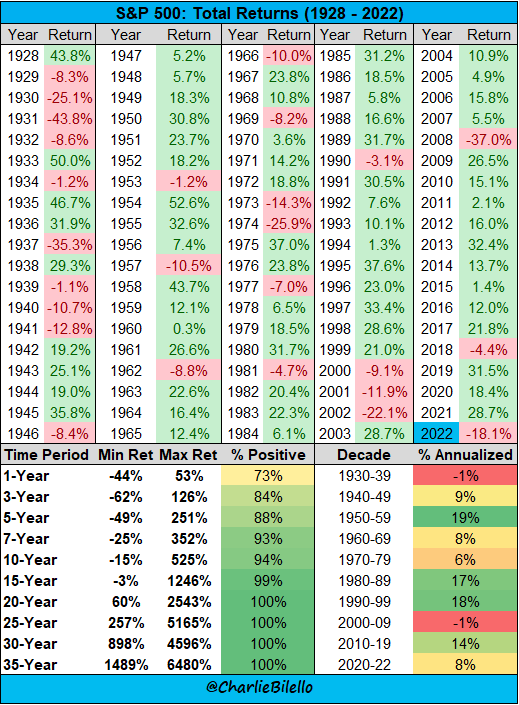

L’S&P 500 ha ceduto il 18% il peggior ritorno dal 2008 e il terzo peggior anno dal 1940.

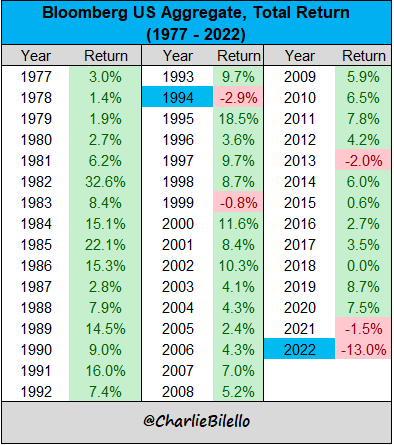

Grazie principalmente ai buoni uffici della FED, che è riuscita ad alzare i tassi per 4 volte, per complessivi 275 bps, DOPO quello che per ora è il picco dell’inflazione, ovvero il CPI di giugno del 2022, il mercato dei treasuries ha registrato il peggiore anno della sua storia, dal 1977 anno di creazione dell’indice con un ritorno negativo del 13%. Il precedente record era il -2.9% del 1994.

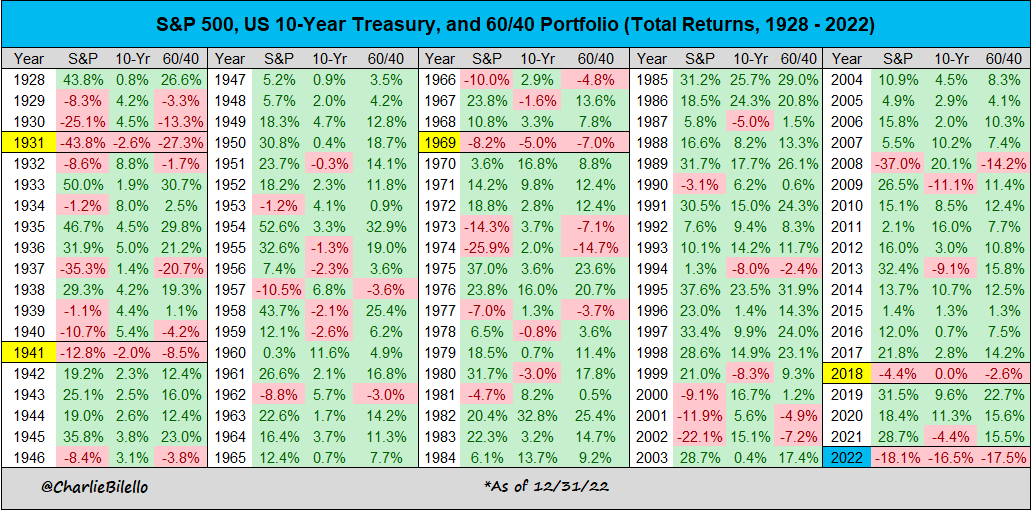

Il 10 anni treasury ha perso il 16.5%, peggior anno della sua storia dal 1938. Il precedente record era del 2019, con -11%

Questa concomitanza di perdite di bonds e azionario è piuttosto rara. E’ successo solo 5 volte dal 1928 (1931, 1941, 1969, 2018, 2022). Il classico portafoglio 60 equity 40 bonds (in Europa è forse considerato più classico l’opposto ma cambia poco) ha ceduto il 17.5% nel 2022, la peggior performance dal 1937 e la terza peggiore assoluta, battuta dal 1931 (-27.3%) e dal 1937 (-20.7%.)

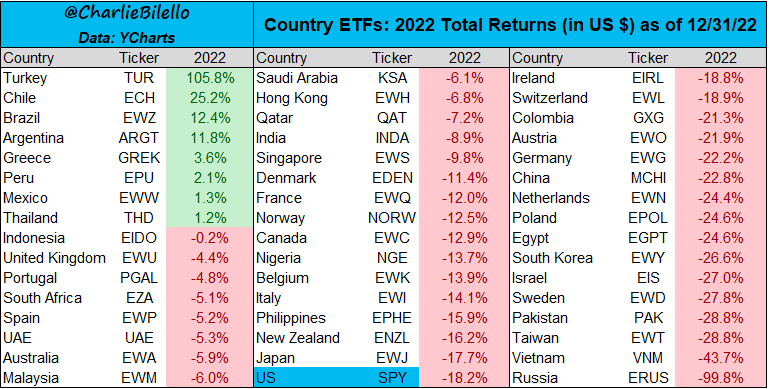

Tra le principali piazze globali che seguo solo UK, Brasile, Mumbai, Jakarta, Grecia, Portogallo e Turchia hanno prodotto progressi nell’anno. il MSCI World ha chiuso a -19% e il MSCI Emerging a -22%. Qui sotto una carrellata di ETF, controvalorizzati in Dollari.

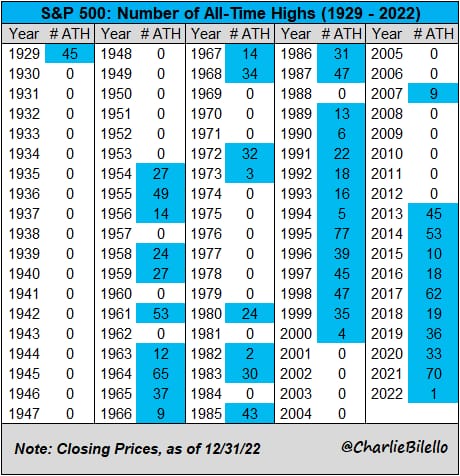

L’ultimo schema presenta un aspetto interessante. Vi sono riportati i nuovi massimi registrati dall’S&P 500 per ogni anno dal 1929. Come si nota, la serie più lunga di anni consecutivi in cui sono stati registrati nuovi massimi è dal 1989 al 2000 (12),ma anche quelle dal1963 al 1968 (6) e quella dal 2013 al 2022 (9) sono abbastanza estese (anche se l’anno scorso se ne è registrato solo uno, alla prima seduta dell’anno se non erro).

Come si nota, queste serie positive sono sempre state seguite da almeno 3 anni senza nuovi massimi, e in generale periodi molto più avari (1969 – 1979 e 2001-2012). In altre parole l’evidenza empirica sembra indicare che a periodi molto grassi come gli anni 90 e il decennio scorso, ne seguono di assai più magri. Vedremo.

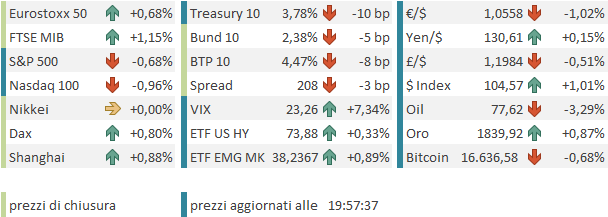

L’anno si è aperto ieri in Europa con un tono positivo su azionario e sui bonds, pur con gli USA chiusi, cosa che ha reso l’attività scarsa.

Sul fronte macro le prime news sono state i PMI manifatturieri finali di Dicembre in Asia ed Europa usciti tra ieri e oggi (vista la festività di ieri in alcuni paesi tra cui Cina, USA e UK).

In Asia piuttosto brutti i report cinesi, sia quelli ufficiali manifatturiero e servizi che quello calcolato da S&P Global sul manifatturiero.

E’ chiaro l’impatto sui servizi dell’infuriare dei contagi in Cina seguito al cambio radicale di politica. Il mercato ha fatto buon viso a questi report, perchè l’ondata è così violenta da alimentare attese che si esaurisca nel corso di qualche settimana, e vi sono aspettative robuste di un rimbalzo dell’economia e dei consumi una volta che la paura passerà. E poi le autorità hanno lasciato intendere che l’intenzione di promuovere la crescita e sostenere la confidence. Nell’ultimo Politburò è emersa l’intenzione di allentare la repressione regolamentare sul tech per favorire sviluppo e creazione di posti di lavoro, e un cambio di atteggiamento verso il settore privato in direzione di una equiparazione a quello pubblico, per favorire il ritorno di investimenti internazionali. Non a caso il tech cinese ha fatto faville oggi.

Nel resto della regione, si è notato un rallentamento dell’attività in Corea, Australia, Malesia e Vietnam, mentre India e Filippine continuano ad andare bene e Taiwan ha ridotto il tasso di contrazione.

In Europa il quadro di recupero emerso in sede di pubblicazione dei report preliminari è stato confermato.

In particolare bene Olanda, Spagna, Danimarca, Svizzera. Meno pronunciati i miglioramenti in Italia, Irlanda, Svezia. Per i dati già noti in sede flash, revisione a rialzo per Francia e UK e al ribasso per Germania. Invariato Eurozone aggregato.

Oggi abbiamo avuto anche l’inflazione tedesca, di Dicembre, calata più delle attese (-1.2% sul mese vs -0.8% atteso, dato anno su anno calato da 11.3% a 9.6%).

Questi numeri hanno esercitato pressione al ribasso sui rendimenti e alimentato un bel rally sull’azionario continentale, con i settori più ciclici, il real estate, e le banche a trainare. Sorprendentemente forte, in questo contesto di risk appetite, il Dollaro, che ha accumulato progressi su tutti i principali cross tranne lo Yen. Tra le commodity, in spolvero i preziosi, e male invece l’energy, malissimo il gas naturale USA (-12%) che sconta l’uscita degli USA dalla tormenta e la prospettiva di una fase di tempo più mite delle medie del periodo.

Ci ha pensato poi Wall Street a mostrare una price action maggiormente in linea con la forza del Dollaro. Infatti gli indici USA, dopo un apertura positiva in scia alla forza europea, hanno ceduto terreno, zavorrati dal tech e dal crash di Tesla (-14%) che ha missato le stime di delivery ( link ) e dal calo di Apple ( *APPLE ASKED SUPPLIERS FOR FEWER AIRPOD, WATCH COMPONENTS:NIKKEI).

La discesa dell’azionario USA ha indotto gli indici continentali a limare di più della metà i progressi. Al calo ha collaborato la difficoltà del settore energy, alle prese con calo dell’oil e crash del gas. Detto questo, l’azionario EU mette a segno la seconda seduta positiva consecutiva a fronte di una performance negativa, per ora, di quello USA (vedremo dove sarà la chiusura).

Domani il calendario macro si anima, con i PMI finali servizi e composite globali di dicembre, il CPI francese di dicembre, e l’ISM e le minute Fed in US.

Giovedì abbiamo il CPI italiano di dicembre e in US l’ADP survey e i sussidi di disoccupazione.

Venerdì chiudiamo in bellezza con il CPI Eu di Dicembre e in US il labou market report USA di Dicembre e l’ISM services.

Italiano

Italiano English

English