Venerdì sera Wall Street ha consolidato un po, con l’S&P,500 in calo dello 0.19% e il Nasdaq 100 in calo dello 0.24%. Coerentemente i difensivi si sono ripresi dopo una seduta post FOMC negativa, e i ciclici hanno sofferto moderatamente. I volumi sono stati elevati, ma era scadenza tecnica (triple witching), cosa che ha forse favorito il consolidamento. I rendimenti hanno continuato a salire venerdì, con il 10 anni su di 3 bps a 3.74%, ma in realtà il tema resta la disinversione della curva USA, con il 2 anni che ha chiuso la settimana in rialzo di 1 bp al 3.59% e lo spread 2-.10 che è salito a 14 bps, massimo da giugno 2022. Considerando che lo steepening al momento avviene per il 10 anni che sale, questo implica una lettura da parte del mercato per la quale l’easing sarà efficace nel facilitare un soft landing dell’economia, non una corsa ai ripari da parte della Fed per un imminente rallentamento o recessione. Uno scenario in linea con quanto detto da Powell, che ha dichiarato che non c’è alcuna emergenza macro, ma solo la necessità di evitare che la restrittività della politica monetaria finisca con causare un deterioramento eccessivo del mercato del lavoro.

Venerdì sera abbiamo avuto poi le dichiarazioni del membro Fed Bowman, interessanti perchè la Bowman è stata l’unica a mettere a verbale un dissenso, preferendo tagliare di 25 bps. Il motivo per cui avrebbe dissentito col resto del FOMC è che l’inflazione, secondo lei è ancora un tema, e tagliare di 50 bps da l’impressione che la Fed consideri la battaglia ormai vinta. Inoltre 50 bps di taglio potrebbero far accelerare la domanda, con immaginabili effetti sui prezzi. In effetti penso anche io che un effetto di breve sulla crescita, da questo easing superiore alle attese, si potrebbe notare in US nel quarto trimestre 2024.

*BOWMAN: BIG CUT COULD BE SEEN AS EARLY DECLARATION OF VICTORY

*BOWMAN: INFLATION ABOVE TARGET REMAINS A CONCERN

*BOWMAN: PREFERRED ‘MEASURED PACE’ TO AVOID STOKING DEMAND

*BOWMAN SEES CONTINUED ‘SOLID GROWTH’ IN SPENDING DATA

Stanotte la seduta asiatica ha avuto un buon tono, con i principali indici a mostrare moderati progressi, con l’eccezione di Australia e Vietnam. La chiusura per festività del Giappone ha comunque pesato sul livello di attività.

Sul fronte macro, i PMI flash di Australia e India hanno generalmente deluso, con la prima che viene indicata in stagnazione, a causa di una maggior contrazione del manifatturiero e una crescita solo marginale dei servizi. Meglio, come livelli, l’India, ancora in robusta espansione, ma comunque ormai significativamente sotto i numeri esplosivi della prima metà del 2024 (a marzo il PMI Composite era a 61.8).

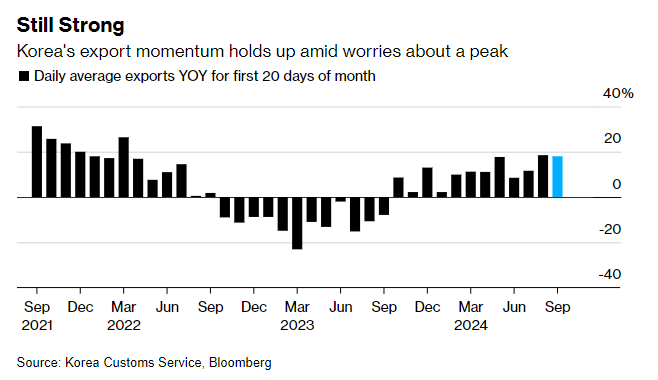

La pubblicazione dei report giapponesi è rinviata a domani per la suddetta festività. In compenso, le esportazioni sudcoreane dei primi 20 giorni di settembre sono uscite robuste (+1.2% sul mese, una volta aggiustate per i giorni lavorativi. Al solito i chip la fanno da padrone. In ogni caso un segnale discreto per la domanda.

A supportare il sentiment nell’area, nuove indicazioni di stimolo in arrivo in Cina. La PBOC ha infatti tagliato il reverse repo a 2 settimane di 0.1% a 1.85%, ma soprattutto le autorità hanno annunciato oggi che il governatore della Banca Centrale, Pan Gongsheng, terrà una conferenza stampa domani sul sostegno finanziario allo sviluppo economico, insieme ad altri due alti funzionari. Certo, come ribadito più volte in questa sede, al momento più che stimolo monetario servirebbe stimolo fiscale, diretto ai redditi e ai consumi. Ma comunque questa conference è un evento abbastanza raro, e sembra sensato attendersi che vareranno misure materiali. Anche il fatto che arrivi dopo il FOMC in cui è iniziato l’easing lascia intendere qualcosa di significativo, visto che, come già detto, questa mossa della Fed lascia maggior margine di manovra agli emergenti, ed alla Cina in particolare, che ha una situazione delicata in termini di flussi di capitali.

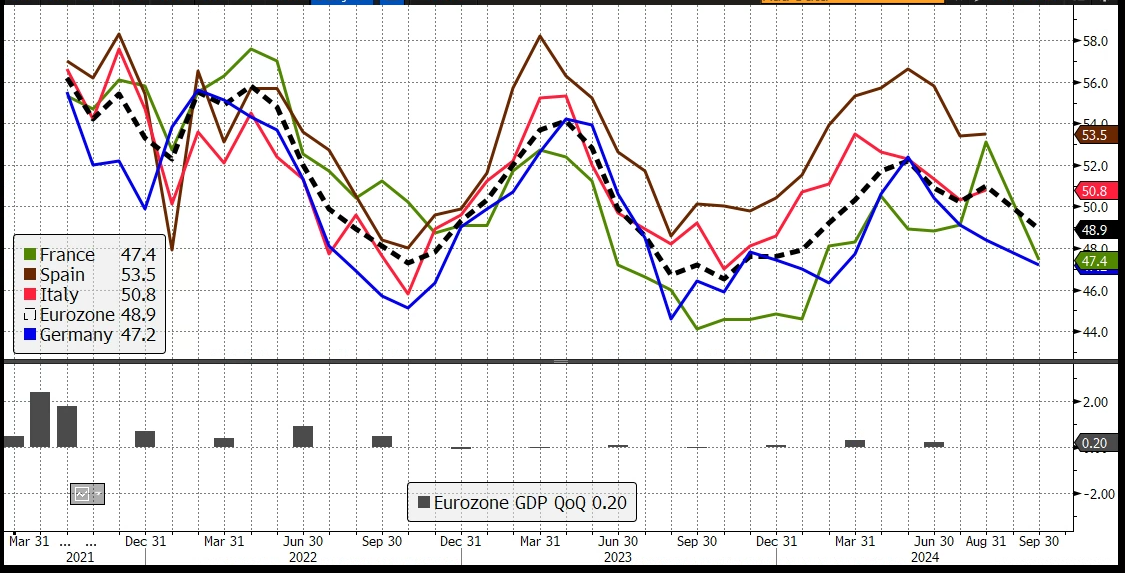

La seduta europea ha aperto discretamente nervosa, per la pubblicazione dei PMI flash di settembre, a buon ragione alla luce di quanto si è appreso poi. I PMI francesi hanno dimostrato non solo che il balzo dell’attività nei servizi era interamente un effetto dei giochi olimpici, ma anche che il trend sottostante è per un rallentamento dell’attività. Infatti il PMI composite, oltre ad essere crollato rispetto ad agosto, è ben sotto i valori (area 49) prevalenti in primavera/inizio estate.

Per il resto, l’attività è rallentata in Eurozone sia come manifatturiero, sempre zavorrato da quello tedesco, che come servizi, che era il settore che manteneva in crescita il PMI composite EU. E, come si nota dal colore che domina lo schema, quasi tutti i numeri sono usciti in calo e sotto attese. Il PMI EU composite è tornato in contrazione per la prima volta da febbraio scorso.

La nota di S&P Global rivela che il resto d’Eurozone, di cui la porzione principale sono Italia e Spagna, ha mostrato un attività ancora in espansione, ma il ritmo è ai minimi da gennaio. Andando nel dettaglio, la nota indica che anche i new orders EU si sono contratti al ritmo più elevato da gennaio, e anche la confidence delle aziende è ai minimi da 10 mesi, cosa che ha indotto la seconda contrazione di seguito del sottoindice employment. E’ importante rilevare che il calo di domanda e attività ha comportato un forte ridimensionamento della salita dei prezzi in entrata, che segnano il ritmo più basso da Novembre 2020, mentre i prezzi in output sono saliti solo marginalmente, al ritmo più basso dal Febbraio 2021. Di questo l’ECB si può rallegrare.

Uno sguardo al grafico aggiornato mostra chiaramente il deterioramento dell’attività, la debolezza della Germania e il falso segnale della Francia.

In rallentamento anche l’attività in UK, anche se questa resta in espansione.

Questa significativa doccia fredda macro ha ovviamente imposto pressioni ribassiste sui rendimenti Eu, e sull’€. L’azionario, per contro, dopo aver accusato la negatività delle pubblicazioni, si è progressivamente risollevato, allettato dall’impatto di queste news sulle aspettative di politica monetaria. E poi, la seduta di venerdì era stata, a differenza di Wall Street, significativamente negativa, mentre stamattina i futures USA avevano un impostazione costruttiva. Naturalmente, il calo dei rendimenti ha favorito difensivi come le utilities, mentre le banche lo hanno gradito assai poco, cosa che ha pesato sugli indici con una quota di banche importante, in particolare Milano, dove sono intervenute anche le prese di beneficio su Unicredit in seguito all’annunciato aumento della quota in Commerzbank.

Nel pomeriggio pubblicazione dei PMI flash di settembre anche negli USA. Qui il quadro è più benigno, nel senso che il manifatturiero accentua il livello di contrazione, ma in America pesa il 15% dell’economia, mentre i servizi, che costituiscono il resto, mostrano un attività stabile su un livello di crescita abbastanza robusto.

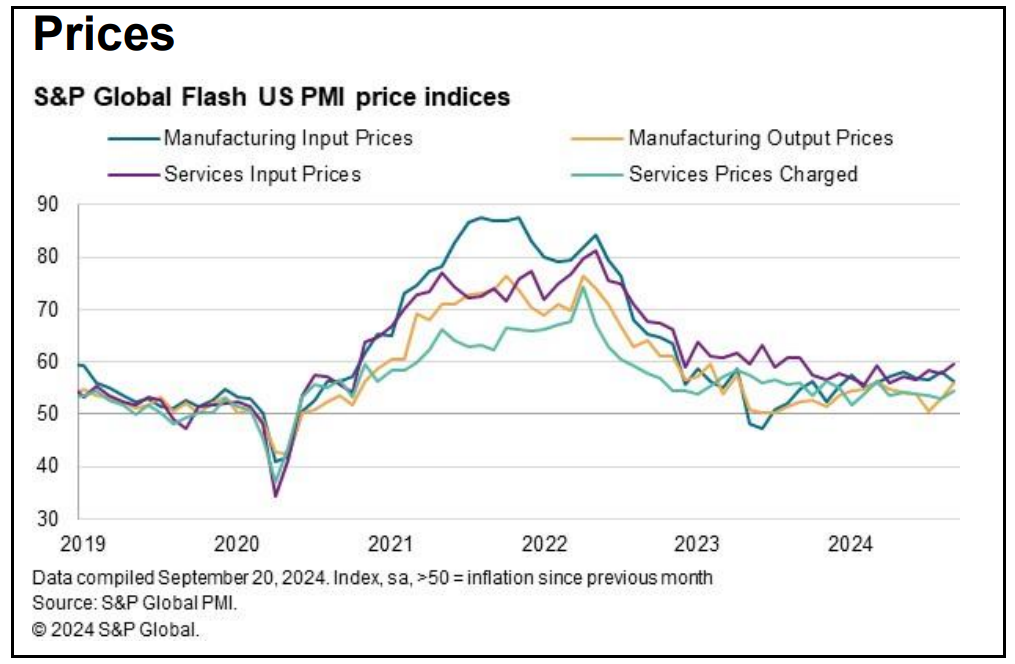

La nota di S&P Global però rivela che l’outlook per l’attività futura si è deteriorato pesantemente, nei servizi, a causa di incertezza generata dall’incombere delle elezioni presidenziali. Questo ha pesato sull’occupazione, con il sottoindice in contrazione per il secondo mese di seguito. Un altro aspetto da rilevare è che, proprio nel mese in cui la Fed si è decisa a tagliare i tassi, i prezzi hanno rialzato un po’ la testa (vedi grafico).

Nulla di drammatico e comunque bisogna vedere se queste rilevazioni si traducono in fatti nel CPI, ma comunque qualcosa che ricorda che l’inflazione può sempre dare colpi di coda.

Non che Wall Street si sia preoccupata più di tanto. L’azionario USA ha accumulato progressi marginali, con il curioso trio di Consumer Discretionary Materials e Utilities a trainare, mentre i rendimenti sono calati moderatamente sulla parte breve, e rimasti più stabili nel long end, con il risultato che lo spread 2-10 ha guadagnato ancora, toccando 17 bps.

Oggi erano previsti diversi discorsi di membri Fed e i toni sono apparsi assai convinti sull’iniziare a tagliare i tassi con 50 bps, e in varia misura guardinghi sulle condizioni del mercato del lavoro, in particolare Goolsbee, che è una colomba. Sentiremo parecchi altri pareri nel corso della settimana.

*KASHKARI SAYS RISKS NOW TILTED TO WEAKENING LABOR MARKET

*KASHKARI SAYS INFLATION HAS COOLED SIGNIFICANTLY

*KASHKARI PROJECTED 50BPS IN ADDITIONAL CUTS THIS YEAR

*KASHKARI SAYS FED POLICY STILL TIGHT AFTER HALF-POINT CUT

*BOSTIC: DATA SOLIDIFY CONVICTION US ON PATH TO PRICE STABILITY

*BOSTIC: LABOR MARKET WEAKENING, BUT NOT WEAK OR FLASHING RED

*BOSTIC: 50BPS CUT DOES NOT LOCK IN CADENCE OF FUTURE MOVES

*BOSTIC: SHOULD MOVE TOWARD NEUTRAL, BUT WANT MORE INF. EVIDENCE

*BOSTIC: WE ARE A ‘FAIR DISTANCE’ ABOVE NEUTRAL RATE

*FED’S GOOLSBEE SAYS RATES NEED TO DROP ‘SIGNIFICANTLY’

*GOOLSBEE SAYS FED MUST STAY AHEAD OF LABOR MARKET WEAKNESS

*GOOLSBEE: LABOR MARKET DETERIORATION TYPICALLY HAPPENS QUICKLY

*GOOLSBEE SEES ‘MANY MORE’ RATE CUTS OVER THE NEXT YEAR

*GOOLSBEE: OVERALL ECONOMY HAS SOME WARNING SIGNS, SOME STRENGTH

*GOOLSBEE: RATES WAY ABOVE WHERE ANYONE THINKS NEUTRAL IS

*GOOLSBEE: WE’RE HUNDREDS OF BASIS POINTS ABOVE THE NEUTRAL RATE

*GOOLSBEE: HAVE A LONG WAY TO COME DOWN TO GET TO NEUTRAL RATE

La chiusura europea vede progressi tra il moderato e il marginale per i principali indici, FTSE Mib escluso, mentre i tassi calano considerevolmente, per effetto del deterioramento delle aspettative di crescita causato dai PMI. Il movimento ha il suo focus sulle parti brevi delle curve, con i 2 corollari che i) la curva è tornata a scontare una probabilità superiore al 40% che i tassi vengano tagliati anche al meeting ECB del 17 ottobre, e ii) la curva tedesca si è disinvertita, con il Bund che è tornato a rendere più dello Schatz per la prima volta da novembre 2022. Ovviamente ha pagato dazio anche l’€, mentre tra le commodity continua a brillare l’oro, insieme oggi ai grani e al gas naturale.

A 2 ore dalla campana Wall Street continua a oscillare poco sopra la parità, ed a una virgola da segnare un nuovo record.

Questa l’agenda della settimana

Martedì 24 settembre

Negli USA esce la consumer confidence del Conference Board per settembre (attenzione alla percezione del mercato del lavoro) insieme al Richmond Fed manufacturing, e al case Shiller Home price di luglio. In EU abbiamo l’IFO tedesco di settembre e in Giappone i PMI flash. Riguardo le banche centrali abbiamo in nottata la Reserve Bank of Australia, e Per l’ECB parla Nagel. Infine in Cina dovrebbe parlare la PBOC (vedi sopra)

Infine l’asta Treasury a 2 anni ($69 miliardi)

Mercoledì 25 settembre

Negli USA abbiamo le new home sales di agosto.

C’è poi l’asta treasury a 5 anni ($70 miliardi)

Giovedì 26 settembre

Negli USA abbiamo i durable goods orders e le pending home sales di agosto, la Kansas City Fed manufacturing survey di settembre e i sussidi di disoccupazione settimanali. Grande attività delel banche Centrali: abbiamo il meeting della Swiss National Bank e i discorsi di Powell, Collins, Kugler, Williams, Barr e Kashkari della Fed e il discorso della Lagarde per l’ECB

Abbiamo infine l’asta treasury a 7 anni ($44 miliardi)

Italiano

Italiano English

English