Giornata trionfale per Wall Street ieri sera (giovedì) con l’S&P 500 in grado di mettere a segno la performance migliore da oltre un anno (+2.11%). Ovviamente meglio Nasdaq 100 (+3.01%) e Magnificent 7 (+4.87%), mentre il Russell 2.000 è salito “solo” dello 0.96%. Quindi il mega rally di ieri è stato caratterizzato dal consueto tema della partecipazione, con l’S&P 500 Equal weight che ha recuperato la metà dell’indice generale (1.03%). Nulla di nuovo direi, e ieri pienamente giustificato dai 277 bln $ di capitalizzazione messi su da Nvidia (+16.4%), nuovo record per l’S&P 500 in una sola seduta.

E i record abbondano: nuovi massimi per S&P 500, Nasdaq 100 (al Nasdaq Composite manca ancora uno 0.000… avendo chiuso 4 punti sopra a novembre 2021) Dow Jones, e una fila di indici europei capitanati da Dax e Cac.

La risposta corale dell’azionario alla trimestrale, il cui valore “macroeconomico” era stato ipotizzato chiaramente da controparti come Goldman Sachs, lascia intendere l’interpretazione della AI come una rivoluzione con risvolti chiari per la crescita, in termini di produttività, driver di investimenti, benessere etc.

Non è assolutamente possibile liquidare il tema AI come la moda del momento. Sarebbe forse meglio non giocarselo a medio termine con titoli che mantengono ratio di EPS e Price to sales esagerati, sulla scorta di domanda vista crescere stabilmente a ritmi torridi e margini stabilmente elevatissimi. E forse bisognerebbe considerare la cannibalizzazione degli investimenti da parte del settore, prima di considerarlo solo un fattore unicamente positivo per le economie.

E’ anche vero che queste considerazioni risultano inutili per determinare il picco dell’euforia. Ma quando di euforia si tratta, il redde rationem poi arriva sempre.

Oggi mi sono sentito chiedere come comportarsi col rally del tech. Ho osservato che Tech è una categoria molto grossa, che contiene settori come AI, Semiconduttori, Streaming, Social che sono sugli scudi, altri settori come PC e Smartphone che hanno passato la fase di euforia, e settori come electronic payments, veicoli elettrici e pannelli solari che sono in calo, alcuni dopo epopee simili a quella di Nvidia.

Ecco un grafico che rappresenta bene quello di cui parlo.

Venendo alla giornata odierna, la seduta asiatica, orfana di Tokyo per festività, ha avuto un tono contrastato, con Vietnam in calo significativo, Jakarta in calo più moderato, Mumbai, Hang Seng, HSCEI, Seul e Taiwan tra l’invariato e il marginalmente positivo, e Sydney e Shanghai in progresso discreto. Shenzen e Shanghai sono tornate positive da inizio anno, quest’ultima sopra il livello considerato cruciale di 3.000 punti oggi. Vanno meglio delle Small Cap Usa al momento.

Sul fronte macro, i prezzi delle case in Cina a gennaio hanno continuato a calare (-0.37% le nuove, -0.68% le usate), ma meno che nei mesi precedenti, il che dovrebbe costituire una buona notizia, in quanto supporterebbe la tesi che le misure stanno ingranando, ma finchè non rimbalzano o danno segnali di stabilizzazione non c’è da stare allegri.

Per contro gli investimenti fissi in Cina hanno continuato a calare anno su anno, -11% rispetto a gennaio 2023.

Le borse europee dopo la baldoria di ieri hanno aperto caute, ma positive, in linea con la performance accumulata da Wall Street ieri, dopo la chiusura. Per contro, i bonds hanno aperto assai deboli, forse in vista dei numerosi speakers che erano programmati in giornata tra i membri ECB.

Sul fronte macro oggi avevamo qualche report in Europa e nulla in US.

La consumer confidence in UK è tornata a deteriorarsi in febbraio.

Il GDP tedesco è stato confermato in calo dello 0.3% nel terzo trimestre con spesa pubblica un po’ più forte e investimenti privati più deboli. La buona notizia è la revisione al rialzo dei consumi del terzo trimestre, che offre una base più alta a quelli del quarto. Resta una recessione tecnica e il Governatore della Bundesbank ha dichiarato di attendersi ancora una piccola contrazione nel primo trimestre di quest’anno, seguita da stagnazione (*NAGEL: GERMAN GDP MAY STAGNATE IN 2Q AFTER SMALL DROP IN 1Q). Più o meno quello che indicano le survey di attività, i PMI di ieri e l’IFO di oggi che senza mostrare il deterioramento del PMI, resta su livelli coerenti con marginale contrazione.

I bonds hanno fatto un minimo in mattinata, e poi hanno preso a recuperare stabilmente, eventualmente supportati da alcune dichiarazioni prese tra la raffica di headline dei membri ECB, Lagarde compresa.

*ECB’S HOLZMANN: BETTER TO CUT LATER, FASTER THAN TOO EARLY

*HOLZMANN: DON’T SEE CIRCUMSTANCES FOR ECB TO CUT BEFORE FED

*ECB’S NAGEL: OFFICIALS MUSTN’T BE TEMPTED TO CUT RATES EARLIER

*ECB’S NAGEL: INFLATION OUTLOOK ISN’T CLEAR ENOUGH YET

*ECB’S NAGEL: PREMATURE CUT COULD RESULT IN WORSE OUTCOME

*SCHNABEL: OUR MODELS SUGGEST PEAK TIGHTENING IMPACT MAY BE OVER

*SCHNABEL: EURO ZONE ECONOMY IS BOTTOMING OUT

*LAGARDE: 4Q WAGE NUMBERS ARE ENCOURAGING

*LAGARDE: 1Q WAGE NUMBERS WILL BE IMPORTANT FOR ECB ASSESSMENT

*LAGARDE: WE MUST BE CONVINCED THAT DISINFLATION SUSTAINABLE

*SIMKUS SAYS ECB CAN AFFORD LESS RESTRICTIVE STANCE FROM SUMMER

*ECB’S SIMKUS: MARCH CUT IS OUT OF QUESTION, APRIL UNLIKELY

*STOURNARAS: DATA SUGGEST INFLATION WILL REACH 2% IN AUTUMN

*ECB’S STOURNARAS SEES FIRST RATE CUT IN JUNE

*STOURNARAS ONLY SEES APRIL CUT IF ECB GETS RIGHT KIND OF DATA

*NAGEL: MORE COMFORTABLE WITH CURRENT MARKET PRICING FOR ECB CUT

*CENTENO: DOWNSIDE RISKS TO INFLATION, GROWTH HAVE MATERIALIZED

*ECB MUST BE OPEN FOR MARCH CUT, EVEN IF NOT LIKELY: CENTENO

Ormai la curva Eurozone prezza il primo taglio a giugno e questa retorica ha causato ricoperture dopo il selloff dei giorni scorsi. Il BTP, che aveva mostrato resilienza, ha partecipato al movimento con entusiasmo, e così lo spread ha marcato i nuovi minimi da marzo 2022, sotto 150 bps. Interessante vedere se riesce a cambiare range e posizionarsi stabilmente tra 150 e 100.

E’ notevole che lo spread si sia stretto da inizio anno nonostante il rialzo dei rendimenti core. In autunno era avvenuto il contrario. A modificare il quadro è probabilmente la circostanza che questo rialzo dei rendimenti è, almeno in parte, dovuto alla forza del quadro macro globale, mentre in autunno era legato a attese inflazione e tightening delle banche centrali, e mentre il sentiment sulla crescita era cattivo, come mostrava la direzione dell’equity. Alla fine lo spread è funzione soprattutto di quadro macro e risk aversion, anche se la volatilità dei tassi può imprimere pressioni rialziste.

L’apertura di Wall Street ha visto i mercati tentare un ulteriore fuga al rialzo, per il momento in parte evaporata per via del passaggio in negativo del Nasdaq. Sul fronte tassi, il Treasury si è unito al movimento di ricopertura dei mercati europei, esaltandone la forza. Anche in US i toni della retorica sono sembrati più coerenti con quanto sta scontando il mercato, cosa che ha accentuato il movimento.

*WILLIAMS: ‘RATE HIKES ARE NOT MY BASE CASE’

*WILLIAMS: WOULD HAVE TO RETHINK OUTLOOK IF INF. PROGRESS STALLS

*WILLIAMS: EXPECT CONSUMER SPENDING GROWTH TO SLOW THIS YEAR

*FED’S WILLIAMS SAYS RATE CUTS ‘LIKELY LATER THIS YEAR’

La chiusura europea vede le principali piazze mettere a segno ulteriori progressi e record, con Parigi e Milano sugli scudi, quest’ultima trainata dal FTSE Italian Banks (+1.8%) allettato da ipotesi di Risiko bancario (I.e. Mediobanca Unicredit). La performance dell’azionario europeo fa impressione, a fronte di un earning season che non si può definire particolarmente positiva, con appena la metà dei titoli dello Stoxx 600 che batte le stime di EPS per il momento(247 su 509) e e il 37% che batte le stime di fatturato. Evidentemente il mercato dissente con Nagel sulla crescita dei prossimi 2 trimestri.

Come accennato sopra, robusta correzione dei rendimenti a fine seduta dopo una partenza al rialzo. Meno male che il BTP Valore a 6 anni ha fissato le cedole minime stamattina (3.625% + 11 bps annui di premio fedeltà), quando il benchmark a 5 anni rendeva il 3.45% abbondante. poi il rendimento è passato a 3.33% e se le cose restano così il premio sul secondario dovrebbe attirare parecchi ordini al Tesoro. Vedremo.

Se i cambi in questi giorni sono erratici, con tutta l’attenzione sulle borse, le commodity non condividono lo scenario bullish dell’azionario con segni meno cospicui su oil, gas metalli come rame e commodity agricole. Bene i preziosi.

Dopo la chiusura europea Wall Street si è assestata su progressi marginali con un’attività che non è nemmeno lontana parente di quella esuberante di ieri. Vedremo dove sarà la chiusura, ma la performance settimanale dovrebbe restare positiva. La quindicesima su 17.

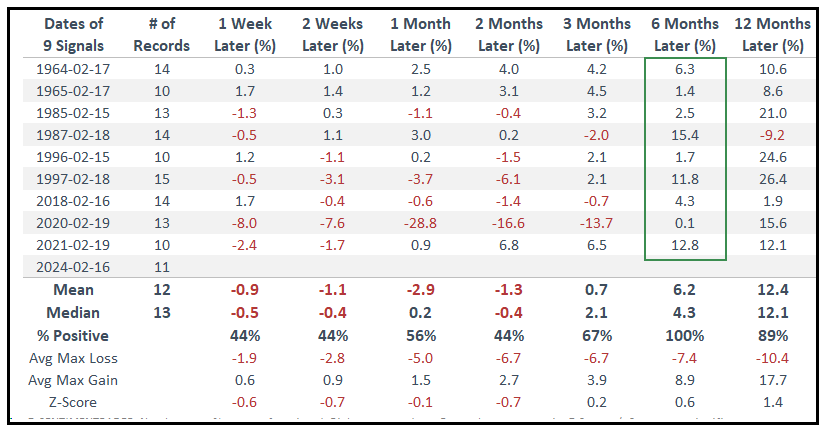

Sentimentrader ha osservato che l’S&P 500 ha fatto uno dei migliori inizi anno in termini di record storici, con già undici nuovi massimi segnati nelle prime 33 sedute.

Il backtest mostra che questi record sono stati seguiti da consolidamenti in media fino ai 3 mesi successivi, per poi vedere nuovi massimi significativi e performance sopra la media in tutti i casi. Un altro segnale che indicherebbe una pausa nel breve per il rally, seguita da nuovi massimi successivi. Ma qui restiamo ostaggio della AI.

Italiano

Italiano English

English