Alla fine, la Fed di Powell si è astenuta dal segnalare 4 rialzi dei tassi nel 2018, anche se sarebbe bastato solo un altro membro FED in più ad elevare la propria previsione per far scattare la mediana. Detto questo, i rialzi previsti nel 2019 sono passati da 2 a 3 e la previsione a fine 2020 è passata da 3.1% a 3.4%. Aggiungiamoci che le previsioni di crescita e di inflazione sono state ritoccate al rialzo (con la seconda vista andare sopra target nel 2019 e 2020) e possiamo definire hawkish la prima performance di Powell alla guida della Fed, anche se non in misura tale da soddisfare le isteriche attese del mercato.

Moderato ottimismo ha caratterizzato anche la conference, in cui Powell si è detto convinto che l’inflazione resta sotto controllo e i rischi per la stabilità finanziaria sono modesti. Il neo-Presidente ha anche ammonito a non prendere alla lettera le projections sui tassi che sono una media delle singole view dei membri e, come tali, tanto più imprecise quanto più lungo è l’orizzonte temporale preso in considerazione.

Insomma, Jay non è un fan della Dot Plot.

La reazione del mercato al FOMC va letta più in funzione delle sue attese esagerate, che non in base agli effettivi contenuti. I rendimenti, dopo un breve balzo, hanno ritracciato, e il Dollaro ha perso rapidamente supporto, mentre l’azionario ha tentato un recupero, per poi correggere successivamente passando in negativo, un avvisaglia di quanto avremmo sperimentato oggi.

Al cambio di sentiment sull’azionario hanno contribuito le indiscrezioni sui diversi media che Trump avrebbe oggi deliberato “dazi nei confronti di 100 prodotti cinesi per un ammontare di 50 bln”.

La seduta asiatica ha comunque tenuto un comportamento alquanto composto. Tokyo ha reagito sorprendentemente bene all’ inevitabile forza dello Yen (nonchè a un PMI manifatturiero di marzo in calo di 0.9 a 53.2), riuscendo a portare a casa un discreto rialzo. Comprensibilmente debole il gruppo degli indici cinesi (Shanghai, Shenzen, HSCEi, Hong Kong e Taiwan) in attesa di capire il tenore delle misure in arrivo. E poi, la PBOC ha nuovamente reagito alla mossa Fed con un mini rialzo di 7 bpdel reverse repo a 7 giorni, mentre la Hong Kong Monetary Autority ha alzato i tassi di 25 bps. Tra gli altri indici modeste perdite per Sydney e Mumbai mentre Seul è riuscita addirittura a salire.

Il sentiment ha preso a peggiorare con l’apertura europea.

Intanto la storia dell’annuncio dei dazi ha guadagnato terreno, con il circolare indicazione dell’orario della conferenza stampa (12.30 US). I mercati hanno preso a interrogarsi sul significato di “50 bln” : si trattava dell’imponibile, oppure dell’ammontare dei dazi? La seconda ipotesi avrebbe implicato misure pesantissime.

In un contesto che già vedeva i future sugli indici US inabissarsi trascinando il resto, non è stata certo d’aiuto la pubblicazione dei PMI flash europei di Marzo.

Il dato Eurozone composite (55.3 da 57.1 e vs attese per 56.8) ha mostrato per il secondo mese di fila un marcato calo, mancando di un punto e mezzo attese che già lo vedevano in ridimensionamento rispetto a febbraio. Il livello, pur indicando ancora una crescita sostanzialmente robusta, staziona ai minimi da gennaio 2017.

La discesa dipende maggiormente dal settore manifatturiero (-2 punti a 56.6) mentre quello dei servizi (-1.2 a 55) ha tenuto leggermente meglio. Dal punto di vista geografico, marcato il calo del manifatturiero francese (-2.3 a 53.6) mentre i servizi mostrano relativa tenuta (- 0.6 a 56.8).Discorso analogo in Germania (-2.2 a 58.4 e -1.1 a 54.3 rispettivamente). Più marginale il calo dell’IFO tedesco di marzo, uscito eccezionalmente in concomitanza coi PMI (114.7 da 115.4 e vs attese per 114.6).

Per effetto di questi dati,il Citi Surprise index europeo ha perso 20 punti toccando -58 (il che è forse alla radice della performance deludente dell’azionario continentale in quest’inizio 2018) e quello dei paesi del G-10 è passato in negativo.

Il commento di Markit rimarca la robusta perdita di momentum dell’attività economica in Eurozone, mitigando però la negatività del messaggio con la considerazione che le survey sono ancora coerenti con un +0.7-0.8% di GDP trimestre su trimestre, e che parte della debolezza è da ascrivere a “mali di crescita” ovvero difficoltà legate alla brusca accelerazione degli scorsi mesi.

A preoccupare è l’ipotesi numero 2, ovvero che il calo degli ultimi 2 mesi non costituisca un banale assestamento dell’attività su livelli più sostenibili, ma sia invece l’inizio di un rallentamento in grado ri riportare la crescita europea sotto il potenziale.

Oggi, con il mondo in attesa di capire quanta sostanza ci fosse nelle pretese protezionistiche di Trump, le banche ancora penalizzate dalle news Deutsche Bank di ieri e dai tassi in calo, e la querelle Facebook a disturbare, non era proprio la giornata adatta per proporre questo dubbio amletico, e cosi l’azionario europeo si è progressivamente inabissato. Peraltro, anche la divisa unica ha subito il ridimensionamento dei PMI, cedendo interamente i guadagni della nottata.

Nel pomeriggio, la tensione per gli annunci di Trump ha continuato a salire, ed il passivo dei mercati si è fatto importante, con l’S&P ben oltre il punto percentuale di perdita e l’Eurostoxx oltre il 2%. Scarso l’impatto dei dati macro US, con il PMi flash composite di marzo a mostrare un calo di 1.5 a 54.3, interamente dovuto ai servizi (il manifatturiero è migliorato), il kansas Fed in linea e i leading index di febbraio meglio delle attese.

Alle 17.30, breve sospiro di sollievo dei mercati: gli annunci di Trump sono stati meno aggressivi delle attese:

50 miliardi sono effettivamente l’ammontare di beni da tassare, mentre le aliquote non sono ancora determinate. I beni oggetto dei dazi verranno indicati tra 15 giorni e altre misure relative a limitazioni di acquisto di aziende US da parte di quelle cinesi verranno proposte entro 60 giorni. Infine i reclami sui brevetti verranno promossi tramite il WTO, che non verrà quindi delegittimato.

In altre parole siamo di fronte all’inizio di un processo, che come tale è esposto a modifiche e negoziazioni.

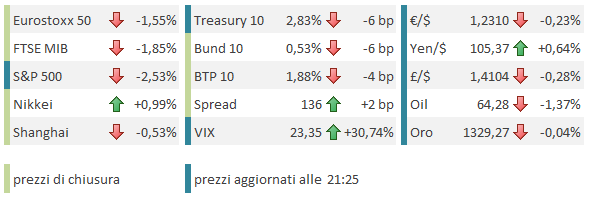

Il sollievo è durato però il tempo di concedere ai mercati europei una chiusura, seppure pesante, ad una certa distanza dai minimi di seduta. Successivamente, la discesa è ripresa con forza, e l’azionario US ha chiuso sui minimi, mostrando perdite superiori a quelle europee . Completano il quadro diffusi cali dei rendimenti su tutte le curve, mentre il dollar index rimane invariato, stretto tra la moderata debolezza dell’€ e di altri cross, e la forza dello Yen.

Pur tenendo conto degli altri fattori negativi che influenzano la price action, come Facebook, e i PMI europei, personalmente mi sento di sintetizzare cosi la seduta odierna: i mercati hanno mostrato a Trump cosa pensano delle sue politiche commerciali.

E a dargli il messaggio più chiaro è la “sua” Wall Street.

Sul fronte tecnico è meglio aspettare che si calmi il polverone prima di parlare di livelli etc. Ciò detto, dopo il fallimento dei chiari scenari rialzisti nei giorni scorsi e questa seduta disastrosa, direi che un test per lo meno della media mobile a 200 giorni e presumibilmente dei minimi di febbraio sia nelle carte per l’S&P 500.

Italiano

Italiano English

English